המוסדיים בורחים הביתה: 57% מהפדיונות בתעודות הסל היו במניות חו"ל

הבחירות בארה"ב ומשאל העם הצפוי באיטליה לא נתנו מנוח למוסדיים הישראלים, שהעדיפו להתרחק עד להתבהרות התמונה. כך, תעודות הסל על מניות חו"ל סבלו מפדיונות של 5.2 מיליארד שקל מתחילת השנה. בינתיים, המדד האמריקאי S&P 500 דווקא מציג ביצועים עודפים לעומת מדד ת"א־100

מנהלי כספי הפנסיה של הציבור עוברים למגננה בשל חוסר הוודאות בעולם. קרנות הסל שעוקבות אחר מניות חו"ל איבדו 5.2 מיליארד שקל מתחילת השנה – 57% מהפדיונות בתעשיית תעודות הסל כולה מתחילת השנה. התעשייה סבלה מפידיונות של 9 מיליארד שקל, מתוך 103 מיליארד שקל מנוהלים.

באוקטובר לבדו איבדו תעודות הסל על מדדי חו"ל 859 מיליון שקל. ל"כלכליסט" נודע כי כמחצית מהכסף נפדה על ידי גוף אחד — קופת הגמל של חברת חשמל, שמנוהלת נכון להיום על ידי בית ההשקעות אינפיניטי. שיא הפדיונות, שעמד על 1.1 מיליארד שקל, התרחש ביוני בצל אירועי הברקזיט בבריטניה. עם זאת, ביולי הרוחות נרגעו והפדיונות צומצמו ל־43 מיליון שקל. בהמשך התחזקו הפדיונות ובאוגוסט כבר עמדו על 352 מיליון שקל ובספטמבר הגיעו ל־486 מיליון שקל.

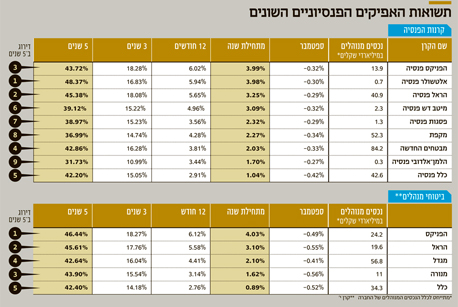

מנתונים שמפרסם איגוד תעודות הסל, עולה כי הגוף שספג את הפדיונות הכבדים ביותר מתחילת השנה (כפונקציה של שיעור מהיקף הנכסים) בתעודות הסל הוא תכלית, בניהולו של איל סגל, עם פדיונות של 2.7 מיליארד שקל (8.8% מהיקף הנכסים). אחריו נמצא פסגות, בניהולו של גיל שפירא, עם פדיונות של 2.56 מיליארד שקל, כ־8.6% מהיקף הנכסים.

S&P 500 עלה ב־3.3%, ת"א־25 נפל ב־8.5%

בעוד שהיציאה מתעודות הפיקדון (שאיבדו 3.3 מיליארד שקל מתחילת השנה) נמשכת כבר כשנתיים והיא תולדה של סביבת הריבית האפסית, היציאה המאסיבית של הכספים מתעודות סל העוקבות אחר מניות בחו"ל מפתיעה. זאת מאחר שהמדדים מעבר לים לא הציגו חולשה בולטת. מדד S&P 500 עלה ב־3.2% מתחילת שנה ומדד ה־MSCI ACWI, שמייצג את כל שווקי העולם, הוסיף 1.67%.

לעומת זאת, המדדים המקומיים דווקא נחלשו מתחילת השנה. כך, ת"א־25 ות"א־100 איבדו 8.5% ו־7% בהתאמה. הירידות לא הפריעו לגיוסים נטו חיוביים של 480 מיליון שקל (אם כי באוקטובר פדה האפיק 88 מיליון שקל) בתעודות הסל שעוקבות אחר המדדים בישראל. בניגוד לתעשיית קרנות הנאמנות שבה מי שמכתיב את היציאה והכניסה של הכספים הם בעיקר הציבור שמקבל ייעוץ בבנקים, בתעודות הסל יותר ממחצית מהתנועות הן מצד המוסדיים.

בשוק ההון טוענים כי התגברות הפדיונות היא בשל חשש המשקיעים המוסדיים מחוסר הוודאות סביב הבחירות בארצות הברית ובעיקר ממשאל העם באיטליה בתחילת דצמבר. מנהל השקעות בכיר אמר ל"כלכליסט" כי "יותר מבחירת הנשיא בארה"ב, שבהחלט צפויה ליצור תנודתיות בטווח הקצר, אנחנו מוטרדים ממשאל העם באיטליה שיתקיים בתחילת דצמבר. סביר להניח שבארה"ב לא משנה אם דולנד טראמפ או הילארי קלינטון ייבחרו, זהות הנשיא לא תשפיע הרבה על כיוון השוק, שיושפע בעיקר מהעלאת או אי העלאת הריבית.

לעומת זאת, אם משאל העם באיטליה יוביל בסופו של דבר ליציאה מהאיחוד האירופי (ראש ממשלטת איטליה מבקש דווקא אישור מהעם להוביל מספר רפורמות אך האופוזיציה רוצה להשתמש בו ככלי יציאה מהאיחוד – ר"ב), יכולה להיווצר פה תגובת שרשרת שתהפוך את הברקזיט לבדיחה".

לטענת בכיר בענף תעודות הסל, יש עוד סיבה לפדיונות הכבדים מתחילת השנה במניות חו"ל: "ענף תעודות הסל, בדגש על תעודות חו"ל, צמח בצורה מטאורית בין 2015-2013". בתחילת 2013 עמד היקף הנכסים בתעודות הסל על מניות חו"ל על 15 מיליארד שקל בלבד בעוד בתחילת 2016 הן כבר ניהלו 40.6 מיליארד שקל. היקף הנכסים אמנם הצטמצם ל־35 מיליארד שקל באוקטובר, אך עדיין מדובר ביותר מכפול לעומת 2013. סיבה נוספת היא שינוי בהעדפות המוסדיים. "קרנות הנאמנות ותעודות הסל איבדו 9% מהנכסים שלהם מתחילת השנה וזאת למרות שהמדדים המרכזיים רובם במצב סביר", אמר ל"כלכליסט" בכיר בענף תעודות הסל.

"עד לפני הירידות האחרונות, S&P 500 היה בפלוס 5%, שזה לא רע בכלל בהתחשב ברמת הריבית. גם מדדי האג"ח בישראל רשמו תשואה חיובית של כ־2% אחרי שהספידו אותם. נכון שת"א־25 ירד, אבל זה בעיקר בגלל מניות הפארמה ודווקא מדד היתר ומדד הבנקים עלו יפה. לכן לכאורה היציאה של המוסדיים לא ממש ברורה. ההסבר לכך הוא שהמוסדיים הפכו לשמרניים יותר השנה. התנודתיות שגברה בשנה האחרונה בשווקים מקשה על המשקיעים להחזיק מעמד בהשקעה וזה נכון גם לציבור הרחב וגם למוסדיים, שמתמודדים עם תחרות כבדה על התשואות. בדיעבד ברור שלא היה נכון להוריד את החשיפה המנייתית אבל הרבה לא החזיקו מעמד".

הציבור גם התרחק מקרנות הנאמנות שמשקיעות בחו"ל

תעשיית קרנות הנאמנות ספגה מתחילת השנה פדיונות של 12.5 מיליארד שקל, מתוך 216 מיליארד שקל מנוהלים. עם זאת, אופי ההשקעה בקרנות נאמנות שונה מאד במהותו מתעודות סל. רוב הציבור מעדיף לנהל בקרן נאמנות את החשיפה לשוק האג"ח, בעוד שאת החשיפה המנייתית הוא מעדיף לעשות דרך תעודות סל. זאת בשל דמי ניהול גבוהים משמעותית בקרנות הנאמנות המנייתיות. לכן בקרנות הנאמנות עיקר הפדיונות נרשמו בקטגוריית קרנות אג"ח מדינה ואג"ח שקליות, כ־10 מיליארד שקל, כשחלק מהכספים הופנו לטובת קרנות אג"ח קונצרניות, שגייסו כ־3.7 מיליארד שקל מתחילת שנה.

הסיבה לכך היתה המיצוי היחסי שאליו הגיעו התשואות באג"ח מדינה בצל הריבית הנמוכה, שהוביל לעלייה בתיאבון הסיכון של הלקוח. קטגוריית המניות בישראל, שמנהלת 12 מיליארדי שקלים בלבד, גייסה נטו 2.1 מיליארד שקל בעוד קרנות המשקיעות במניות בחו"ל פדו 1.3 מיליארד שקל (כ־10% מהיקף הנכסים). קרנות הנאמנות המשקיעות במניות בישראל זכו לעדנת גיוסים השנה, בין היתר, בשל חולשת המדדים המובילים בישראל. המדדים סבלו מעיוותים על רקע הדומיננטיות של מספר מניות פארמה בודדות, דוגמת טבע ופריגו, שלחצו את המדדים כלפי מטה.