המהפך של חברת החשמל כמעט הושלם בהצלחה, אך מחיר החוב עדיין גבוה

החברה הצליחה להפחית את החוב ל־43.5 מיליארד שקל, והשוק התנפל על הנפקת האג"ח החדשה עם ביקושים של 4 מיליארד שקל. השאלה היא למה חברה עם גב ממשלתי בטוח צריכה לשלם כפול מעזריאלי

קריסת חברת היצוא החקלאי אגרקסקו והסדר החוב בדואר ישראל הותירו צלקות בגופים המוסדיים בישראל. אם בעבר חברה ממשלתית היתה שם נרדף לאג"ח בטוחה, כי הממשלה ערבה להחזר הכספים, הרי שהמקרים האלה הבהירו כי בעלות ממשלתית אינה ערובה להחזר חובות.

בתוך גל הגיוסים שבוצעו החודש בלטה הנפקת החוב של חברת החשמל, שהצליחה לגייס 3.3 מיליארד שקל — הגיוס הגדול ביותר השנה. החברה הרחיבה שתי סדרות אג"ח קיימות (26 ו־27), כשבסדרה 26 גייסה כ־1.44 מיליארד שקל ובסדרה 27 גייסה כ־1.86 מיליארד שקל. החברה התכוונה לגייס כ־2 מיליארד שקל בלבד, אולם בשל ביקושים גדולים בהנפקה, שהגיעו ל־4 מיליארד שקל, הגדילה את הגיוס ל־3.3 מיליארד שקל. המח"מ של סדרה 26 הוא 5 שנים ושל סדרה 27 הוא 9 שנים. האג"ח מסדרה 26 היא שקלית, כלומר לא צמודה, והונפקה בתשואה של 2.2%, והאג"ח מסדרה 27 הונפקה בתשואה של 2.5% וצמודה למדד המחירים לצרכן.

ההפתעה האמיתית הגיעה בשלב הציבורי של ההנפקה, שבו הוזרמו ביקושים של 600 מיליון שקל. מי שמעורה בהנפקות של הזמן האחרון יודע כי הן נסגרות, למעשה, בשלב המוסדי, שכן הציבור כמעט אינו מזרים ביקושים — ובוודאי שלא בסכומים כאלה.

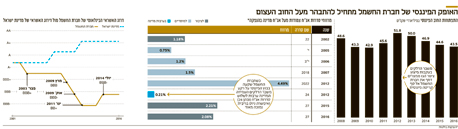

מדוע זכתה הנפקת חברת החשמל להתעניינות כה גדולה? הדרך לבחון את הצלחת גיוס החוב של חברת החשמל הוא באמצעות מרווחי הריביות. כלומר, ההפרש בין התשואה שהציעה חברת החשמל לאג"ח לבין התשואה שעל פיה נסחרות אג"ח ממשלתיות דומות מבחינת המח"מ וההצמדה. המרווח באג"ח השקלית עמד בגיוס האחרון על 1.2%, והמרווח באג"ח הצמודה עמד על 2.08%.

המרווח של חברת החשמל גבוה לעומת עזריאלי

בהשוואה לחברות החזקות במשק המרווח של חברת החשמל עדיין גבוה. חברת הקניונים עזריאלי, לדוגמה, גייסה חוב באג"ח לטווח ארוך ביולי האחרון בריבית של 1.35% צמודה למדד ובמרווח של 1.3% לעומת אג"ח ממשלתית מקבילה. אפילו חברת הנדל"ן ישרס של שלמה אייזנברג זכתה לקבל כספים בריביות טובות משל חברת החשמל, ומשלמת רק 1.6% על החוב שלה.

עם זאת, ולמרות שהיא מגייסת במחיר יקר ביחס לחברות המובילות במשק, מדובר באירוע משמעותי מבחינת חברת החשמל, שמבטא את הצלחת תוכניתה להקטנת נטל החוב ולשיקום האמון בה. לא רק ההשתתפות החריגה של הציבור בהנפקה מאותתת על השינוי הפיננסי בחברה. השלמת ההנפקה, שאף הוגדלה, היא סמן חיובי ענק לעומת המצב שבו היתה החברה לפני קצת יותר משנה.

ביוני 2015, כשהונפקו לראשונה הסדרות 26 ו־27, סבלה חברת החשמל מחוסר אמון המשקיעים. היא ניסתה לגייס חוב באג"ח לציבור ונחלה מפלה. הציבור נעדר מההנפקה, וגם השלב המוסדי לא הספיק להשלים את הגיוס כמתוכנן. בסופו של דבר גייסה החברה 923 מיליון שקל, למרות שהתכוונה להנפיק אג"ח ב־1.1 מיליארד שקל. המרווחים לעומת האג"ח הממשלתיות המקבילות עמדו אז על 1.6%–2.2%. הגיוס ביוני 2015 היה הפעם הראשונה זה יותר מעשור שהחברה יצאה בגיוס חוב סחיר לציבור, אחרי שב־2015–2005 סבלה ממשבר פיננסי, שגרם לה לגייס חוב בריביות גבוהות.

כדי להבין את מצב חברת החשמל צריך להרחיק עד שנת 2002. אז נחשבו האג"ח של החברה, שנמצאת בבעלות המדינה ומנוהלת בידי היו"ר יפתח רון טל והמנכ"ל עופר בלוך, לבטוחות כמעט כמו אג"ח מדינה. באותה שנה הנפיקה חברת החשמל את סדרה 22 הצמודה למדד בתשואה של 6.54%. מדובר בשיעור שנשמע כיום גבוה, אך באותה תקופה גם האג"ח הממשלתיות נסחרו באותה רמת תשואות. בגיוס הזה עמד שיעור המרווח לעומת אג"ח ממשלתית דומה על 1.18%, ודירוג החוב הבינלאומי של החברה עמד אז על A-, בדומה לדירוגה של מדינת ישראל באותה שנה.

אך היתה זו הפעם האחרונה שבה דירוג האשראי של חברת החשמל התיישר לרמת הדירוג של ישראל. מאז הדירוג של ישראל רק השתפר, אך המצב הפיננסי של חברת החשמל רק הידרדר.

מחלוקות בין המדינה, בעלת הבית בחברת החשמל, לבין העובדים, תנאי שכר נדיבים לעובדים שמקבלים גיבוי מוועד חזק וכוחני עם יד על שלטר החשמל הלאומי, והשקעות ענק בתשתיות — כל אלה דירדרו במשך השנים את דירוג חברת החשמל.

במקביל הושפעה החברה מרשות החשמל, שהגבילה את המחיר שהציבור משלם על החשמל. למרות שבעבור הציבור מדובר בצעד מבורך, שסייע למשקי בית רבים בישראל, מבחינת חברת החשמל לחץ המחירים לכד אותה בתנועת מלקחיים: מצד אחד הוצאות כבדות, ומנגד הכנסות שלא צומחות למרות הביקוש הגדל לחשמל.

פיצוץ צינור הגז ממצרים הוביל למשבר החוב

בין תחילת 2008 לתחילת 2009 גייסה חברת החשמל 1.75 מיליארד דולר בשלוש הנפקות: 250 מיליון דולר בהנפקה פרטית למוסדיים בהובלת גולדמן זאקס ודקסיה; כמיליארד דולר בהנפקת אג"ח שהובילו סיטיגרופ וליהמן ברדרס; וגיוס שלישי בסינגפור בהיקף של כ־500 מיליון דולר. שני הגיוסים האחרונים התבצעו בריבית של 7.1% ו־9.75% בהתאמה.

מה שדחף את חברת החשמל לסף קריסה פיננסית היה משבר הדלקים. ב־2008–2011 סיפקה מצרים גז לחברת החשמל באמצעות הצינור שהקימה חברת EMG. אך ההפיכה במצרים, שהדיחה את פטרון הסכם הגז, הנשיא חוסני מובארך, הובילה לסדרת פיצוצים שחיבלה בצנרת ועצרה את הזרמת הגז לישראל. עד לפיצוץ סיפקו המצרים כ־40% מהביקוש המקומי לגז, והיוו תחרות יחידה לחברות דלק ונובל אנרג'י, שסיפקו גז טבעי ממאגר ים תטיס. פיצוץ הצינור אילץ את חברת החשמל לייצר חשמל באמצעות מזוט וסולר, שהם דלקים יקרים יותר מהגז הטבעי.

במקביל להפסקת אספקת הגז ממצרים יצא משרד התשתיות בתוכנית החירום למשק החשמל, שחייבה השקעות ענק במטרה להגדיל את רזרבת ייצור החשמל בישראל. תוכנית החירום הזו ומשבר הדלקים הגדילו את ההשקעות וההוצאות של חברת החשמל, ובשילוב רכיב השכר לעובדים, שגדל מדי שנה כתוצאה מסעיף של "טייס אוטומטי", מצאה את עצמה החברה עם חוב תופח.

היקף החוב ב־2012 הגיע לשיא של 51.8 מיליארד שקל, הגבוה ביותר מ־6 מיליארד שקל מהחוב בסיום 2011, ובכ־9 מיליארד שקל לעומת חוב של 42.9 מיליארד שקל בסיום 2010. לשם השוואה, החוב הפיננסי של חברת החשמל נכון לסוף הרבעון השני של 2016 עומד על 43.5 מיליארד שקל.

בשנים 2011–2012 הורד דירוג החוב של חברת החשמל לרמה של BB+, דירוג בינלאומי הנמוך בארבע דרגות ביחס לדירוגה הבינלאומי בשנת 2002.

כדי לעמוד בהוצאות, גייסה חברת החשמל בפברואר 2012 חוב דולרי מגופים מוסדיים אמריקאיים בריבית חריגה של 6.7%. עוד באותה שנה ביצעה החברה גיוס באג"ח למוסדיים (סדרה 2022) בתשואה של 5.71%, צמודה למדד המחירים. המרווח הפעם היה גבוה ב־4.49% מאג"ח ממשלתית מקבילה.

גייסה חוב בריביות של השוק האפור

במאי 2012, זמן קצר לפני שהחברה שקעה בבוץ הפיננסי ושילמה ריביות שמקובלות בשוק האפור, נחלצה המדינה לעזרתה ונתנה ערבות לשלוש סדרות אג"ח (23,24 ו־25). בכך אפשרה המדינה לחברת החשמל לגייס כ־5.4 מיליארד שקל בריביות שפויות. האג"ח שהנפיקה החברה בערבות המדינה העניקו תשואה של 2.25% במסלול השקלי, ופחות מאחוז במסלול הצמוד. כיוון שהמדינה ערבה לחוב, המרווח מול אג"ח מדינה דומה היה קטן ועמד על פחות מ־0.2%. ערבות המדינה והתוכנית להפחתת החוב וצמצום ההשקעות ייצבו את חברת החשמל. במהלך 2013 החוב ירד לרמה של 49.9 מיליארד שקל, והוא בכיוון מטה מאז עד לרמתו הנוכחית.

הגיוס בשבוע שעבר מעיד על השינוי שחל במצבה הפיננסי של חברת החשמל. אמנם ההוצאות לשכר והבזבוזים עוד רחוקים מלבוא על פתרונם, אולם החברה הקטינה משמעותית את השקעותיה ובכוונתה להמשיך לרדת בהיקף החוב.

בסוף 2015 מונה לסמנכ"ל הכספים של חברת החשמל אבי דויטשמן, מי שהיה סמנכ"ל ומנהל הכספים של כימיקלים לישראל. דויטשמן יודע מה שוק ההון מחפש, אך העובדה שהחברה מצליחה לייצר ביקושים חריגים להנפקותיה היא רק צעד אחד בדרך לחיזוק מבנה המאזן שלה — דרך שאמורה להתחיל בצמצום ההוצאות. האם חברת החשמל משתמשת בתבונה בקרדיט שהשוק העניק לה? את זה נדע רק כשנראה את התפתחות חובה בשנים הקרובות.