בארנט מנסה להציל את המגדל בעזרת כסף סיני

בעל השליטה באקסטל גארי בארנט הבטיח ל־SMI תנאים מפליגים על השקעה של 300 מיליון דולר. אלה עלולים לבוא על חשבון מחזיקי האג"ח בישראל

המצב הבעייתי של שוק דירות היוקרה בניו יורק והקושי לקבל הלוואות לפרויקטים מסוג זה מעמידים את אקסטל של גארי בארנט בפני מצוקת מזומנים קשה. החברה שגייסה בישראל 1.65 מיליארד שקל והאג"ח שלה נסחרות בתשואות לפדיון של 9%–10%, נאלצת עתה להכניס שותפים חדשים לפרויקטים שלה, גם על חשבון הגדלת הסיכון עבור מחזיקי האג"ח הישראלים. ביום חמישי האחרון חשפה אקסטל כי הכניסה שותף סיני לפרויקט דירות היוקרה Central Park Tower, בניין המגורים והמסחר שעתיד להיות הגבוה במנהטן ובעולם המערבי.

מי שנכנסה לשותפות עם אקסטל היא ענקית הייזום SMI (Shanghai Municipal Investment), שנחשבת לגדולה בתחומה בסין. עם הדיווח צוטט בארנט בעיתונות האמריקאית: "מדובר בשיתוף פעולה מוצלח של שתי ענקיות נדל"ן ובאחד הפרויקטים הטובים שנבנים כעת בניו יורק". אלא שבארנט לא התייחס לעובדה שהשותפות עם החברה הסינית, שצפויה לקבל קדימות ברווחים מהפרויקט עם תשואה צפויה של 20%–30% על ההשקעה, עשויה בתרחיש מסוים להגדיל את מצבת ההתחייבויות של החברה ומביאה להגדלת הסיכון למחזיקי האג"ח.

מתקשה להשיג הלוואות

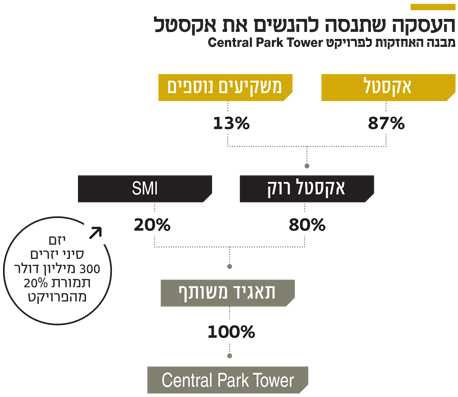

העסקה הנוכחית של אקסטל היא מורכבת וכוללת כמה התניות והבטחות בעייתיות לשותפה הסינית. על פי העסקה תזרים SMI כ־300 מיליון דולר לחברה משותפת, כשבידי אקסטל 87% (באמצעות החברה־הבת אקסטל רוק) ומנגד תקבל כ־20% מהחברה. שווי החברה המשותפת עומד בהתאם לעסקה הנוכחית על 1.425 מיליארד דולר והוא מתבסס על הערכת שווי (שטרם פורסמה בעבר) של 1.3 מיליארד דולר עבור הקרקע שעליה מוקם המגדל. מבנה העסקה בנוי כך שהרווחים מהפרויקט יתחלקו 80% לאקסטל ושותפיה ו־20% לחברה הסינית, עם קדימות ברווחים לתקופה מסוימת ל־SMI.

פרויקט Central Park Tower צפוי לכלול שבע קומות של תאגיד האופנה הענקי Nordstrom, שנמכרו תמורת 431 מיליון דולר, ו־88 קומות ובהן 179 דירות יוקרה. השלמת הבניין צפויה באוקטובר 2019, והיקף ההשקעה בפרויקט מוערך ב־3 מיליארד דולר. עד כה הושקעו בעבודות הבנייה 690 מיליון דולר, וחלקה של אקסטל בהשקעה עומד על 600 מיליון דולר. לצורך השלמת הפרויקט, בהיעדר מקורות מימון בנקאיים, בארנט מכניס כעת שותפים נוספים, כדי להמשיך ולממן את בנייתו.

בארנט קיווה להשיג את המימון באמצעות הלוואה פרויקטאלית (Construction Loan), אולם עד כה הניסיונות להשיגה לא צלחו. על הפרויקט קיימת כבר הלוואה של 285 מיליון דולר, שהעמידה קרן בלקסטון ומועד פירעונה אמור היה לחול ביום שלישי האחרון. כעת, בעקבות העסקה הנוכחית, הוא נדחה לדצמבר 2016.

ההסכם כולל סעיפים בעייתיים, שמקנים ל־SMI אפשרות להכריח את אקסטל לרכוש את המניות בחזרה בתוספת התשואה שלא שולמה. כלומר, אקסטל חייבת להשיג מימון בנקאי בהיקף של כ־2 מיליארד דולר, ואם היא לא תצליח עד מאי 2017, תהיה לה התחייבות נוספת של 300 מיליון דולר עבור השותפה הסינית. בדרך היא צריכה גם לפרוע את ההלוואה בהיקף של 285 מיליון דולר, שכאמור נדחית מעת לעת. אם אקסטל לא תצליח בכך, תהיה לסינים זכות למכור את הנכס בהנחה של עד 20% על שווי השוק. ואם זה לא מספיק, בארנט גם העניק להם ערבות של חברת האג"ח הישראלית — שעליה גויס החוב בישראל — לתשלום הרווחים מהפרויקט לסינים. וזה הסעיף שהרגיז את המשקיעים הישראלים.

"שעון חול חדש לאקסטל"

יניב סיילן, אנליסט הנדל"ן של אי.בי.אי, הסביר כי "מדובר בבשורה חיובית מצד אחד, אבל מנגד אי־הוודאות רק עלתה. לפעילות אקסטל נוסף שעון חול חדש, שכן עד מאי 2017 היא חייבת להשיג מימון בנקאי נוסף, אחרת הסינים יכולים לסגת ולממש את האופציה. לגבי ההלוואה מבלקסטון אקסטל תצליח לקבל הארכה עד סוף השנה, אך לא ברור מאילו מקורות תפרע אותה. בשורה התחתונה אקסטל קיבלה מעט אוויר לנשימה, אך ממדי הסיכון, חוסר הוודאות והסוגיות המשפטיות והכלכליות בעניין העסקה האחרונה רק עלו".

מי שעשויה לשמש את אקסטל לצורך מקורות מימון נוספים היא הלוואה של כ־600 מיליון דולר, שצפויה להתקבל בחברה בקרוב. מדובר בחלק ראשון מתוך הלוואה כוללת של כ־890 מיליון דולר, שיעמיד קונסורציום מלווים בראשות דויטשה בנק כנגד שעבוד על פרויקט One Manhattan Square בניו יורק. אקסטל מנהלת מו"מ לקבלת ההלוואה ללא הצלחה ומאריכה מדי פעם את הדיונים. המגעים המתמשכים העלו את חששות המשקיעים הישראלים והביאו בשיאן את תשואות האג"ח ל־15%. הסכם ההלוואה טרם נחתם סופית אולם עיקריו סוכמו. אם לא יחולו הפתעות, הוא ייצא לדרך כבר בימים הקרובים. המועד האחרון הוא מחר.