אג"ח הים התיכון: ילן שוב פספסה את האור הירוק להעלאת ריבית

שוקי האג"ח והמניות עברו את מאי ללא זעזועים תוך עלייה משמעותית בתמחור העלאת הריבית, עד שנתוני שוק העבודה בלמו אותה

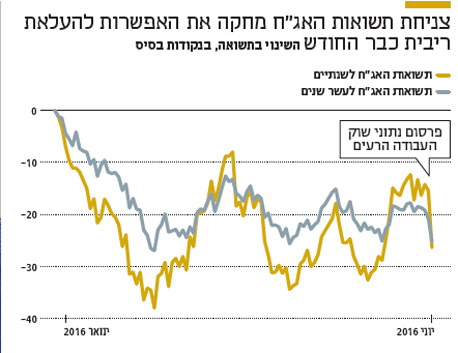

שבוע לאחר שיו"ר הפד ג'נט ילן גרמה לכולם להבין שאם הנתונים הכלכליים ימשיכו להשתפר העלאת הריבית תתרחש בחודשים הקרובים, הגיעו ביום שישי נתוני שוק העבודה רעים באופן חריג. במבט ראשון, ירידה בשיעור האבטלה מ־5% ל־4.7% עשויה להיראות כחיובית וככזו שמאפשרת העלאת ריבית אפילו כבר בשבוע הבא. אלא שירידת האבטלה לא נבעה מיצירת מקומות עבודה אלא מירידה בשיעור ההשתתפות. בעוד המשקיעים ציפו לתוספת צנועה של 158 אלף מקומות עבודה חדשים, בפועל נוצרו 38 אלף בלבד ונגרעו 59 אלף משרות מהנתונים שפורסמו בחודשיים הקודמים. כתוצאה מכך צנחו תשואות האג"ח והאפשרות להעלאת ריבית כבר החודש נמחקה כמעט לחלוטין.

זה שהריבית לא תעלה ביוני לא אומר שהיא לא תעלה ביולי. לפני וגם אחרי פרסום הנתונים המאכזבים, שיעור האבטלה נותר מאוד נמוך. בנוסף, השכר עולה באופן עקבי, הצריכה הפרטית גדלה, מחירי הנדל"ן לא מפסיקים לעלות ואפילו מדדי הייצור מצביעים על שיפור. גם החשש מפני האטה במדינות אחרות בעולם לא צפוי לעכב את חברי הוועדה המוניטרית בפד מהעלאת הריבית בקיץ וזאת משתי סיבות עיקריות. ראשית, הפד לא נוהג לשנות את הריבית בסמוך למועדי בחירות, וזאת כדי לא להיחשד כמי שמנסה להשפיע על התוצאות. הבחירות בארה"ב מתוכננות ל־8 בנובמבר, וסביר שחודשי הקיץ יהיו נוחים יותר לקבלת החלטה על שינוי גובה הריבית.

התסכול של יו"ר הפד

הסיבה השנייה והחשובה יותר היא שדווקא לאור האפשרות שהצמיחה בארה"ב שנמשכת כבר שמונה שנים תדעך, מעוניין הפד להחזיר לעצמו את האפשרות להפעיל את נשק הריבית. בהקשר זה נציין שבתגובה לשאלה בראיון בשבוע שעבר, ציינה ילן שהורדת הריבית אל מתחת לאפס, כמו שעושים באירופה וביפן, אינה אפשרות שנשקלת בהינתן הידרדרות במצב הכלכלה האמריקאית. בנוסף, בדומה להסברים שנתנה עם העלאת הריבית בדצמבר, הזהירה ילן ממחסור בכלים מוניטריים בשל הריבית האפסית. השאלה היחידה שנותרה פתוחה היא אם העלאת הריבית תתרחש ביולי או שתידחה לספטמבר. לפי השווקים הפיננסיים, הסיכויים להעלאת ריבית ביולי עומדים על 27% ובספטמבר הם מגיעים רק לכ־41%. הנקודה המתסכלת מבחינתה של ילן היא שהשוק כבר אפשר לה להעלות ריבית ללא שום זעזוע, והרמיזות על העלאת הריבית נתפסו כסימן חיובי למצב הכלכלי. כתוצאה מכך עלה מדד S&P 500 בכ־2% מאז התחילו התשואות באג"ח להתאים את עצמן באמצע מאי לעליית הריבית, והוא רחוק בכ־2% משיא כל הזמנים.

גם ניתוח ההתנהגות של הדולר ביחס לסל המטבעות לימד על המוכנות שהיתה להעלאת ריבית, אפילו החודש. אם משווים את התחזקות הדולר במאי לזו שראינו בין אוגוסט 2014 למרץ 2015, מדובר בהתחזקות מינורית שאינה משפיעה על כושר התחרות של היצואנים בארה"ב או על החלטת הפד. אינדיקציה חיובית נוספת לאור הירוק שהעניקו השווקים לילן היא התשואות באג"ח לעשר שנים, שאמנם עלו בשבע נקודות בסיס בתקופה המדוברת, אבל מדובר בעלייה מינורית שאינה משדרת לחץ, מה עוד שהתשואות באירופה בכלל ירדו בתקופה זו. לאחר פרסום נתוני שוק העבודה הגרועים ירדו התשואות לעשר שנים לרמה נמוכה מזו שהיתה בתחילת מאי, ערב גיבוש הקונצנזוס שהחזיק עד סוף השבוע להעלאת ריבית בקיץ.

| |||

כמה נשמות יש לריבית?

לפי הנתונים האחרונים, נראה שהמשקיעים עדיין מאמינים שהריבית תעלה בחודשים הקרובים אך תישאר נמוכה מאוד לאורך שנים. הנקודה האחרונה שתמכה בשאיפות של הפד להעלות את הריבית בקיץ היא ההתייצבות במחירי הסחורות שהביאה לרגיעה בשווקים המתעוררים. בשורה התחתונה, קיבל הפד חלון הזדמנויות מצוין להעלאת ריבית מבלי ליצור זעזועים בשווקים, מה שכשלעצמו הגדיל את הסיכויים שהעלאת הריבית אכן תתרחש בפועל. אלא שנראה כי בשנים האחרונות לריבית יש מספר רב של נשמות, ובכל פעם העלאתה נדחית, מה שמרמז על המצב הכלכלי השברירי. באופן פרדוקסלי, מבחינת המשקיעים מדובר בהתפתחות חיובית לטווח הקצר שכן תמחור הסיכויים להעלאת ריבית לאורך כל הטווחים התמתן ומוביל לרווחי הון באג"ח ולשיעורי היוון נמוכים יותר בתמחור המניות.

אם נחבר את הנעשה בארה"ב אלינו, אזי השוק המקומי נהנה מרמת ודאות גבוהה יותר שכן בנק ישראל אינו מתכוון להעלות את הריבית עוד חודשים רבים, ללא קשר להחלטת הפד. ירידת התשואות בעולם מאפשרת לשוק האג"ח המקומי למצות את הפוטנציאל מהרוח הגבית שמספק בנק ישראל.

השורה התחתונה: ירידת התשואות בעולם מאפשרת לשוק האג"ח המקומי למצות את הפוטנציאל מהרוח הגבית שמספק בנק ישראל, שלא מתכוון להעלות ריבית בקרוב

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות