כלל והפניקס מחכות לחתן בעיניים כלות

בעלי השליטה בכלל ביטוח ובהפניקס מחפשים אקזיט כבר תקופה ארוכה. לשתיהן יש שני מנהלים מהמתוגמלים במשק שלנגד עיניהם מטרה ברורה: השבחת הנכס שבניהולם לקראת מכירתו. אלא שגם המהפכות החיוביות שקידמו המנכ"לים לא הביאו למכירה המיוחלת. כתבה ראשונה בסדרה

בעלי השליטה של כלל ביטוח והפניקס משוועים כבר כמה שנים טובות לוודאות. הם רוצים לראות הכרעה לגבי זהות בעל השליטה בחברה. יצחק תשובה, בעל השליטה בהפניקס, נאלץ למכור אותה בעקבות דרישות חוק הריכוזיות. אדוארדו אלשטיין רוצה לקבל היתר שליטה בכלל ביטוח או לפחות למכור אותה לרוכש, אבל לא להישאר כשחרב מכירת המניות בבורסה מרחפת מעל ראשו.

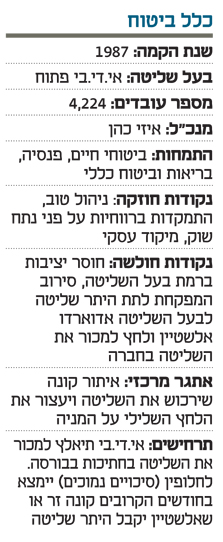

לשתי החברות מבנה פעילות שונה מאוד מזה של המתחרות מגדל, הראל ומנורה מבטחים. שתיהן נשלטות על ידי קבוצות עסקיות המחפשות להן כבר כמה שנים קונה. בכלל ביטוח המצב חמור יותר: המוכר הוא קונצרן אי.די.בי פתוח, שרק באחרונה הגדירה אותו המפקחת על הביטוח דורית סלינגר בהתבטאות שנויה במחלוקת כ"גוף פושט רגל". לפני כשבוע הורתה המפקחת לאי.די.בי פתוח למכור את כלל ביטוח בבורסה בנתחים של 5% מדי רבעון, לאחר שכשלה באיתור קונה לגרעין השליטה. אולם אי.די.בי זו טרם החלה בכך והיא ממשיכה לנסות ולקבל ארכה.

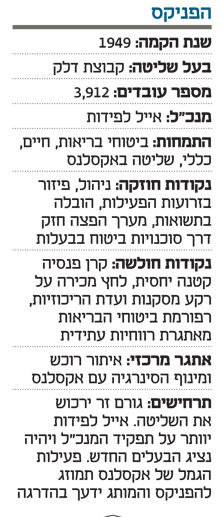

בהפניקס המצב טוב יותר. בעלת השליטה (52%), קבוצת דלק, אמנם צריכה למכור את השליטה בהפניקס מכוח חוק הריכוזיות, אך יש לה שהות של כמה שנים טובות לעשות זאת. אם כי, בדומה לכלל ביטוח, אין הרבה מסתערים על המציאה.

רק בשנה החולפת נפלו שתי עסקאות פוטנציאליות שקידמה קבוצת דלק למכירת השליטה בהפניקס. בפעם הראשונה סירבה סלינגר להעניק היתר שליטה לחברת פוסון הסינית, ובפעם השנייה הופסקו המגעים עם ענקית הביטוח האמריקאית אמ־טראסט, שהתעניינה אף היא. מיקרולינק הסינית התעניינה ברכישה של כלל אולם גם מגעים אלה לא הבשילו לעסקה.

בזמן שמנורה מבטחים, הראל ומגדל נהנות מבעלים שלא לחוצים או רוצים למכור, מנהלי כלל ביטוח והפניקס, איזי כהן ואייל לפידות בהתאמה, חדורי מטרה. הם רוצים להשביח את הנכס שנקראו לנהל לקראת מכירתו, "להציג את הכלה" לרוכשים באופן הכי אטרקטיבי ולחתום את הסאגה הזו.

כלל: כהן לא מצליח לקטוף את הפירות

בשלוש השנים שחלפו מאז מונה כהן לתפקיד, הוא הוציא את כלל ביטוח מפעילויות הפסדיות, מכר את כלל פיננסים בחלקים, שיפר מהותית את הרווחיות החיתומית בענפי הפעילות השונים והוריד דרמטית את הביטוחים הקולקטיביים של כלל ביטוח לטובת הגדלת ביטוחי הפרט, הרווחיים יותר. כהן גם לא היסס לגעת בבטן הרכה של סוכני הביטוח ולשנות את מבנה העמלות שלהם, אף על פי שהם לא טרחו להסתיר את זעמם.

במקביל פעל כהן לחיזוק ההון העצמי של כלל. הוא עצר לחלוטין את חלוקת הדיבידנדים, הקטין את רמות החוב של החברה והכין אותה לקראת דרישות ההון החדשות שצפוי הפיקוח על הביטוח להחיל על הענף ב־2017.

אלא שכהן לא מצליח בינתיים לקטוף את פירות עמלו. העימות בין אי.די.בי פתוח לבין המפקחת, שדוחפת למכירת המניות, לוחץ את מחיר מניית כלל ביטוח למטה. כהן, שעמל קשות על איתור קונה לחברה, נאלץ לראות את המשקיעים הפוטנציאליים מוותרים על העסקה בזה אחר זה, בעיקר נוכח חששם מהרגולטור.

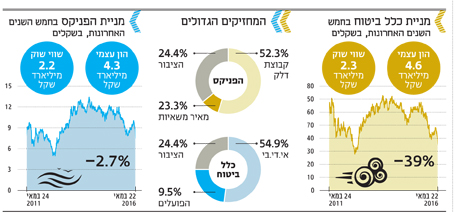

התוצאות החזקות שכהן מציג בהשוואה למתחרים בענף לא מתורגמות לשווי החברה. כהן נאלץ להסתפק באיגרת ששלח לעובדים לפני חג הפסח, שבה הוא מתהדר בתוצאות הטובות של כלל. באיגרת הוצג לעובדים כיצד בשלוש השנים האחרונות הגיעה כלל לשיעור שנתי ממוצע של תשואה להון בגובה 11%, גבוה מזה של מגדל (9.6%) ושל מנורה מבטחים (9.5%).

גם שיעור התשואה על ההון ברמה שנתית ממוצעת ביחס לרווח מפעילות ביטוח הופיע בתצוגת התכלית לעובדים. כלל מובילה עם תשואה של 11.5%, כשאחריה הפניקס עם 9.7%, הראל עם 9%, מנורה עם 8.6% ומגדל עם 8.2%.

כלל מובילה גם ברמת שיעור הרווח הכולל מפעילות ביטוח מתוך פרמיה ודמי גמולים. לחברה יחס של 4.6%, ואחריה הפניקס עם 4.2%, מגדל עם 3.7%, הראל עם 3.6% ומנורה עם 2.7%. כהן התגאה גם כי בתחום ביטוחי הבריאות, שמובילות הראל והפניקס, השיגה כלל בשלוש שנות עבודתו את הרווח הכולל הגבוה בענף - 445 מיליון שקל. אחריה ניצבת הראל עם רווח כולל של 344 מיליון שקל ובהמשך הפניקס, עם 209 מיליון שקל.

הפניקס: מובילה בתשואות ב־3 שנים

אותו תסכול שעמו מתמודד כהן מוכר גם לאייל לפידות, שהגיע להפניקס ב־2009 וחולל בה תפנית משמעותית. לפידות קיבל חברה חבוטה תדמיתית, בעיקר נוכח תשואות חסר חריגות בתחום ההשקעות כתוצאה מהשקעות מפוקפקות במכשירים פיננסיים מורכבים שצנחו במשבר 2008. לפידות הצליח לגייס לשורותיו את שמעון קלמן כמשנה למנכ"ל וראש חטיבת המטה לאחר שחטף אותו מחברת מגדל. יחד הובילו השניים להשבחת הפניקס עד שבתחילת 2016 הודיע קלמן במפתיע על עזיבתו.

בנוסף הוביל לפידות שינוי מרחיק לכת בחטיבת ההשקעות, כשמינה את רועי יקיר למנהל ההשקעות הראשי. יחד עם מנהל כספי העמיתים שי יצחקי הם הצליחו להוציא את הפניקס מבור התשואות ולהפוך אותה למובילת שוק בתשואות בשלוש השנים האחרונות.

לפידות גם הוביל מהלכי התייעלות אגרסיביים בחברה תוך קיצוץ בשומנים שסחבה, אך לא הצליח לייצר סינרגיה אמיתית בין פעילותה לבית ההשקעות אקסלנס שבשליטתה. אלה פועלים כשני גופים נפרדים, ובשבוע שעבר הודיעה הפניקס על הצעת רכש למניות אקסלנס. בנוסף, ב־2015 נחשפה חולשה של הפניקס בביטוחי הבריאות. בדומה להראל, ביטוחי הבריאות הקולקטיביים ובעיקר הסיעודיים התגלו כפצצה מתקתקת. התביעות הלכו וגדלו וחלה הרעה חיתומית בתוצאות.

גם הפניקס נמצאת על המדף תקופה ארוכה, אם כי בשנה החולפת המפקחת כמעט והעניקה את היתר השליטה לפוסון. רגע לפני האישור המיוחל נעלם יו"ר פוסון באופן מסתורי לאחר שנחקר על ידי שלטונות סין - וסיפק לסלינגר תירוץ להימנע ממהלך שממילא הסתייגה ממנו, מתן ההיתר.

נקודות ההשקה בין הסיפורים של כהן ולפידות לא נוגעות רק לרמת הניהול ולהיותם שכירים של בעלי שליטה המחפשים אקזיט. השניים היו מהמנהלים המתוגמלים ביותר במשק, עם עלות שכר שנתית של 6–7 מיליון שקל בשנה.

אלא שבניגוד לכהן, שממשיך ליהנות מהסכם שכר מפנק, בסוף 2014 נאלץ לפידות להיכנע למפקחת על הביטוח ולהסתפק בעלות שכר של 3.5 מיליון שקל בשנה. הסכם העסקתו פג אז והוא היה בין המנהלים הראשונים שנדרשו להביא את שכרם לאישור תחת תיקון 20 לחוק החברות, כלומר לזכות באישור בעלי מניות המיעוט. סלינגר הפעילה מכבשי לחץ על הגופים המוסדיים כדי שלא יאשרו ללפידות את חבילת השכר המנופחת של יותר מ־13 מיליון שקל שביקש. לאחר שזימנה אליה לשיחה את הדירקטורים של הפניקס, לפידות היה המנהל הראשון שיישר קו עם מגבלת שכר בכירי הגופים הפיננסיים עוד בטרם הפכה לחוק.

לפידות, שחולם לקחת חלק ברכישת השליטה בהפניקס שהוא התאמץ מאוד להשביח, כבר הוכיח כי הוא לא בורח חרף הפחתת חבילת השכר שלו.

זהות בעלי השליטה העתידיים - סינים, אמריקאים, קרן השקעות, אייל הון או אפילו הציבור כבעל השליטה בפועל (חברה ללא גרעין שליטה שבה דומיננטים המנהלים השכירים) - עשויה להכריע כיצד יתמודדו החברות עם אתגרי הענף. בעידן כה רווי רגולציה, בעל השליטה האמיתי הוא המפקח על שוק ההון, כך שלציבור המבוטחים אין באמת מה לדאוג.

הכתבה הבאה מחר: עסק משפחתי מחפש יורש