מלכוד הריבית של בנק ישראל משחק לטובת האג"ח הקונצרניות

הריבית במשק הישראלי שצומח בקצב של 2.8% בשנה ומכיל בועת נדל"ן, נמוכה מדי, אבל בנק ישראל חייב ליישר קו עם שאר העולם

אחרי שהבנק המרכזי האירופי ענה על ציפיות המשקיעים בעזרת חבילה מורחבת של תמריצים מוניטריים, והבנק הפדרלי בארה"ב מיתן באופן משמעותי את תוואי עליית הריבית, הגיע תורו של בנק ישראל.

חרף היעדר ציפייה בשוק ההון לסוכרייה מוניטרית מקומית, חטיבת המחקר של הבנק עדכנה את התחזית הכלכלית לשנתיים הקרובות לשביעות רצונם של המשקיעים, ולפיה הצמיחה ב־2016 תעמוד על 2.6% ועל 3% ב־2017, והאינפלציה תסתכם בכ־0.8% ב־2016 ואילו ב־2017 היא תסתכם ב־1.4%. שיעור האבטלה צפוי להישאר נמוך — 5.6% לעומת 5.3% כיום.

החיים הם לא מעבדה

אך הנקודה המשמעותית ביותר עבור המשקיעים היא שהריבית שעומדת על 0.1% תתחיל לעלות באופן מדורג רק החל מהרבעון השני של 2017, ובכל מקרה היא תגיע ל־0.5% בלבד בסוף 2017. אך הודעת הריבית ה"יונית" יחסית אינה מסתדרת עם הנתונים הנוכחיים של המשק.

הרי אם היינו מכניסים את חברי הוועדה המוניטרית למעבדה ושואלים אותם איזו ריבית מתאימה למשק מסוים שצומח בקצב של 2.8% בשנה, עם שוק עבודה חזק, צריכה פרטית איתנה ובועת נדל"ן, סביר להניח שהתשובה היתה גבוהה משמעותית מ־0.1%.

אבל אנחנו לא חיים במעבדה ובנק ישראל נמצא במלכוד, שכן הריבית האפסית שמכתיבים הבנקים המרכזיים בעולם מאלצת אותו לשמור על ריבית נמוכה גם כאן. הריבית הלא מתאימה אמנם לא באה לידי ביטוי, בשלב זה, באינפלציה שהושפעה ממספר רב יחסית של אירועים חולפים, אך בהחלט תורמת לעלייה במחירי נכסים ריאליים ופיננסיים. בנסיבות אלו ניתן להגיד שהמלכוד של בנק ישראל משחק לטובת המשקיעים.

תובנה חשובה נוספת שנובעת מהודעת הריבית האחרונה היא שחרף השיפור בוודאות שקיבלו המשקיעים לגבי הישארות הריבית ברמת שפל לתקופה ארוכה, לא ראינו עליות חדות באג"ח הממשלתיות, האג"ח השקליות לטווח ארוך עלו מעט ואילו הצמודות ירדו מעט. נשאלת השאלה מה משפיע על האג"ח הממשלתיות לטווח בינוני וארוך אם הפעולות וההחלטות של בנק ישראל על ביצועי האג"ח כבר פחות משמעותית.

התשובה לכך היא שתלוי בתקופה. מבדיקה שביצענו באשר לגורמים שמסבירים את השינויים במחירי האג"ח הממשלתיות עולה כי ישנם שני וקטורים עיקריים שמשפיעים על כיוונם — ריבית בנק ישראל ותשואות האג"ח המקבילות בארה"ב, כאשר מבחינת עוצמת ההשפעה שלהם, נראה שהיא משתנה בהתאם לנסיבות. יש לציין שהגירעון הממשלתי נמצא כלא משפיע כלל על ביצועי האג"ח.

בנק ישראל מאבד השפעה

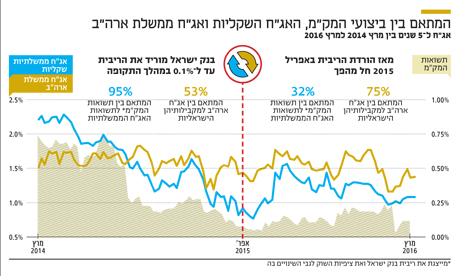

אשר לגורמים שכן משפיעים, בין מרץ 2014 לאפריל 2015, התקופה שבה הוריד בנק ישראל את הריבית עד ל־0.1%, נמצא קשר חזק ביותר בין תשואות המק"מ, שמייצגות את ריבית בנק ישראל וציפיות השוק לגבי שינויה, לתשואות האג"ח לחמש שנים של ממשלת ישראל. המתאם שנמצא עמד על כ־95% לעומת מתאם של כ־53% בין תשואות אג"ח ארה"ב למקבילותיהן הישראליות.

בחינת הקשר בין תשואות המק"מ ותשואות אג"ח ארה"ב מאז אפריל 2015, מועד הורדת הריבית האחרונה של בנק ישראל ועד היום, מלמדת על מהפך. ב־12 החודשים האחרונים הקשר בין תשואות אג"ח ארה"ב לחמש שנים למקבילותיהן הישראליות עמד על כ־75% לעומת 32% בתשואות המק"מ.

חדשות טובות למשקיעים

נתונים אלה לא אמורים להפתיע יותר מדי, שכן ברגע שהמשקיעים מבינים שבנק ישראל לא מתכנן לשנות את הריבית, התשואות כבר מגלמות את ההחלטה, והיו למשקיעים 14 חודשים לעשות זאת. עם זאת, המשקיעים תמיד צריכים להיות עירניים לגורמים המשתנים המשפיעים על השוק המקומי שכרגע קשורים יותר לנעשה בעולם.

החדשות הטובות, על פי דבריה האחרונים של יו"ר הפד ג'נט ילן, הן שהמדיניות המוניטרית בארה"ב צפויה להישאר מרחיבה לאורך זמן והעלאת הריבית שם צפויה להיות אטית ומבוקרת. זאת גם אם המשק האמריקאי ימשיך לצמוח בקצב מתון ואפילו אם האינפלציה שם תעלה מעבר ל־2%. כמובן שגם המדיניות הסופר־מרחיבה באירופה תורמת לשקט תעשייתי בשוק האג"ח המקומי.

אף שהאג"ח הממשלתיות כבר פחות מתרגשות מהמדיניות המרחיבה של בנק ישראל, התשואות הנמוכות בארה"ב והריבית הנמוכה מדי בישראל ממשיכות לתמוך באג"ח הקונצרניות ובמניות, זאת במיוחד נוכח התייצבות התשואות הממשלתיות על רמה נמוכה.

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות