כלכלית ירושלים מחממת מנועים לגיוס מניות נוסף

חברת ההשקעות תכנס את בעלי המניות כדי לאשר את הכפלת ההון הרשום ל־300 מיליון מניות — צעד מקדים לפני הנפקה. מכינה את הקרקע למקרה שהמו"מ שמנהל בנק לאומי למכירת השליטה לשלמה נחמה לא יבשיל

שלושה חודשים עברו מאז השלימה כלכלית ירושלים הנפקת הון פרטית של 200 מיליון שקל מגופים מוסדיים ומשקיעים פרטיים, וכבר היא זקוקה לאוויר נוסף לנשימה. חברת ההשקעות הקורסת, שנמצאת עדיין בשליטת אליעזר פישמן, תכנס בעוד שבועיים אסיפת בעלי מניות כדי לאשר הכפלה של ההון הרשום ל־300 מיליון מניות.

מדובר בצעד טכני, שנועד לאפשר לחברה לבצע הנפקת מניות נוספת, כדי לעמוד בתשלומי קרן וריבית של 715 מיליון שקל בשנת 2016, בעוד בקופתה יש, נכון להיום, 260 מיליון שקל בלבד — פער של 455 מיליון שקל .

בכלכלית ירושלים הסבירו ל"כלכליסט" כי הדירקטוריון טרם קיבל החלטה סופית אם לצאת להנפקת מניות נוספת, אולם הוא מכין את הקרקע לתרחיש שהמו"מ שמנהל בנק לאומי למכירת השליטה בחברה לידי שלמה נחמה לא יבשיל לעסקה.

"זו החלטה ששמורה לדירקטוריון על פי הנהלת החברה, אבל הדירקטוריון צריך שיהיו לו הכלים, אם יחליט לעשות את הצעד הזה", אמר מנכ"ל כלכלית ירושלים דודו זבידה. "אנו פועלים לפי התוכניות העסקיות שלנו ושומרים על כל האופציות. נפעל כדי לייצב את החברה, ונדאג לעובדיה ולבעלי המניות שלה".

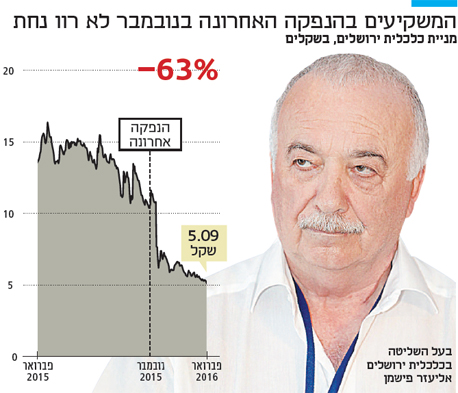

בינתיים בעלי המניות של כלכלית ירושלים, ובמיוחד אלה שרכשו מניות בהנפקה האחרונה בנובמבר 2015, ודאי לא מרוצים מביצועי המניה. מנובמבר ועד היום נחתך שווי החברה בכ־30%, והיא נסחרת היום בשווי של 600 מיליון שקל בלבד. עם הגופים שרכשו מניות נמנים פסגות, הפניקס, קרן קלירמארק, קרן נוקד של רועי ורמוס וכמה משקיעים פרטיים, ביניהם שלמה נחמה וצחי סולטן.

לכלכלית ירושלים חובות של 1.9 מיליארד שקל לבעלי אג"ח וכ־800 מיליון שקל לבנקים. האג"ח של החברה נסחרות בתשואות לפדיון דו־ספרתיות של 10%–14%, אולם אם בנק לאומי לא ימצא קונה, אלה צפויות לעלות.