השמועה על החוב הזול בתל אביב הגיעה גם לקנדה

החתמים ויועצי ההנפקות בישראל, שגוזרים קופון של עשרות מיליוני שקלים על כל גיוס חוב של חברה זרה, סימנו את חברות הנדל"ן מקנדה כיעד הבא. שתיים מהן יגיעו בקרוב לבורסה המקומית

אחרי שחברות נדל"ן מארצות הברית גייסו חוב בארץ והצליחו לשים את ידן על 7 מיליארד שקל מכספי הפנסיה של הציבור הישראלי, שמנוהלים בידי המוסדיים, גם חברות נדל"ן קנדיות פיתחו תיאבון לשוק האג"ח הישראלי.

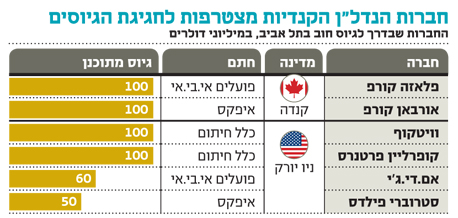

שש חברות נדל"ן זרות נמצאות בימים אלו בהכנת תשקיף לרשות ני"ע הישראלית, ובכוונתן לגייס חצי מיליארד דולר בבורסה בתל אביב בחודשיים הקרובים. אלא שהפעם רשימת החברות מתרחבת לראשונה מחוץ לארה"ב, וגם שתי חברות קנדיות נמצאות בימים אלו בהכנות לגיוס חוב בישראל, במה שנראה כמו היעד הבא של חברות הנדל"ן הקנדיות לקיץ הקרוב.

ל"כלכליסט" נודע כי צמד היועצים רפי ליפא וגל עמית, בשיתוף חברת החיתום פועלים אי.בי.אי, נמצאים בשלבים מתקדמים להבאתה לתל אביב של פלאזה קורפ (Plaza Corp) – אחת מיזמיות הנדל"ן הגדולות בטורנטו. פלאזה קורפ, שבבעלותו של אנתוני הלר, צפויה לגייס אג"ח בישראל בהיקף של 150-100 מיליון דולר במהלך 2015. בשונה ממרבית חברות הנדל"ן שהביאו ליפא ועמית לישראל, הפעם מדובר בחברת נדל"ן יזמית שמתמחה בבנייה של דירות קונדו (Condominiums), מעין קומפלקסים של דירות מגורים. פלאזה קורפ פועלת בעיקר בעיר טורונטו וסביבתה, ולפי אתר האינטרנט שלה היא בנתה יותר מ־5,000 דירות מאז נוסדה לפני 20 שנה.

לפניה, צפוי לשטוף את הבורסה התל אביבית גל של חמש חברות נדל"ן זרות נוספות שיגייסו על בסיס הדו"חות הרבעון הראשון של 2015. גם בגל הזה ישנה נציגה קנדית — אורבן קורפ (Urban Corp) – שעוסקת גם היא ביזמות של נדל"ן אולם בהיקפים קטנים יותר. אלן סאסקין, הבעלים של אורבן קורפ, מבקש לגייס 100 מיליון דולר באמצעות גוף החיתום איפקס הנפקות, בניהולם של אליאב בר דוד (מנכ"ל) ואהרון סמרה (יו"ר), שאחראים להבאתה של ענקית הנדל"ן אקסטל לישראל.

חברות יזמיות בע"מ

החתמים הישראלים ויועצי ההנפקות, שגוזרים קופון של עשרות מיליוני שקלים על כל הנפקה של חברה זרה בישראל, סימנו את קנדה כיעד הבא. גם איפקס וגם ליפא ועמית נמצאים במגעים עם כמה חברות קנדיות לגיוס אג"ח בישראל. היועצים והחתמים מייצאים את השיטה הישראלית לגיוס אג"ח קורפורייט, כלומר אג"ח שמגויס בישראל כשכבה שנייה של חוב, שלעתים מהווה את ההון העצמי של החברות הזרות, מה שמאפשר להן לרכוש נכסים נוספים.

חברות הנדל"ן הניו־יורקיות שהגיעו לגייס כסף בישראל היו בנויות כולן באותו מבנה משפטי של חברת BVI (רשומה באיי הבתולה), שמחזיקה נכסים בארה"ב ומגייסת כסף בישראל ללא ביטחונות. במקרה של החברות הקנדיות רובן רשומות במבנה של חברה בע"מ, מה שאומר שהן יכולות לגייס את הכסף בישראל כמו שהן, מבלי להסתבך עם הקמה של חברה ייעודית באיי הבתולה ושינוי שיטה חשבונאית.

החברות הניו־יורקיות היו חייבות לשנות את המבנה המשפטי שלהן, מכיוון שבארה"ב הן היו רשומות במבנה של שותפות (LLC), והבורסה בתל אביב אינה מאפשרת גיוס כסף לשותפויות למעט חברות של חיפושי גז ונפט. לפיכך המבנה המשפטי של החברות הקנדיות הוא פשוט יותר. מדובר בחברות זרות שאינן מוכרות לשוק הישראלי, אף שגם במקרה שלהן מדובר בבעלי שליטה יהודים עם זיקה לישראל.

הניו־יורקיות עדיין כאן

למרות הכניסה המסתמנת של הקנדיות לישראל הבורסה בתל אביב עדיין צפויה לראות חברות מגייסות גם מארה"ב. בימים הקרובים ארבע חברות נדל"ן מארה"ב יגישו תשקיף לרשות ני"ע במטרה לגייס אג"ח בישראל. שתיים מהן כבר מוכרות במידה מסוימת למשקיעים הישראלים: קבוצת וויטקוף שבבעלות סטיב וויטקוף, שכבר היתה אמורה לבצע את ההנפקה בישראל לפני חצי שנה והחליטה להקפיא אותה לאור הירידות בשוק האג"ח הישראלי עקב המשבר ברוסיה, חוזרת לתמונה.

וויטקוף תנסה לגייס כ־100 מיליון דולר באמצעות כלל חיתום על בסיס הדו"חות הכספיים של הרבעון הראשון של 2015.

חברה מוכרת נוספת למשקיעים הישראלים היא אם.די.ג'י, שבשליטת דיויד מרקס, שהגישה תשקיף ראשוני לרשות ני"ע לפני חצי שנה וגם היא החליטה להמתין לימים טובים יותר. לחברה זו תשעה נכסים קיימים בניו יורק בשווי של 542 מיליון דולר עם הון עצמי של 237 מיליון דולר המהווה 44% מהמאזן. חברת נדל"ן נוספת שתנסה את מזלה בתל אביב היא סטרוברי פילדס (Strawberry fields), שבבעלות היהודים מוישה גובין ומייקל בליצקו. סטרוברי פילדס שונה מיתר החברות שמגיעות לישראל מכיוון שהיא עוסקת בתחום הדיור המוגן, בעיקר באזור שיקגו. לחברה כ־50 נכסים בשווי כולל של כ־250 מיליון דולר. סטרוברי מגיעה בתיווכם של איפקס הנפקות.

עוד חברה שתגיע לתל אביב היא קופרליין פרטנרס (Copperline Partners), שמגיעה לישראל בתיווכו של יהונתן כהן, יועץ ההנפקות שפרש לאחרונה מכלל חיתום. קופרליין היא חברת נדל"ן מניב בבעלות משפחת שלזינגר המחזיקה בעיקר בדירות להשכרה באזור ניו יורק. לחברה כ־3,000 יחידות דיור ושני בתי מלון – Mayfair Hotel and Spa במיאמי ו־Brazilian Court Condominium Hotel שבפאלם ביץ'. שווי הנכסים שלה מסתכם בכ־650 מיליון דולר.

הכנסת אורחים ישראלית

הן החברות הקנדיות והן החברות מארה"ב מגיעות לישראל בגלל התנאים הטובים שהן מקבלות בשוק החוב המקומי. השוק האמריקאי אינו מאפשר לחברות בסדר גודל כזה לגייס כסף כשכבת חוב שנייה אלא בתנאי מימון עם ריביות גבוהות במיוחד. השוק הישראלי והמוסדיים שפועלים בארץ כבר התרגלו למבנה של חברות שמגייסות אג"ח לנכסים שנמצאים בחו"ל, בדומה למה שעושות חברות אלוני חץ, שבשליטת נתן חץ ומשפחת ורטהיים, וגזית גלוב, שבשליטת חיים כצמן ודורי סגל, ולכן הוא מקבל את החברות הזרות בזרועות פתוחות. עבורן מדובר בהזדמנות עסקית לגייס כסף זול ולהרחיב את מצבת הנכסים שלהן בזמן שהנדל"ן בארה"ב ובקנדה מאוד אטרקטיבי לאור הריבית האפסית בעולם.

מוטי ימין, ראש מחלקת תאגידים ברשות ני"ע, התייחס בשבוע שעבר להתרחבות תופעת גיוסי החוב של החברות הזרות בתל אביב. "לא ניתן לעצור את הגלובליזציה, וכוחות השוק יכתיבו בסופו של דבר את מבנה השווקים. כשם שחברות הייטק וביומד ישראליות ימשיכו לפנות לנאסד"ק ול־NYSE כדי לגייס הון, בגלל היתרון היחסי והערך המוסף שיש לבורסות האלה, כך ככל הנראה ימשיכו חברות אמריקאיות לפנות לשוק המקומי לגיוס חוב בשל היתרונות היחסיים שיש לשוק הזה בישראל. פה בדיוק נכנסת האחריות של המוסדיים. הציפייה מהם היא כי ייכנסו להשקעה בעיניים פקוחות, תוך הבנה של מאפייני הפעילות ותמחור נכון של הסיכונים. הרשות מצדה החלה לאחרונה בביצוע בדיקה בנוגע לתהליכי קבלת ההחלטות של מנהלי קרנות להשתתף בהנפקות של אג"ח בתחום הנדל"ן".