"זה רק תיקון. פיתוי התשואה יחזיר את המשקיעים לשוק"

מנהלי ההשקעות חלוקים בדעותיהם ביחס לקריסת האג"ח הממשלתיות הארוכות, שהשלימו צניחה של יותר מ־7.3% מהשיא שרשמו בסוף אפריל. האם מדובר בתיקון זמני ולקיחת אוויר או בהפנמת העובדה שסביבת הריבית הנמוכה יוצרת עיוות בתמחור הסיכונים? רק בנושא אחד יש תמימות דעים: אף אחד מהם לא יודע למה השוק התחיל להתרסק דווקא עכשיו

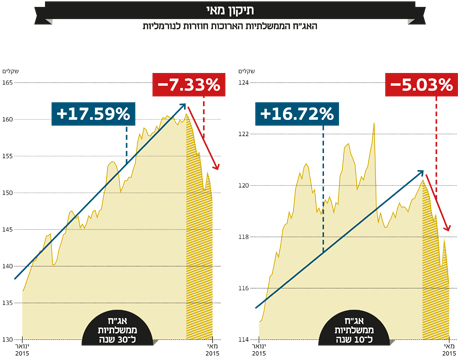

איגרות החוב הממשלתיות הארוכות בישראל מיישרות קו עם מגמת מקבילותיהן באירופה ובארצות הברית. אתמול רשמו האג"ח ל־30 שנים ירידות של כ־2%, והשלימו התרסקות של 7.3% מהשיא שרשמו בימים האחרונים של חודש אפריל.

הירידות החדות לא פסחו גם על שוק האג"ח הקונצרניות והאפיק המנייתי. אלא שמבדיקה עם מנהלי קרנות הנאמנות עולה כי הציבור הרחב, לפחות נכון לתחילת השבוע, לא ממהר לפדות את סכומי הכסף שהכניס בחודשים האחרונים לקרנות הנאמנות המתמחות באג"ח וכי נכון ליום ראשון נרשמו פדיונות יחסית נמוכים. מנגד, יש כאלה שמעריכים בשוק ההון שהציבור איטי בכל הנוגע לתגובה להתרחשויות וכי הפדיונות עוד עתידים להגיע.

מנתונים המתפרסמים באתר רשות ני"ע עולה כי מתחילת החודש ועד יום ראשון (הנתונים לגבי אתמול ושלשום טרם פורסמו) נרשמו פדיונות של 184 מיליון שקל בקרנות אג"ח מדינה (רובם ככולם בשבוע החולף), קרנות אג"ח קונצרניות איבדו מתחילת החודש 166 מיליון שקל ואילו קרנות אג"ח כללי איבדו 92 מיליון שקל.

רק כדי לסבר את האוזן, קרנות אג"ח מדינה גייסו מתחילת השנה סכום עתק של 5.8 מיליארד שקל, כך שהפדיונות המתוארים הם כאין וכאפס לעומת הגיוסים שמהן הן נהנו בחמשת החודשים האחרונים.

מוסדיים יכולים להפיל שוק

לשאלה מי התניע את הירידות האחרונות בשוק האג"ח הממשלתיות אם הציבור לא פודה, אומר עידן אזולאי, מנכ"ל קרנות הנאמנות של אפסילון כי די בכך שגוף מוסדי ימכור 200 מיליון שקל אג"ח ארוכות כדי להפיל את השוק, וכי להערכתו הציבור רק יקצין את המגמה שמתרחשת כהתאמה של התשואות למה שקורה בשוק האג"ח באירופה ובארה"ב.

"התשואות באג"ח הממשלתיות היו מאד נמוכות, פרמיות הסיכון שלהן לא תומחרו נכון והדבר נכון על אחת וכמה באג"ח הקונצרניות", אמר אזולאי. "עם כל הכבוד למהלכי ההרחבה הכמותית של הבנק המרכזי באירופה, לא יתכן שאג"ח ארוכות של ממשלת גרמניה ייסחרו בתשואה שנושקת ל־0%. לא הגיוני גם שחברת נדל"ן מניב ישראלית, בטוחה ויציבה ככל שתהיה, תיסחר בפער של 0.9% מעל אג"ח ממשלתית. מדובר בתוצר מעוות של הריבית האפסית. כל הנכסים נראים כאילו הם שווים יותר בגלל שהאלטרנטיבה היא תשואה אפס בפיקדון בבנק. זו קונספציה שגויה כי ללא קשר לסביבת הריבית חייבים להמשיך ולתמחר סיכונים. גם אג"ח של חברת נדל"ן מניב מעולה במח"מ של 3 שנים צריכה להיסחר לפחות בפער של 2% מעל תשואת אג"ח ממשלתית".

אזולאי תולה את ההתרסקות באג"ח הממשלתיות בארץ ובעולם בתמחור. "השוק הזה לימד אותי שכשיש ירידות חדות הן תמיד מגיעות דווקא בנקודה שבה אין לכך סיבה מובהקת. זה קורה כי פשוט המחירים יקרים. הרי ציפיות להעלאת ריבית בארה"ב יש כבר חצי שנה. אנחנו למשל החלטנו לקצר את המח"מ של האג"ח שהחזקנו לפני שבוע וחצי אחרי שראינו את נתוני הצמיחה בארה"ב. הנתונים הראו צמיחה של 0.2% לעומת צפי של 1% והיינו בטוחים שהתשואות ימשיכו לרדת, אבל התשואות נפתחו והבנו שיש כאן עיוות ושהשוק מתחיל להפנים את הסיכון ללא קשר לריבית.

אזולאי מפתיע ואומר כי בהיעדר אלטרנטיבות בשוק הסולידי והשאלה כדאי למשקיעים לחכות מחוץ לשוק "הכסף יוצא מאפיק הממשלתי, מהאפיק הקונצרני ומהמניות. אז הוא יישב בפק"מ בריבית אפס, כן. אנחנו נמצאים במהלך של התאמת פרמיית הסיכון מחדש. אז בעיני צריך לשבת בפק"מ בינתיים עד שנגיע לשיווי משקל. לאג"ח יש עוד כמה אחוזים לרדת אבל ברור גם לי שבסוף הפיתוי לעשות תשואה יחזיר את המשקיעים לשוק".

דני ירדני, סמנכ"ל השקעות בבית ההשקעות אלטשולר שחם מציין כי בניגוד לגל עליית התשואות הקודם במרץ האחרון, המצב עכשיו קצת שונה. "כשהתשואות בארה"ב עלו בפעם האחרונה, זה לא גרר תגובה של כל השווקים האחרים. לא כך הם פני הדברים כרגע ולכן אנחנו קצת פחות רגועים. התשואות של האג"ח הממשלתיות עולות לאורך כל הקו — ישראל, אירופה, אפילו גרמניה הדפנסיבית, אוסטרליה, קנדה, איפה שלא מסתכלים. למה זה קורה? הרי בשבועיים האחרונים לא התפרסם שום נתון שמצביע על אינפציה גבוהה או נתוני צמיחה גבוהים.

"היינו מצפים שבמצב כזה, כשהתשואות עולות באגרסיביות, הדולר יעלה אבל משום מה הוא ממשיך להיחלש מול היורו. כך שקשה להבין מה הסיבה לירידות. אפשר להניח שכאחרי ששוק עולה חזק – השוק הישראלי עשה את זה ברבעון הראשון של 2015 ובגרמניה זה קרה בחצי השנה האחרונה – מגיעה תנודתיות. במהות אני לא חושב שהמציאות תשתנה. גם אם האמריקאים יעלו ריבית הם יעשו את זה לאט, בטח כשהם רואים את תגובת השוק. אין אינטרס של אף אחד לרסק את השוק ולכן אני לא רואה שינוי מגמה בטווח הארוך".

לעומת זאת, מנהל חברת קרנות נאמנות גדולה, לא מתרגש מהירידות האחרונות: "אין שום מרחץ דמים בשוק קרנות הנאמנות ואין פדיונות עתק. כבר שבע שנים הציבור לומד ומפנים שלא נלחצים מכל אירוע קטן ורצים לפדות. אני לא חושב שהציבור יבין שהסיכון בשוק לא מתומחר עד שתהיה פה מפולת אמיתית, ומה שרואים עכשיו זה לא מפולת. גם אם נניח שהתשואות בארה"ב ימשיכו לעלות ויגיעו ל־2.5%, הן כבר הגיעו ל־3% ביוני 2013 אחרי שבן ברננקי, לשעבר יו"ר הבנק המרכזי בארה"ב, דיבר על העלאת ריבית. אבל אחרי שתי שניות השוק הבין שאין אלטרנטיבות ובפיקדון יקבלו אפס וחזרו לשוק. אני חושב שבסך הכל מדובר בתיקון של לקיחת מרווח נשימה שייצר הזדמנויות השקעה. אין כרגע תוכנית להעלאה אגרסיבית של הריבית ואין מה לעשות עם הכסף וברגע שהמימוש יירגע, המשקיעים יחזרו לשוק".

חייבים לקצר את המח"מ

בחודשים האחרונים הקרנות שנהנו מגיוסים משמעותיים היו דווקא קרנות מחקות שעוקבות אחר אג"ח מדינה. מדדי האג"ח הממשלתיות בהגדרה (שכוללים הן אג"ח ארוכות והן אג"ח קצרות) הם בעלי מח"מ ארוך יותר מקרן אג"ח מדינה מנוהלת, שבה המנהל יכול להקטין את המח"מ בהתאם להתפתחויות בשוק. באופן אבסורדי, בשל תשואות עבר גבוהות של מדדי האג"ח הממשלתיות על פני הקרנות המנוהלות, הציבור התפתה לקנות את מדדי האג"ח, שכעת סובלים מירידות חדות יותר מהקרנות המנוהלות שהשכילו לקצר מח"מ.

לדברי אזולאי, "המח"מ במדד אג"ח מדינה הוא בערך 5.5 שנים ואילו אנחנו, למשל, בקרנות מחזיקים מח"מ של 3 שנים. היום יותר מתמיד יש חשיבות לניהול דינאמי וכמנהל השקעות, ברגע שאני רואה שהמחירים יקרים ולמרות התחרות העזה שבה אני נמצא, אני חייב לקצר מח"מ. אם לא, אני חוטא לעבודתי". זוהי אגב גם שעת המבחן של מנהלי קרנות אקטיבים שהימרו על האג"ח הארוכות דוגמת גופים כמו אלומות, אילים ואלטשולר שחם, שאם לא קיצרו בשבועות האחרונים את המח"מ, הם צפויים לספוג ירידות חדות יותר מהמנהלים שהתבצרו באג"ח הקצרות.

לדברי ניר מורוז, מנהל ההשקעות הראשי של בית ההשקעות פסגות, הירידות בשוק האג"ח המקומי מקורן במכירות בעיקר של גופי פנסיה מתוחכמים שמבצעים התאמות של התשואה של האג"ח הממשלתי לפתיחת מרווחי התשואה של אג"ח ממשלתיות באירופה ובארה"ב.

"הגענו למקום קיצוני ברמת התשואות – האג"ח הגמרניות הארוכות נסחרו לפני עשרה ימים בתשואה של כמעט 0%. התשואות הגיעו לרמה קיצונית שנבעה בין היתר ממחירי הנפט שצנחו והובילו לירידה בציפיות האינפלציה. גם החשש באירופה מהמשבר ביוון, הציפייה להרחבה המוניטרית באירופה והחורף הקשה באמריקה, הכל דחף את התשואות באירופה שמשכה את ארה"ב כלפי מטה. ואז פתאום הנפט התחיל לתקן, החששות לגבי היוונים קצת נרגעו, פתאום נגמר החורף וכל הכלכלנים פתאום צופים שהנתונים הכלכליים דווקא יפתיעו לטובה. מתחילים לצפות לעליית ריבית בספטמבר. היו גם כמה התבטאויות של מנהלי השקעות כמו ביל גרוס שאמרו שאג"ח של גרמניה זה השורט של המאה. זה נתן תחושה שהתחתית מאחורינו ומתחילה תקופה חדשה של עליית ריבית. לא נחזור לשיאים במחירי האג"ח הממשלתיות. אין יותר פיצוי בישיבה על אג"ח ממשלתיות ארוכות בעולם. המחיר היה כל כך יקר שכל עלייה בצפי לאינפלציה יצרה תנודתיות".

מנגד, מורוז לא סבור שהמציאות השתנתה דרמטית: "צריך לזכור שבסופו של דבר הצמיחה בעולם היא מתונה. גם אם התחתית מאחורינו זה לא אומר שעכשיו העולם יצמח חזק ותהיה אינפלציה והתשואות יעלו חזק ומהר ל־3.5%. הריבית תעלה לאט להערכתי ולכן לא נכון לשבת רק על נזילות. ברור שלא נכון לשבת במח"מ ארוך כי אין לזה פיצוי בתשואה, אבל עדיין יש אג"ח קונצרניות של חברות במצב טוב".

ארה"ב תמשוך את אירופה

מורוז שואב אופטימיות מהשתפרות הכלכלות באירופה ובארה"ב: "יש אג"ח חברות באיכות גבוהה ובמח"מ לא ארוך. גם בישראל אפשר לקבל מרווח של 1.25% על האג"ח הממשלתית. בסביבה של צמיחה מתונה וקצב עליית ריבית נמוך, מניות טובות עם תזרים דיבידנדים עדיין מעניינות. יש עכשיו תיקון מתבקש אבל המגמה לא הולכת להשתנות – יש עדיין באירופה הרחבה מוניטרית. אירופה עברה לא מעט שנים של סטגנציה ובסופו של דבר אנשים צריכים לשפץ בתים ולצרוך ויש שיפור בנתונים. אני מאמין שזה יימשך.

"אנחנו לא מתרגשים מהמימוש הזה. חשוב להסתכל על המגמות. אם ארצות הברית מובילה את העולם ביציאה האיטית מהמשבר וההאטה, אז אירופה וכל מקום שיש בו הרחבה כמותית יבואו אחריה. כולם בתהליך של תמיכה בכלכלה, כל עוד זה קורה מדובר בשווקים ששווה להשקיע בהם. ארצות הברית ברמת המניות פחות מעניינת, והיא באמת עשתה תשואת חסר לעומת אירופה. סביר שאירופה תמשיך לעשות יותר מארה"ב אבל לא בפערי תשואה כמו שהיו מתחילת השנה".