4 סיבות שדוחפות את טבע לרכישת מיילן

שלמה ינאי, שניהל את טבע במשך חמש שנים, ביצע רכישות שלא הוכיחו את עצמן, וגם ג'רמי לוין, שכיהן שנה אחת בלבד, לא הספיק לחולל את השינוי הנדרש להתמודדות עם התהפוכות הדרמטיות בשוק התרופות. כעת נאלץ ארז ויגודמן, המנכ"ל הנוכחי, להתמודד עם הירושה

מיד אחרי שמסיימים להתפעם מהסכום העצום שאף חברה ישראלית לא הוציאה עד היום מכיסה ואותו מוכנה טבע לשלם תמורת מיילן, מתחילות לעלות השאלות. מדוע בעצם זקוקה ענקית הגנריקה, ששלטה באופן כמעט בלתי מעורר בשוק האמריקאי הגדול, למהלך דרמטי כל כך של השתלטות עוינת על מתחרתה הבולטת שתמורתה תהיה מוכנה לשלם 40 מיליארד דולר.

1. פיצוי על פקיעת הפטנט

התשובה הראשונה לשאלה היא פקיעת הפטנט על הקופקסון, תרופות הדגל של טבע לטיפול בטרשת נפוצה, בספטמבר הקרוב. טבע, שניסתה להילחם בכמה חזיתות בתחרות המתעוררת, השיקה לקופקסון, שניתנת בהזרקה יומיומית, גרסה הניתנת להזרקה שלוש פעמים בשבוע כך שהירידה בהכנסות וברווחים מהקופקסון צפויה להיות אטית ומדורגת. אך כדי לשפר את הרווח בטווח המיידי טבע זקוקה למיילן.

בנוסף לאובדן הפטנט על הקופקסון, חברות מתחרות החלו לפתח טיפולים אוראליים לטרשת נפוצה. גם טבע היתה אמורה להצטרף למגרש הזה, אבל הלקווינימוד נכשלה בניסוי מפתח ב־2011. כיום יש שתי תרופות עיקריות הפעילות בשוק האוראלי, גילניה של נוברטיס ואובאג'יו של סנופי. אמנם הגרסה החדשה של הקופקסון מוגנת בפטנטים לכאורה עד 2030, אך ייתכן שהיא תתמודד עם תחרות גנרית כבר בשנים הקרובות.

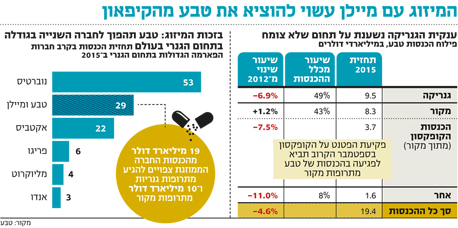

טבע, שמנוהלת בשנה האחרונה על ידי ארז ויגודמן, צופה כי היא תרשום ב־2015 הכנסות של כ־19.4 מיליארד דולר ורווח של כ־4.6 מיליארד דולר. ההכנסות מהקופקסון אמורות לעמוד על כ־3.7 מיליארד דולר לעומת 4.1 מיליארד דולר ב־2014. בנוסף, טבע צופה שייצאו שתי גרסאות גנריות מתחרות לקופקסון החל מספטמבר הקרוב. אם התרופות ייצאו לשוק מוקדם יותר, כל חודש של הקדמה יעלה לטבע כ־50 מיליון דולר בשורת הרווח. ה־FDA כבר אישר גרסה גנרית למומנטה־סנדוז, אך מיילן עדיין לא קיבלה את האישור.

2. ייצור רווח בטווח המיידי

זה לא שטבע לא ניסתה להתכונן לרגע הזה. למעשה שני המנכ"לים שקדמו לויגודמן, שלמה ינאי שניהל את החברה בין 2007 ל־2012 וג'רמי לוין שכיהן בתפקיד בין 2012 ל־2013, עשו מאמצים בכיוון, אך אלה לא נשאו פרי. כעת נאלץ ויגודמן להתמודד עם הירושה שקיבל.

ב־2011 החברה רכשה את ספלון תמורת 6.8 מיליארד דולר במטרה לייצר לעצמה צנרת חדשנית של מוצרי מקור בדיוק לנקודת הזמן הנוכחית, אולם מרבית התרופות שנרכשו התבררו כחתול בשק. התרופה העיקרית של ספלון היתה פרוביגיל, המשמשת להפרעות שינה, אך היא איבדה את הבלעדיות בתוך שנה מרכישתה. תרופה מרכזית נוספת, היידרוקודון לטיפול בכאבים בחולי סרטן, נכשלה בניסוי מפתח ואיבדה רלבנטיות. במאי 2012 לוין מונה לתפקיד מנכ"ל החברה במקום שלמה ינאי והחליט להפסיק את כל שיתופי הפעולה של טבע בישראל כי הם לא היו בתחום הליבה של החברה. אולם טבע לא מצאה מוצרי מקור בולטים שיחליפו את שיתופי הפעולה. בנוסף, טבע גם לא הצליחה להיכנס לתחום הביוסימילאר, תרופות גנריות המבוססות על מקור מהחי. רכישה של מיילן עשויה לסייע בתחום זה.

רכישת אוספקס במרץ האחרון ולבריס וניופאת' ב־2014 מספקות לטבע את צינור התרופות המקור שלו היא זקוקה, אך הוא יבשיל רק בתוך שנתיים־שלוש, ולא יפצה באופן מיידי על אובדן הקופקסון. לכן טבע נוקטת אסטרטגיה של גם וגם, גם רכישה של חברות שמייצרות תרופות מקור וגם רכישה גנרית שתסייע ביצירת רווח בטווח המיידי.

התרופה של אוספקס לטיפול במחלת הנטיגטון קיבלה מעמד של תרופת יתום והחברה מצפה לקבל אישור רגולטורי ולבצע השקה מסחרית בארה"ב ב־2016. מכירות התרופה צפויות להגיע עד לשנת 2020 לכחצי מיליארד דולר.

אם התרופה תקבל התוויות נוספות, כגון למחלת טורט, טבע עשויה להגיע למכירות של כ־2 מיליארד דולר. לבריס, שאותה טבע רכשה ב־825 מיליון דולר, מפתחת תרופה ביולוגית לטיפול במיגרנות ארעיות. שיווק התרופה צפוי להתחיל ב־2020 ומכירותיה עשויות להגיע לכ־3 מיליארד דולר בשנה. ניופאת', שנרכשה תמורת עד 270 מיליון דולר, פיתחה פלסטר המשמש לטיפול מקומי בכאבי ראש. מכירותיו צפויות להסתכם במאות בודדות של מיליוני דולרים בשנה.

3. חזרה לשוק הגנרי

טבע נעדרה ממשחק המיזוגים והרכישות שהתסיס את השוק הגנרי בחמש השנים האחרונות, בעיקר כי היא נאלצה להתמקד בשיפור פעילותה התפעולית ובספיגת הרכישה הכושלת של ספלון. מתחרותיה, ווטסון ואקטביס, כבר התמזגו בתחילת 2013 ויצרו ענקית גנרית חדשה. בעקבות המיזוג הפכה ווטסון, שרכשה את אקטביס ב־6 מיליארד דולר, לחברה הגנרית השלישית בגודלה בעולם אחרי טבע וסנדוז, ועקפה את מיילן.

למעשה, גם מיילן ביצעה רכישה של עסקי הגנריקה של אבוט בעסקה בשווי 5.3 מיליארד דולר ביולי 2014. הרכישה הגדולה האחרונה בתחום הגנרי היתה כשסאן פארמה רכשה את רבנקסי ההודית תמורת 3.2 מיליארד דולר רק לפני כחודש. בפברואר האחרון רכשה פייזר את הוספירה, המייצרת גירסאות ביוסימילאר לזריקות, תמורת כ־16 מיליארד דולר.

הרכישה הגנרית האחרונה של טבע נעשתה ב־2010. אז בהובלת ינאי רכשה החברה את רציופארם הגרמנית, בתמורה ל־5 מיליארד דולר. הרכישה הפכה אותה למובילה בשוק הגנרי האירופי, אולם המחירים בו נחתכו באופן מהותי. ב־2008 הוביל ינאי את טבע לרכישת באר תמורת 7.5 מיליארד דולר. באר סיפקה לטבע שורה של מוצרים גנריים, בעיקר בתחום מערכת הנשימה ובריאות האשה. לקראת סוף 2014 החליט ויגודמן לוותר כליל על הפיתוח בתחום בריאות האשה ולהתמקד רק במערכת הנשימה, מערכת העצבים המרכזית ותחום הסרטן.

ב־2003 רכשה טבע את סיקור תמורת 3.4 מיליארד דולר, כאשר סיקור היתה פעילה בעיקר בתחום הזריקות הגנריות לסרטן. בנוסף, פעלה סיקור בעיקר בתחום החומרים הפעילים לתרופות (API), תחום שהוזנח במקצת בטבע בתקופה האחרונה, ובאופן כללי אינו נהנה משולי רווח גבוהים במיוחד. רכישתה של מיילן צפויה לסייע לה גם בתחום זה.

4. הגדלה של מגוון התרופות

אחת מהנקודות הקריטיות שיש לבחון בתחום הגנרי, הוא מה צפוי לחברות הגדולות בטווח הקרוב. נכון לינואר 2015, לטבע היו 120 מוצרים שהמתינו לרישום על ידי ה־FDA, מהם 87 היו הגשות של מוצרים גנריים. טבע מאמינה כי ב־42 מהמוצרים היא היתה הראשונה להגיש גרסה הגנרית, ומכירות גרסאות המקור של תרופות אלה עמדו על 31 מיליארד דולר ב־2014. לעומת טבע, למיילן, נכון לסוף 2014, היו 283 מוצרים שהמתינו לרישום, מהם ב־44 מוצרים מיילן האמינה כי היא הראשונה להגיש, כאשר אלו מייצגים מכירות של 29.3 מיליארד דולר ב־2014.

סטיבן טפר, אנליסט הפארמה של מגדל שוקי הון, התייחס לעסקת טבע ואמר ל"כלכליסט" כי "הרכישה נועדה בעיקר למסמר את מעמדה של טבע כענקית הגנריקה העולמית ללא עוררין. נקודה נוספת היא שבשנתיים האחרונות טבע ראתה שהיא יכולה לייעל משמעותית את הפעילות הגנרית ועכשיו היא רוצה לבצע את אותה תוכנית התייעלות גם במיילן. לכן, יש פה רציונל שהוא בעיקר תפעולי, אבל זה גם מאפשר לה להיכנס לכל מיני גיאוגרפיות שטבע פחות חזקה בהן".

ב־2010 צפתה טבע כי ב־2015 היא תגיע למכירות של 31 מיליארד דולר, יעד שנראה בלתי מושג בשנים האחרונות על רקע היעדר הצמיחה. כעת, אם אכן תושלם הרכישה של מיילן, תוכל טבע להוכיח כי גם אם היא מגיעה ליעד זה בדרך סיבובית, היא מסמנת וי על המטרה.