וליאנט בונה על מיזוגים כדי להגדיל את הרווח

חברת התרופות רכשה 4 חברות בשנתיים והמשקיעים הקפיצו את מנייתה ב־1050% ב־5 שנים. הרווח הנקי עולה, אבל גם הסיכון של הגדלת המינוף

חברת התרופות וליאנט (Valeant) היא החברה השלישית בגודלה במדד המניות הקנדי, עם שווי שוק של כ־67 מילארד דולר. וליאנט מייצרת תרופות ואביזרים רפואיים ואסתטיים. לווליאנט נוכחות גלובלית מרשימה: היא מעסיקה כ־15 אלף עובדים ומשווקת את מוצריה בארה"ב, קנדה, אירופה, המזרח התיכון, אמריקה הלטינית, אזור אסיה פסיפיק ואפריקה. לחברה מפעלים בקנדה, ברזיל, פולין ומקסיקו. המערך התפעולי מחולק לחמישה אזורים גיאוגרפיים, שלכל אחד מהם מוצע תמהיל מוצרים שונה. באירופה, לדוגמה, מתמקדת החברה בשיווק תרופות גנריות ותרופות ללא מרשם. בארה"ב הזרקור הוא על בריאות העין, האסתטיקה והטיפוח.

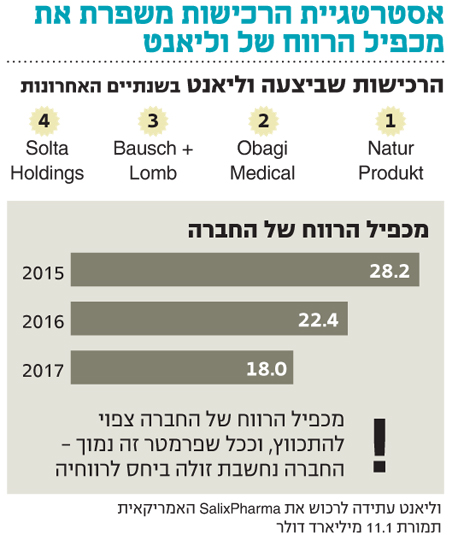

וליאנט, שנוסדה ב־1994, נוקטת אסטרטגיית רכישות כדי להגביר את קצב צמיחתה. החברות הנרכשות הן קטנות ממנה, ומחזיקות בפטנטים או בתרופות שישפרו את פורטפוליו המוצרים שלה, בין שהמוצרים בפיתוח ובין שמוגמרים. ב־2013 השלימה וליאנט שלוש רכישות: חברת התרופות הרוסית Natur Produkt, החברה האמריקאית Obagi Medical שסייעה לווליאנט בהעשרת קו מוצרי האסתטיקה והדרמטולוגיה, וכן Bausch+Lomb. זו האחרונה עוסקת בבריאות העין ורכישתה הובילה את ואלנט להקים חטיבה גלובלית בתחום. ב־2014 השלימה החברה גם את רכישת Solta Holdings.

לאחרונה פורסם כי וליאנט תרכוש את SalixPharma האמריקאית, המתמקדת בתרופות לטיפול בבעיות גסטרונומיות, ב־11.1 מיליארד דולר. רכישה זו, השאפתנית ביותר של וליאנט, צפויה להגדיל את רמת החוב ביחס למאזן.

לווליאנט מיזמים משותפים עם חברות כמו גלקסקו סמית'קליין (GSKׂ), Ovation Pharmaceuticals ו־Kadmon. בצנרת הפיתוח שלה ממתינות לא פחות מעשר תרופות בשלבי השקה סופיים, האמורות לצאת לשוק ב־2018–2016. ב־2014 אף שורבב שמה לכותרות כמי שעשויה להתמזג עם טבע, מהלך שנגנז.

מכירות החברה מטפסות בשנתיים האחרונות: ב־2013 עמדו המכירות על 5.77 מיליארד דולר לעומת 3.57 מיליארד דולר ב־2012 — קפיצה של 61%. ב־2014 המכירות גדלו ל־8.26 מיליארד דולר - עלייה של 43% לעומת השנה שקדמה לה. האנליסטים צופים ל־2015 ו־2016 עלייה שנתית של 10% במכירות ל־9 ו־9.8 מיליארד דולר בהתאמה.

ה־EBITDA (רווח לפני ריבית, מסים, פחת והפחתות) עמד על 2.85 מיליארד דולר ב־2012 ועל 80% מסך המכירות. ב־2013 גדל סעיף זה ב־30% ל־2.97 מיליארד דולר והיווה 52% מהמכירות. יחס דומה מתקיים גם ב־2014 (50%) ו־2015 (52%) וכן צפוי ל־2016 ו־2017. הנתון טיפס נוכח שורת הרכישות שביצעה וליאנט, וגם הרווח הנקי הושפע מהן: ב־2013 החברה הפסידה 866 מיליון דולר כתוצאה מעלויות מימון העסקאות. מנגד, ב־2014 היא עברה לרווח נקי של 914 מיליון דולר, כך שנראה שהרכישות הצדיקו את עצמן. לפי האנליסטים, לחברה צפוי רווח של 1.84 מיליארד דולר ב־2015 ושל 2.88–3.59 מיליארד דולר ב־2016 ו־2017. מכפיל הרווח שלה עומד על 77 - גבוה מאוד מהמתחרות, שבהן המכפיל נע סביב 27. אולם, כבר בסוף השנה הוא צפוי לרדת ל־28.2 בעקבות הרווחיות הגבוהה שצפויה לחברה. ב־2016 וב־ 2017 צפוי המכפיל לרדת ל־22.40 ול־18 בהתאמה.

תזרים המזומנים של החברה עולה בהדרגה כל שנה מרמות של 2.15 מיליון דולר ב־2012 ל־3.26 מיליון דולר ב־2013 ול־6.72 מיליון דולר ב־2014. ב־2015 הוא צפוי לעמוד על 9.97 מיליון דולר.

וליאנט צפויה להמשיך באסטרטגיית הרכישות, מה שמעלה מחד את הסיכוי להמשך הגידול ברווח של החברה ואטרקטיביות המניה, ומאידך מגדיל את הסיכון הכרוך בה בשל הגדלת המינוף.

מניית וליאנט זינקה בחמש השנים האחרונות בלא פחות מ־1,050%, אך כעת, במיוחד עם רכישת SalixPharma, רמת החוב צפויה לגדול. אם החברה תשכיל לתרגם את רכישותיה להמשך עלייה בשורת ההכנסות והרווח, היא תהיה חלופה מעניינת למשקיע חובב הסיכון.

השורה התחתונה

מכפיל הרווח של וליאנט נראה כעת גבוה מאוד לעומת המתחרות, אך הקפיצה הצפויה ברווח תוריד אותו לרמה המקובלת בתעשייה

הכותבים הם מנכ"לים משותפים באביב־שגב בוטיק השקעות