אל תיתנו לנפילה במחיר הנפט להרחיק אתכם מהשווקים המתעוררים

אף שחשיפה למגזרי האנרגיה הביאה לתשואות שליליות בקרנות רבות, קיימות הזדמנויות בהודו עם הצמיחה החזקה ובסין עם ההיפתחות לעולם

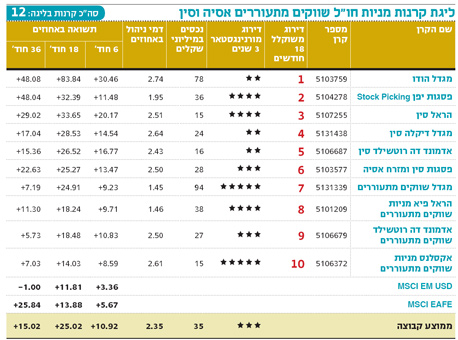

קטגוריית השווקים מתעוררים, אסיה ואמריקה הלטינית, היא אחת הקטגוריות המסובכות לניהול ובהתאם דמי הניהול הממוצעים בה גבוהים ועומדים על 2.4% לשנה. הקטגוריה מונה 12 קרנות שמנהלות 400 מיליון שקל. מבט על התשואות מגלה הפרשים גדולים בין הקרנות השונות, מה שמחייב את המשקיעים לבחון בדקדוק כל קרן, הרכבה והסיכונים הגיאו־פוליטיים והכלכליים הטמונים בה.

הקרן מגדל הודו הובילה את טבלת התשואות בקטגוריה, עם תשואה של 84% בשנה וחצי האחרונות. ב־2015 צפויה כלכלת הודו לצמוח בשיעור של 6.3% ובשיעור של 6.5% ב־2016 – כמעט כפול מהצמיחה הצפויה בארה"ב. לפי הערכות מורנינגסטאר, נסחר שוק המניות ההודי בשווי מלא, במכפיל רווח נקי של 17, המבטא את הציפיות לצמיחה גבוהה והתייצבות המטבע הרופי ההודי.

הקרן הראל אמריקה הלטינית סוגרת את הטבלה עם תשואות שליליות של 11% בששת החודשים האחרונים, ו־7%- בשנה וחצי האחרונות. בחירתה של דילמה רוסף באוקטובר 2014 לכהונה נוספת כנשיאת ברזיל העמיקה את חוסר האמון של המשקיעים בסכויי צמיחת המשק הברזילי. בנוסף, הירידה החדה במחיר הנפט הקטינה את הסיכוי להתאוששות כלכלית במדינה בשנה הקרובה.

בשנת 2015 תסתכם הצמיחה בברזיל ב־0.3% בלבד, נמוך משמעותית מהצמיחה הדמוגרפית בברזיל, הנאמדת ב־3%. לפי הערכות מורנינגסטאר, שוק המניות בברזיל נסחר מתחת לשווי ההוגן ובסיכון גבוה.

מבין קרנות הנאמנות המשקיעות בסין בולטת לטובה קרן הראל סין. הקרן הניבה תשואה של 20% בחצי השנה האחרונה ו־34% בשנה וחצי האחרונות. הקרן משלבת השקעה עיקרית במניות חברות סיניות ממדד פוטסי הבריטי, יחד עם מניות חברות מוטות צמיחה. לעומתה, קרן פסגות סין הוותיקה הציגה תשואה של 13.5% בלבד בששת החודשים אחרונים — התשואה הנמוכה בקטגוריית סין, בין השאר כתוצאה מחשיפה גבוהה לתחום האנרגיה שירד בהשפעת נפילת מחיר הנפט.

השווקים המתעוררים תורמים 20% מהצמיחה העולמית, תרומה משמעותית המצדיקה את ההשקעה בהם. מרבית מדינות השווקים המתעוררים שומרות על איזון תקציבי ואינפלציה מרוסנת, מלבד רוסיה שמצבה עלול להמשיך ולהתדרדר.

מבין הקרנות המשקיעות במניות השווקים המתעוררים, פסגות שווקים מתעוררים, הגובה את דמי הניהול מהגבוהים בקטגוריה 2.7%, הניבה תשואה שלילית בששת החודשים האחרונים (3%-) ותשואה נמוכה של 1% בשנה וחצי. הקרן המשקיעה במשקל גבוה יחסית בחברות אנרגיה וסחורות, נפגעה מהירידה החדה במחיר הנפט בחודשים האחרונים.

זום אין: מגדל שווקים מתעוררים

הקרן הגדולה בקטגוריית השווקים המתעוררים, מנהלת 94 מיליון שקל וגובה את דמי הניהול הנמוכים בקטגוריה. 80% מהשקעות הקרן כוללים חברות גדולות ו־20% בתעודות סל.

זום אין: אדמונד דה רוטשילד שווקים מתעוררים

הקרן נשענת על הידע והניסיון של קבוצת אדמונד דה רוטשילד בהשקעות בשווקים מתעוררים. הקרן הציגה את התשואות הגבוהות בקטגוריה בתקופה של ששת החודשים האחרונים – 10.83%.

השורה התחתונה: היציבות הכלכלית והמוניטרית היחסית במדינות אסיה הופכת אותן לאטרקטיביות להשקעה מבין מדינות השווקים המתעוררים

IFO מפיצת מוצרי מורנינגסטאר בישראל