היום בו סלקום ופרטנר יפסידו כבר נראה באופק

הסחרור שאליו נכנסו סלקום, פרטנר ופלאפון בעקבות התגברות התחרות בשוק, מחק מתחילת החודש 4.15 מיליארד שקל מערכן המשותף. בקצב הנוכחי של אובדן מנויים והכנסות, הישרדותן של חברות הסלולר תלויה ביכולתן לעבור למבנה הוצאות רזה עוד יותר ולהתפתח לתחומי פעילות נוספים

מתחילת החודש איבדו מניות פרטנר וסלקום 31% ו־36% מערכן בהתאמה. באותה תקופה איבדה גם מניית בזק, בעלת השליטה בפלאפון, 10% מערכה. במונחים כספיים פרטנר, סלקום ובזק איבדו מערכן מיליארד שקל, 1.25 מיליארד שקל ו־1.9 מיליארד שקל בהתאמה. מחיקת ערך של 4.15 מיליארד שקל, נבעה מעליית מדרגה בתחרות בתחום התקשורת הסלולרית.

אם במהלך 2014 ההכנסה הממוצעת של חברות הסלולר ממנוי היתה 70–75 שקל לחודש, ההכנסה הממוצעת (הכנסות חלקי מנויים) ב־2015 תהיה נמוכה בהרבה. כיוון שההכנסות כוללות גם תקבול על מתן שירותי אירוח הרשת שלהן ל־HOT mobile, גולן טלקום ומפעילים וירטואליים, התשלום הממוצע של צרכן נמוך בפועל מזה שמפורסם.

חברות הסלולר עתיד לוט בערפל

להסכמי שיתוף הרשתות חלק ניכר בהחרפת התחרות. על פי ההערכות, התשלום של גולן לסלקום החל מ־2015 יהיה בלתי תלוי, או כמעט בלתי תלוי, בהיקפי השימוש ברשת. התשלום של HOT mobile לפרטנר יהיה תלוי בהיקף השימוש מעל לסף מסוים, כשלפי ההערכות, סף זה כבר נחצה. כתוצאה מכך העלות השולית של גולן טלקום בשירות למנוי נוסף היא זניחה. מצב זה מעודד את גולן טלקום להגדיל את נתח השוק באמצעות תחרות אגרסיבית.

להסכמי הנדידה צפויה השפעה מהותית על רווחיות החברות. סלקום צפויה לשמור על רמת ההכנסה מהאירוח של גולן טלקום – כ־30–40 מיליון שקל ברבעון. ואילו פלאפון צפויה לאבד את ההכנסה מאירוח HOT mobile לטובת פרטנר מתחילת 2015. ההערכות להכנסות שנבעו לפלאפון, מדברות על סכום הגבוה מ־50 מיליון שקל ברבעון, אך התשלום הצפוי לפרטנר יהיה דומה למה שגולן משלמת לסלקום.

ברמת התחרות הנוכחית לא יהיה זה מפליא אם סלקום ופרטנר יעברו לרווחיות זניחה או אף להפסד בשלהי 2015, והרווחיות של פלאפון תישחק בצורה חדה. בשלושת הרבעונים הראשונים של 2014 ההכנסות משירותים בתחום הסלולר של סלקום, פרטנר ופלאפון היו 2.13 מיליארד שקל, 2 מיליארד שקל ו־1.87 מיליארד שקל בהתאמה. אם נעביר את ההכנסה שנבעה לפלאפון מאירוח HOT mobile אל פרטנר, להערכתנו ההכנסות של השתיים ישתנו ל־2.1 מיליארד שקל לפרטנר ו־1.77 מיליארד שקל לפלאפון. כלומר, הצפי הוא לצמצום מהותי בפער ההכנסות בין סלקום ופרטנר.

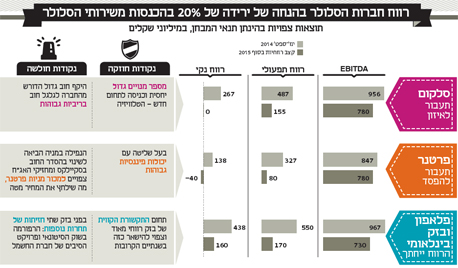

שאלת המפתח היא כמה ישלם לקוח ממוצע על הטלפון הסלולרי ב־2015, ומה תהיה הפגיעה בהיקף המנויים של החברות הוותיקות. בתרחיש של ירידה של 20% בהכנסות משירותי סלולר (לא כולל שירותי אירוח הרשתות), שמרביתן יגיעו מירידת מחיר וירידת בסיס הלקוחות, ההכנסות של סלקום ופרטנר יקטנו ב־520 מיליון שקל בשנה, ואילו של פלאפון יירדו ב־470 מיליון שקל בשנה. הירידה צפויה להיות הדרגתית במהלך השנה, כיוון שלא כל הלקוחות ישדרגו את התנאים שלהם כבר ברבעון הראשון של השנה, ולכן המספר הנקוב הוא הירידה בקצב ההכנסות בשלהי 2015 ולא הירידה בפועל בהכנסות שתהיה ב־2015.

נקבנו במספר של 20% שאנו מניחים שהוא תוצר של ירידה של 16% בתשלום הממוצע ממנוי וירידה של 5% בכמות המנויים. התשלום הממוצע למנוי כולל תמהיל של שירותים ותשלומים, שעיקרו מחיר החבילה, אך גם מחיר עבור נדידה בחו"ל, תיקונים ועוד, כשההנחה שלנו היא לשיעור ירידה גבוה יותר במחיר החבילה שיתמתן על ידי שיעור ירידה נמוך יותר של עלות יתר השירותים. המשך הניתוח מסתמך על אותה הנחה, שאין לנו מושג אם תתממש. ירידה מתונה יותר או פחות בהכנסות תשנה מהותית את תוצאות הניתוח. אין לנו הכלים להעריך מה תהיה הירידה בפועל.

משווים EBITDA

את חישוב ה־EBITDA (רווח לפני מסים, פחת והפחתות) ל־2014 נחשב תחת ההנחה שה־EBITDA ברבעון הרביעי יהיה שווה לזה שברבעון השלישי. ה־EBITDA השנתי המתקבל הוא 1.26 מיליארד שקל לסלקום ו־1.13 מיליארד שקל לפרטנר. ה־EBITDA המתקבל לפלאפון הוא 926 מיליון שקל ולבזק בינלאומי 364 מיליון שקל. אם נחבר את פלאפון ובזק בינלאומי, נקבל EBITDA של 1.29 מיליארד שקל, הגבוה מבין החברות (החיבור הוא לצורך השוואה עם פרטנר וסלקום שלהן פעילות קישוריות לאינטרנט ושיחות לחו"ל המקבילות לשל בזק בינלאומי).

אבל כשאנחנו מחפשים EBITDA מייצג לשנים הבאות, עלינו להעביר את ההכנסה הנובעת מאירוח HOT mobile מפלאפון לפרטנר. במהלך שני הרבעונים האחרונים של 2014 שילמה HOT mobile על האירוח גם לפלאפון וגם לפרטנר, אך להערכתנו, התשלום לפרטנר עדיין לא היה מהותי, ורק מתחילת 2015 תשלום זה יהיה מהותי. לאחר העברה זו ה־EBITDA של פרטנר וה־EBITDA סלקום משתווים, והם גבוהים ב־100 מיליון שקל בשנה מה־EBITDA המשותף לפלאפון ובזק בינלאומי. כעת נפחית את הירידה בהכנסה שנובעת בעיקרה מהירידה במחיר שישלם מנוי סלולרי מה־EBITDA של החברות ונקבל EBITDA של 740 מיליון שקל לסלקום ופרטנר ו־690 מיליון שקל לצירוף הפעילות של פלאפון ובזק בינלאומי.

הערכות אלו מתעלמות, מצד אחד, מצעדי ההתייעלות שהחברות צפויות להמשיך בהם, ושצפויים להפחית עלויות למרות פעילות ערה של ועדי העובדים, ומצד שני הם מתעלמים מירידה צפויה גם בהכנסות מקישוריות לאינטרנט בעקבות שחיקה במחיר הנובעת מהתחרות הגוברת. אנחנו מעריכים שההפרש בין ההתייעלות והפגיעה בהכנסות מהקישוריות יגדיל את קצב ה־EBITDA השנתי של כל חברה בשלהי 2015 ב־40 מיליון שקל.

ה־EBITDA מהווה כלי טוב לבחינת רווחיות שוטפת. אבל בתחומים הדורשים השקעות שוטפות גבוהות שמביאות לרישום פחת גבוה, נתון זה גבוה בהרבה מהרווח התפעולי ומתזרים מזומנים מייצג. זאת משום שה־EBITDA לא מכיל את הפחת (בניגוד לרווח התפעולי) וגם לא את ההשקעה ההונית (Capex) המופיעה בתזרים המזומנים. כיוון שחברות הסלולר רשמו בחמש השנים האחרונות השקעות הוניות ממוצעות של כחצי מיליארד שקל בשנה לחברה, ההפרש בין ה־EBITDA והרווח התפעולי גבוה מאוד.

אל הרווח התפעולי תחת ההנחות שלנו הרווח התפעולי השנתי של פלאפון יחד עם בזק בינלאומי יקרוס ל־170 מיליון שקל, והרווחים התפעוליים של סלקום ופרטנר יקרסו ל־155 מיליון שקל ו־80 מיליון שקל בהתאמה. חלק גדול מההפרשים בין החברות נובע מההפרשות שלהן לפחת (שהן גבוהות יותר בפרטנר מאשר סלקום, ובסלקום מאשר פלאפון ובזק בינלאומי).

נוסיף כעת הוצאות מימון שנתיות צפויות של 155 מיליון שקל ו־130 מיליון שקל לסלקום ופרטנר בהתאמה, ומנגד הכנסות מימון של 50 מיליון שקל הצפויות לפלאפון (בעיקר בזכות מכירת מכשירים בתשלומים) ונקבל צפי לרווח לפני מס של 220 מיליון שקל לפלאפון ולבזק בינלאומי (יחד), לאיזון אצל סלקום ולהפסד לפני מס של 50 מיליון שקל לפרטנר. לכן ירידה של 20% בהכנסות משירותי סלולר תוביל את סלקום ופרטנר לאיזון או הפסד בשורה התחתונה, ותקטין מאוד את הרווח של פלאפון.

למרות האפשרות הסבירה למעבר להפסד בתרחיש המדובר, תזרים המזומנים של החברות צפוי להישאר חיובי, אם כי נמוך. הסיבה העיקרית לכך היא ההפרש בין הפחת החשבונאי הגבוה שרושמות החברות על השקעות העבר, ובין ההשקעות ההוניות הנמוכות בהרבה. בשלושת הרבעונים הראשונים של 2014 רשמה סלקום פחת והפחתות בהיקף 462 מיליון שקל שהיה גבוה ב־160 מיליון שקל מההשקעות ההוניות באותה תקופה.

כך גם פרטנר רשמה פחת והפחתות בהיקף 489 מיליון שקל, הגבוה ב־150 מיליון שקל מההשקעות ההוניות. פלאפון ובזק בינלאומי (יחד) רשמו פחת והפחתות בהיקף של 416 מיליון שקל הגבוה ב־94 מיליון שקל מההשקעות ההוניות. ב־2015 צפוי צמצום מסוים בהפרש בין הפחת וההשקעות ההוניות בגלל פריסת התשתית לדור הרביעי, אבל ההפרש עדיין צפוי להיות מהותי, בעיקר משום ששיתוף הרשתות מקטין עלויות אלו. לכן תחת ההנחות שהצגנו, בתוך שנה תזרים המזומנים של סלקום ופרטנר צפוי כמעט להתאפס, אך עדיין לא להיות שלילי.

תוצאות המודל שהצגנו תלויות בירידה בהכנסות מסלולר בשיעור של 20%. אם הירידה תהיה מתונה יותר, ותסתכם ב־10%–15%, אז החברות יצליחו להישאר רווחיות. אם היא תהיה גדולה יותר, אז ההפסד צפוי להיות מהותי יותר. בנוסף המודל מתעלם מההשפעה (החיובית או שלילית) של כניסה לתחומים חדשים וכניסה אפשרית של החברות לתחום התשתית לאינטרנט אם וכאשר תיושם רפורמת השוק הסיטונאי.

במבט קדימה גם אם ההנחות שלנו יתבררו כשגויות, אין ספק שסלקום ופרטנר צפויות לעבור שנתיים קשות עם רווחיות נמוכה או אף שלילית ועם תזרים מזומנים מאתגר. שם המשחק עבור שתי החברות הוא לשרוד את התקופה תוך כדי איבוד מינימלי של מנויים, ובניית תשתית לשלב הבא של תחום התקשורת בישראל שבו החברות צפויות למכור סל שירותים משולב של טלפון קווי וסלולרי, חיבור ותשתית לאינטרנט וחלקן גם טלוויזיה. בנוסף, החברות ייבחנו ביכולתן לעבור למבנה הוצאות רזה עוד יותר. המעבר לשלב זה תלוי בעיקר ביישום רפורמת השוק הסיטונאי, והוא יהיה תלוי מאוד בשר התקשורת הבא. עד אז לסלקום ופרטנר יש אתגר בהחלפת החוב בריביות נמוכות כדי למנוע הוצאות מימון עתידיות.

לפרטנר יתרון גדול כיוון שעודף ההתחייבויות שלה הוא 2.64 מיליארד שקל, והיא הצליחה להשיג לאחרונה אשראי בנקאי של 200 מיליון שקל בריבית שקלית של 3%. מנגד, לסלקום עודף התחייבויות פיננסיות של 3.1 מיליארד שקל, והמהלך שלה לגלגול חוב מתבסס על הצעת החלפה בין האג"ח הקצרות לארוכות. אותן סדרות ארוכות, אג"ח ח' ואג"ח ט', נסחרות בתשואות של 5.1% (צמוד מדד) ו־6.6% (שקלי), ולכן גלגול החוב של סלקום נעשה בריביות גבוהות בהרבה מזה של פרטנר.

הירידה החדה במניית סלקום מעצימה את הצרות של בעלת השליטה, דסק"ש, שכעת ערך נכסיה נמוך מערך ההתחייבויות שלה, ולכן סלקום לא צפויה לקבל הזרמת הון ממנה. הירידה החדה במניות פרטנר הובילה לשינוי מהותי בהסדר החוב של סקיילקס. הסדר החוב התבסס על עודף נכסים שייוותר לאחר מימוש מניות פרטנר ששועבדו לאג"ח י' של סקיילקס. כעת ערך הבטוחה לאג"ח י' נמוך בהרבה מערך החוב, ומחזיקי האג"ח מנסים למכור חבילת מניות גדולה של פרטנר בניסיון לצמצם את ההפסד שלהם. היצע צפוי זה מהווה לחץ נוסף על מניית פרטנר. נפגעים נוספים מצניחה זו הם מחזיקי המניות של לפידות, המחזיקה בכמות גדולה של אג"ח של סקיילקס. מחזיקת מניות מהותית נוספת בפרטנר היא חברת הביטוח הפניקס, המחזיקה ב־5.9% ממניות החברה. אחזקה זו איבדה 55 מיליון שקל מערכה במהלך הרבעון הרביעי של 2014 ו־65 מיליון שקל נוספים ברבעון הראשון של 2015.

לפרטנר בעל שליטה עם יכולות פיננסיות גדולות בהרבה מאשר לסלקום, חיים סבן, שיכול להזרים הון נוסף לחברה. המניות שסבן מחזיק משועבדות להאצ'יסון הסינית, מול חוב שבמקור היה 300 מיליון דולר, וכעת צפוי להיות נמוך יותר, אך עדיין החוב גבוה בהרבה מערך מניות פרטנר שבידי סבן (633 מיליון שקל). כשמתמחרים את מניות פרטנר וסלקום, צריך להימנע משימוש במכפילי רווח. הערך של המניות נובע מהערך הצפוי להן בשוק התקשורת העתידי, כשכל חברה תשווק את מרבית מוצרי התקשורת. בשוק זה מבנה העלויות יהיה נמוך יותר, ורמת התחרות צפויה להישאר גבוהה. השנתיים הקרובות יקבעו באיזה מצב יגיעו סלקום ופרטנר לשוק זה מבחינת היקף המנויים שלהן, היקף החוב ותנאי החוב. לפרטנר יתרון גדול על פני סלקום במבנה החוב. מנגד לסלקום יתרון בכמות המנויים, וצפוי להישאר לה יתרון קל גם בשורת הרווח הנקי. כיוון שבלתי אפשרי לתת הערכות טובות לרווחיות החברות קשה מאוד להעריך את שווי המניות כעת.

בזק הסיכון גדול מהסיכוי

התחום העיקרי של בזק הוא הפעילות הקווית שלה שתרמה 970 מיליון שקל לרווח הנקי של בזק בשלושת הרבעונים הראשונים של 2014. תחום זה צפוי להיות פרת מזומנים גם ב־2015, כיוון שגם אם יישום רפורמת השוק הסיטונאי יתחיל במהלך 2015, השפעת התחרות צפויה להיות הדרגתית. בזק מהווה מונופול בתחום זה, ושיעור הרווח התפעולי שלה בתחום גבוה מאוד (45%). לכן תחום זה צפוי להיות תחת לחץ הרגולטור שינסה ליצור תחרות לצורך הפחתה בעלות לצרכן. כלומר, הרווחיות החריגה עלולה להתגלות כנקודת החולשה של בזק בשנים הבאות.

בשלושת הרבעונים הראשונים של 2014 תרמה פלאפון לרווח הנקי של החברה 314 מיליון שקל ובזק בינלאומי הוסיפה 125 מיליון שקל. ב־2015 תרומת שתי החברות צפויה להיות נמוכה בהרבה, ולפי הניתוח שלנו, תחת ההנחות שהצגנו קודם, קצב הרווחיות של שתי החברות בתוך שנה עלול לקרוס ל־160 מיליון שקל בשנה. חלק מהירידה יופיע באופן מיידי כבר בדו"חות הרבעון הראשון בגלל אובדן התרומה מאירוח HOT mobile, אך עיקר הדעיכה צפוי להיות הדרגתי. לכן כמעט כל רווחיות בזק צפויה להגיע מהתחום הקווי.

בשלושת הרבעונים הראשונים של 2014, בנטרול רווח חד־פעמי ממכירת יד2, השיגה בזק רווח תפעולי של 2 מיליארד שקל ורווח נקי של 1.3 מיליארד שקל המשקף קצב רווחים של 1.7 מיליארד שקל בשנה. להערכתנו, הרווח הנקי ב־2015 יהיה 1.5 מיליארד שקל, ואילו הרווח הנקי ב־2016 יהיה אף נמוך יותר בגלל ההדרגתיות הצפויה בירידה ברווחיות פלאפון. שלושת הסיכונים הגדולים לבזק הם השפעת השוק הסיטונאי, השפעת תחרות אפשרית מצד פרויקט הסיבים של חברת החשמל והפגיעה הצפויה בפלאפון. מנגד, הסיכוי נובע מביטול ההפרדה המבנית הצפויה כמה חודשים לאחר יישום השוק הסיטונאי שיאפשר לבזק גם מכירת חבילות מוצרים וגם התייעלות. להערכתנו, הסיכון גדול מהסיכוי. בדומה לחברות הסלולר, בגלל הקושי הרב להעריך את מבנה שוק התקשורת בעוד שלוש שנים, יש קושי רב להעריך את רווחיות בזק החל מ־2017, ולכן קשה מאוד לתמחר גם את בזק.

הכותב הוא כלכלן בחברת הייטק