עשה זאת בעצמך: חישוב ביקושים בעדכון מדדים

יום ראשון הקרוב הוא היום הקובע לעדכון המדדים בבורסת תל אביב שיתרחש בדצמבר. כניסתן ויציאתן של מניות מהמדדים השונים יזרימו ביקושים למניות ספציפיות. כלכליסט מציג את השינויים הצפוייים והדרך לחשב את צפי הביקושים

היום הקובע לעדכון הרכב המדדים הנוכחי הוא יום ראשון, 30 בנובמבר. כעת, ימים ספורים לפני, ניתן לציין כמעט בוודאות את כל השינויים הצפויים: מניות שנכנסות ויוצאות ממדדים, השפעות מהותיות הנובעות משינוי במדרגת אחזקות ציבור של מניות, התאמת פקטור משקל מקסימלי והחזרת מדד תל דיב למשקולות האחידות. ננצל את נקודת הזמן ערב המועד הקובע כדי להסביר את כל אחד מאותם גורמים. אחר כך ננסה להעריך את הביקושים וההיצעים הצפויים לכל מניה שיתממשו בשלב מסחר הנעילה של יום ראשון, 14 בדצמבר. הטקסט מכיל טבלה מסכמת שמאפשרת למשקיעים לחשב בקלות את ההיצע או הביקוש הצפוי לכל מניה. אך ראשית נתחיל בהסבר הגורמים העיקריים המובילים לשינוי במשקולות המניות במדדים.

עדכון מאגר המניות

מניה תהיה שייכת למאגר המניות אם היא עומדת בכמה קריטריונים: ערך שוק, ערך שוק של אחזקות הציבור, שיעור אחזקות הציבור וסחירות. בכל חצי שנה הבורסה מעדכנת אילו מניות עומדות בתנאי המאגר. מניות מהמאגר שלא עומדות בתנאיו ייצאו מהמדדים, מניות מחוץ למאגר שמקיימות את תנאי המאגר ייכנסו למדדים.

הדוגמה הבולטת להשפעת קריטריון הסחירות בעדכון הנוכחי הוא מניעת הכניסה של מניית אפריקה תעשיות למדדים. חציון הסחירות של המניה עומד על קרוב ל־2,000 שקל (כלומר, במחצית מהימים מחזור המסחר במניה היה מתחת ל־2,000 שקל), וכיוון שערך השוק שלה בחצי השנה האחרונה נע בין 438 ל־525 מיליון שקל, מהירות המחזור נמוכה מהסף הנדרש. חציון סחירות של 2,400 שקל היה מספיק למניה לצורך כניסה למדדים. דוגמה נוספת להשפעת קריטריון הסחירות היא היציאה הצפויה של תיא השקעות מהמדדים כיוון שמניה זו מועברת לרשימת דלי הסחירות. יציאת המניה מהמדדים תימנע אם ימונה למניה עושה שוק לפני המועד הקובע.

עדכון הרכב המדדים

הבורסה מדרגת את מניות המאגר לפי ערך השוק הקובע שלהן. ערך השוק הקובע מחושב לפי ממוצע מחירי המניות מ־15 בחודש ועד סוף החודש שלפני העדכון בפועל, זאת, כפול כמות המניות הרשומות ביום הקובע (היום האחרון של נובמבר או מאי). לצורך חישוב הרכב מדד ת"א־25 נכללות רק מניות עם שיעור אחזקות ציבור גבוה מ־25%. לצורך יתר המדדים נכללות כל מניות המאגר. כדי לצמצם את כמות המניות המחליפות מדדים, הבורסה יצרה פער בין תנאי הכניסה לתנאי היציאה מהמדד. כך מניה מחוץ למדד ת"א־25 תיכנס למדד אם היא מדורגת במקום ה־20 ומעלה בדירוג. מניה שנמצאת במדד תצא אם היא מדורגת במקום ה־30 ומטה. לאחר הכנסת והוצאת המניות הבורסה משלימה את כמות המניות למדד כך שהוא יכלול 25 מניות. בעדכון הנוכחי סלקום ופרטנר צפויות לצאת מהמדד כיוון שהן מדורגות במקום ה־30 ומטה. כתוצאה מכך נוצר מקום לשתי מניות נוספות במדד והן פרוטרום ומליסרון (אף שהן מדורגות מתחת למקום ה־20). ספי הכניסה והיציאה למדד ת"א־100 הם דירוג 85 ו־115 בהתאמה. ספי הכניסה והיציאה למדד יתר־50 הם דירוג 135 ו־165 בהתאמה.

שיעור אחזקות הציבור

מרבית המדדים בבורסה מתבססים על ערך השוק של אחזקות הציבור לקביעת משקולת המניות במדדים. כדי לצמצם את הצורך של תעודות הסל להתערב במסחר בעקבות שינויים קלים בשיעור אחזקות הציבור, שיעור אחזקות הציבור שלפיו מחושב משקל מניה במדד נקבע לפי מדרגת אחזקות הציבור שבו המניה נמצאת. המשקולות של המניות במדדים מעודכנות פעם ברבעון במקרה שהמניה עברה למדרגה אחרת של אחזקות ציבור. גם במקרה זה, כדי לצמצם שינויים, הבורסה קבעה פער נדרש לצורך ירידת מדרגה (אך לא לעליית מדרגה). בעדכון הנוכחי הביקוש הגדול למניית כיל נובע מעליית מדרגה של המניה בשיעור אחזקות הציבור. גורם זה יוביל לביקושים בולטים גם למניות פיבי, בראק אן וי ומזור ולהיצע למניית אי.די.בי פתוח.

התאמת משקל מקסימלי

במרבית המדדים הבורסה קבעה משקולת מקסימלית למניה במדד (כדי שהמדד לא יושפע יותר מדי ממניה בודדת). המשקולת המקסימלית במדד ת"א־100 ובמדד ת"א־25 היא 10%. המשקולת של אותה מניה משתנה במהלך הרבעון לפי השינוי במחיר המניות. בכל עדכון רבעוני הבורסה מחזירה את המשקולת של המניות שלהן משקולת מקסימלית למשקולת המקסימלית המקורית. ההתאמה בפועל של המשקולת נעשית בנעילת המסחר ב־14 בדצמבר, והיא מותאמת למשקל של המניה בהנחה שבמועד הקובע המשקולת היתה זהה למשקולת המקסימלית המקורית.

החישוב שלנו של השפעת התאמת פקטור המשקל מתבסס על המשקולת הנוכחית של המניות במדדים, והוא צפוי להשתנות באופן מתון עד ליום הקובע. אחד הסיפורים המרכזיים בעדכון הנוכחי הוא ההיצע הגדול הצפוי למניות טבע ופריגו. להיצע זה השפעה גדולה על הביקוש המצרפי הצפוי למניות מדד ת"א־100.

מדד תל דיב הוא מדד עם משקולות אחידות למניות. המשקולות נעות במהלך הרבעון, ובכל עדכון רבעוני הן מוחזרות להיות זהות לכל המניות במדד. מנגנון העדכון זהה להתאמה של פקטור המשקל המקסימלי.

עדכון ממ"מ

משקל המניות במדד תלוי בכמות המניות הרשומה. כמות המניות משתנה לאורך זמן (כתוצאה ממימוש אופציות, הנפקות, רכישות עצמיות ועוד). הבורסה מבצעת עדכון לממ"מ (מספר המניות במדד) רק אם השינוי הוא של לפחות 10% מהממ"מ שלפיו מחושבת משקל המניה במדד. הבורסה מבצעת התאמת ממ"מ באופן שבועי בחודשים בהם אין עדכון רבעוני (ההתאמה השבועית מובילה לביקושים או היצעים בנעילת המסחר בימי חמישי). גם בעדכון הרבעוני יש התאמה לממ"מ עבור מניות שהממ"מ שלהם השתנה בלפחות מ־10%. כיוון שהממ"מ מעודכן באופן שבועי, השפעתו על העדכונים הרבעוניים נמוכה יחסית.

עדכון דצמבר 2014

בנקודת זמן זו אנחנו נמצאים שלושה ימי מסחר לפני המועד הקובע לעדכון. כיוון שערך השוק הקובע ממצע בעדכון הנוכחי את 11 ימי המסחר האחרונים, נוצרת ודאות רבה לגבי מרבית השינויים הצפויים. ובכל זאת יש כמה נקודות שעדיין לא נקבעו סופית.

השאלות הפתוחות

עדיין אין ודאות לגבי השינוי הצפוי במדד ת"א־25. פרטנר וסלקום מדורגות במקומות ה־30 ו־32 בפער קטן יחסית מאלוני חץ שבמקום ה־29. אם אחת מהן תצליח להתברג במקום ה־29, אזי יציאתה ממדד ת"א־25 תימנע, ובתרחיש זה מליסרון לא תיכנס למדד. התייצבות של פרטנר וסלקום במקומות ה־28 ו־29 דורשת זינוק של יותר מ־10% במחירן, ולכן הסבירות לכך נמוכה ביותר. מכך נובע שכניסתה של פרוטרום למדד כמעט ודאית.

מניית תיא השקעות צפויה לצאת ממדד יתר מאגר בגלל מעבר לרשימת דלי סחירות. אם החברה תמנה עושה שוק עד לסוף החודש ובנוסף יהיה מחזור מסחר של לפחות שש מניות ביום בשניים מימי המסחר שנותרו עד לסוף החודש, המניה תישאר במדד.

דמרי צריכה להפיץ 0.2% ממניותיה כדי להישאר במדדים. אנחנו מניחים שהפצה זו תתבצע. אם לא ,אז דמרי תצא ממדדי יתר־50 ויתר מאגר ויציאתה של כת"ב ממדד יתר־50 תימנע.

מניית פלאזה סנטרס צפויה להתחיל להיסחר השבוע. המניה צפויה להיות גבולית מבחינת קריטריון ערך השוק של אחזקות הציבור. אם ערך השוק של אחזקות הציבור יהיה מעל ל־35 מיליון שקלף המניה תכנס למדד יתר מאגר.

יציאתה של אלרוב ישראל ממדד נדל"ן־15, וכניסתה של אפריקה נכסים למדד זה, תלויות בכך שמניית אלרוב ישראל לא תעקוף את נכסים ובנין מבחינת ערך שוק קובע.

בשלושת ימי המסחר האחרונים החודש צפויים שינויים קלים במחירי המניות שלהן פקטור משקל מקסימלי שישנו במעט את הביקושים או ההיצעים למניות אלו. בימים שלפני העדכון חברות נוטות להפיץ מניות כדי להיכנס למדדים או כדי לעלות מדרגה בשיעור אחזקות הציבור. הפצות אלו יכולות לשנות את תוצאות החישובים.

הביקושים הצפויים

השתמשנו בכללי הבורסה כדי לחשב את הצפי לשינויים בהרכבי המדדים, במדרגות אחזקות הציבור ובפקטור המשקל המקסימלי. לאחר בניית המדדים מחדש חישבנו את שינוי המשקולות הצפוי לכל מניה עבורה נוצר שינוי, ואת הביקוש או ההיצע שתעודות הסל יזרימו בעקבות זאת. מצאנו השפעות ישירות שיוצרות ביקושים והיצעים ליותר מ־80 מניות. החישובים שלנו הם לפי נתוני הנעילה שהיו ידועים ביום שני, וצפויים שינויים קלים שינבעו מהפתעות אפשריות עד ליום ראשון ומשינוי המשקולות למניות שלהן פקטור משקל מקסימלי עד אותו מועד.

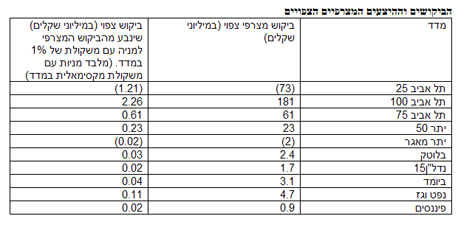

השלב השני הוא בחינת הביקוש או ההיצע המצרפי הצפוי למניות המדדים השונים. עלייה במשקולת היחסית של מספר מניות במדד יוצרת היצע מצרפי ליתר מניות המדד כיוון שהמשקולת היחסית שלהן במדד קטנה. מנגד, ירידה במשקולת היחסית של מספר מניות יוצרת ביקוש מצרפי. באמצעות השינויים הצפויים למשקל של המניות במדדים חישבנו את הביקוש או ההיצע המצרפי הצפוי לכל מדד. הביקוש או ההיצע המצרפי יתחלק על כל המניות מלבד אלו שיש להן משקולת מקסימלית במדד. כדי להקל את החישובים, הוספנו עמודה המבהירה את הביקוש הצפוי למניה שהמשקולת היחסית שלה במדד היא 1%.

בעדכונים האחרונים לביקושים וההיצעים המצרפיים היתה השפעה גדולה על מחירי המניות בשבוע שלפני העדכון בפועל. הסיבה לכך היא שלביקושים או היצעים הבולטים למניות שעוברות מדדים או משנות מדרגת אחזקות ציבור המשקיעים נערכים זמן רב לפני העדכון בפועל, אך לביקוש ולהיצע שיתחלקו על מרבית המניות במדד קשה יותר להיערך. בעדכון הנוכחי בולטים ביקושים מצרפיים צפויים למניות מדדי ת"א־75 ויתר־50.

כעת המשקיעים יכולים לשלב את שתי הטבלאות כדי לחשב את הביקוש או ההיצע הצפוי לכל מניה. ראשית, יש לקחת את הביקוש או ההיצע הצפוי מהשפעות ישירות המופיע בטבלה הגדולה. אחר כך עליהם להוסיף (או להפחית) את הביקוש או ההיצע הנובע למניה מהביקוש או ההיצע המצרפי בכל אחד מהמדדים שבהם המניה נסחרת.

נציג דוגמה לשימוש בטבלת הביקושים וההיצעים המצרפיים. נניח מניה שנסחרת במדדי ת"א־100 ות"א־75, ושהמשקולת שלה במדדים אלו היא 1% ו־4.28% בהתאמה. אזי למניה זו צפוי ביקוש של 2.26 מיליון שקל מתעודות סל על מדד ת"א־100 וביקושים של 2.61 מיליון שקל מתעודות סל על מדד ת"א־75. יחד, 4.87 מיליון שקל. את סכום זה נוסיף לביקוש או ההיצע המופיע לאותה במניה בטבלה הגדולה (אם יש עבורה ביקוש או היצע), ונקבל את הביקוש הצפוי למניה.

הכותב הוא כלכלן בחברת הייטק.