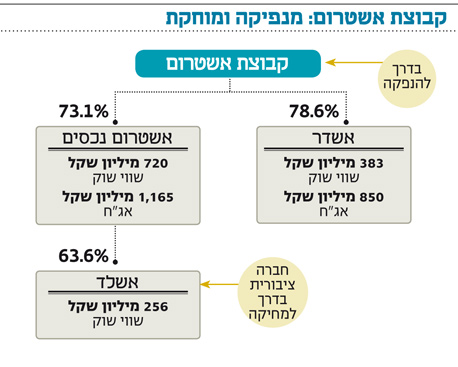

אשטרום נכסים רוצה לרכוש את אשלד ב־14% מתחת להון העצמי

חברת הנדל"ן המניב מקבוצת אשטרום מנסה בפעם השלישית למחוק את החברה־הבת. הצעת הרכש משקפת לחברה שווי של 275 מיליון שקל

אשטרום נכסים, מקבוצת אשטרום (73.1%), הגישה הצעה לרכוש את אחזקות הציבור בחברה־הבת (63%) אשלד במחיר הגבוה ב־7.6% ממחיר הפתיחה אתמול, ובתמורה ל־88 מיליון שקל. החברה הציעה 12.7 שקל למניה, אך המניה ננעלה בשער גבוה יותר של (!)13.4 שקל מתוך ציפייה בשוק לשיפור ההצעה.

המחיר משקף לאשלד שווי של 275 מיליון שקל, 86% מהונה עצמי, העומד על 318 מיליון שקל, נכון לרבעון השלישי של 2013 — מכאן נובעת כנראה הציפייה לתמורה גבוהה יותר. אשלד השלימה ב־12 החודשים האחרונים זינוק של 52%.

קבוצת אשטרום העניקה לאשטרום נכסים אופציות PUT. אשטרום נכסים תוכל למכור את מניות אשלד שתרכוש מידי הציבור לקבוצת אשטרום. המחיר יוצמד למדד ויכלול גם את עלויות המימון של אשטרום נכסים.

אשטרום נכסים פועלת בתחום ייזום נדל"ן לתעשייה, מסחר ומשרדים, ומחזיקה בפעילות מניבה נרחבת בישראל ובגרמניה. אשלד עוסקת בייזום והשכרה של מבני תעשייה. אשטרום נכסים ביצעה בעבר כבר שני ניסיונות למחוק את אשלד.

הראשון היה בתחילת 2009 כשניסתה לקדם הצעת חליפין, והשני היה בתחילת 2010 כשניסתה למחוק את החברה בהצעת רכש לפי מחיר של 6.6 שקלים למניה (שווי של 144 מיליון שקל), ואף קיבלה את אישור הממונה על הגבלים עסקיים לבצע את המיזוג. הציבור מצדו לא נענה להצעה.

ברקע למהלך, קבוצת אשטרום הודיעה בסוף 2013 כי היא מתכננת הנפקה לפי תוצאות השנתיות של 2013. שווי החברה צפוי להיות 2–1.5 מיליארד שקל לפני הכסף. בשל חוק הריכוזיות, קבוצת אשטרום לא תוכל להנפיק כל עוד אשלד ציבורית, שכן תיווצר פירמידה של 3 קומות.

מוטי סלע, מנכ"ל אשטרום נכסים ואשלד, אמר ל"כלכליסט": "אשלד היא אחד הנכסים הטובים היחידים שמצאתי ששווה להשקיע בהם בישראל, אז החלטתי שאני קונה אותה". סלע מסביר כי לאשטרום נכסים יש כ־400 מיליון שקל זמינים בקופה.

סלע טוען שרצון קבוצת אשטרום להנפיק את מניותיה היא לא הסיבה לביצוע המחיקה: "אשלד היא עסק סינרגטי לאשטרום, וזה יגדיל את ההון עצמי שלה. בנוסף זו עסקה טובה לאשטרום נכסים. השיקול הוא כלכלי טהור". בשביל להדגיש שמדובר בשיקול כלכלי שלא קשור לאינטרסים של בעלי השליטה, קבוצת אשטרום העניקה כאמור אפשרות לרכישת מניות אשלד מידי אשטרום נכסים.

אף על פי שהשיקול להצעה כלכלי, מחיקת אשלד הנה מכשול בפני הנפקת קבוצת אשטרום. דבר זה מעניק יתרון מסוים לבעלי המניות מן הציבור של אשלד. יתרון זה מתווסף לעובדה כי ההצעה הנוכחית משקפת לחברה שווי הנמוך ב־14% מהונה העצמי של אשלד.