2.5 מיליארד שקל מחפשים אלטרנטיבות לחלל שיותירו האג"ח של הפועלים

שתי סדרות ענק של הבנק צפויות להיפדות במרץ ללא הנפקה חלופית. הכסף צפוי לזרום לאג"ח ממשלתיות ובנקאיות ולמדדי תל בונד

פדיון ענק של איגרות חוב בדירוג גבוה מביא לרוב למחסור זמני של סחורה ולזליגת הכסף לאפיקים דומים. כך, למשל, באמצע ינואר 2012 נפדו כ־3.5 מיליארד שקל בגלילה א', אג"ח שזכתה לדירוג AA בשל העובדה שכספי הגיוס הופקדו בפיקדון בבנק לאומי.

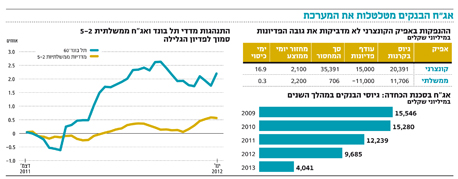

בחינת ביצועי מדד תל בונד־60 והאג"ח הממשלתית הצמודה 5–2 סמוך לתקופת הפדיון מראה פעילות חזקה במיוחד עוד לפני הפדיון בפועל. באותה תקופה זרמה מרבית הכסף לאפיק הקונצרני, ומדדי תל בונד נהנו מעליות חדות יחסית של כ־2.2% לעומת כ־0.5% בלבד באג"ח הממשלתית הצמודה 5–2.

התנהגות זו נבעה משילוב של זרימת כסף לקרנות הנאמנות וחיפוש אג"ח קונצרניות בדירוג גבוה כתחליף טבעי לאיגרות שנפדו. במהלך חודש מרץ אמורות להיפדות שתי סדרות אג"ח גדולות של בנק הפועלים, כ"ב וכ"ג, בהיקף כולל של כ־2.5 מיליארד שקל. סדרה כ"ב בהיקף של כ־1.2 מיליארד שקל תיפדה ב־10 במרץ, וסדרה כ"ג בהיקף של 1.3 מיליארד שקל תיפדה ב31 במרץ.

מחסור באג"ח קונצרניות

הפעם, בניגוד לשנים הקודמות, אנחנו נמצאים בעיצומו של מחסור באג"ח קונצרניות בכלל ובדירוגים גבוהים בפרט. האחראים העיקריים לכך מצד ההיצע הם הבנקים שכמות ההנפקות של האג"ח שלהם ירדה משמעותית בשנים האחרונות. די לבחון את הנתונים בשביל לראות את התמונה המלאה. בשנת 2009 הנפיקו הבנקים אג"ח בכ־16.5 מיליארד שקל, ומאז צמצמו את הופעתם בשוק ההנפקות לסכום מצרפי של כ־4 מיליארד שקל בלבד.

הגורם העיקרי לצמצום ההיצע הוא הוראות באזל 3 שנכנסות לתוקף ברבעון זה, ולפיהן הבנקים לא יוכלו עוד להכיר בכתבי ההתחייבות כהון לצורך הלימות ההון. מכאן שלמרות הפופולריות של המכשיר, לבנקים אין אינטרס להנפיק כתבי התחייבות ולשלם ריבית גבוהה יותר מפיקדונות שגם אותם הם יכולים להנפיק.

מבחינת המשקיעים, האג"ח של הבנקים מהוות תחליף לאג"ח ממשלתיות, המעניקות הגנה אינפלציונית חכמה, ולכן יש מקום למגוון מכשירים על סדרי הנשייה השונים. הקיטון בהיצע כתבי ההתחייבות מייצר אתגרים בבניית החלק הסולידי של תיקי ההשקעות.

המחסור באג"ח אינו נעצר בבנקים. בשנה האחרונה גייסו קרנות הנאמנות המתמחות באג"ח כללי, חברות ומדינה סכום כולל של כ־35 מיליארד שקל. אם נניח שמנהלי ההשקעות הקצו את הגיוסים בקרנות אג"ח כללי שעמדו על כ־25 מיליארד שקל ל־45% ממשלתיות, 45% קונצרניות ו־10% מניות, אזי נקבל גיוס כולל של כ־20 מיליארד שקל לאפיק הקונצרני וגיוס של כ־12 מיליארד שקל לאג"ח של המדינה. סכומים אלו כוללים את הגיוסים שהופנו באופן ישיר לקרנות נאמנות המתמחות באפיק הקונצרני והמדינה.

לא מדביקים את הקצב

בזמן שהציבור הזרים סכומי שיא לשוק ההון, כמות ההנפקות הלכה וגדלה והתחושה היא שהיתה שנת הנפקות מצוינת. אלא שבדיקת המספרים מצביעה דווקא על עודף פדיונות בשוק הקונצרני שבו נפדו נטו (עודף פדיונות על הנפקות חדשות) כ־15 מיליארד שקל והצפי הוא לפדיון ברוטו של כ־45 מיליארד שקל נוספים עד סוף השנה.

באפיק הממשלתי לעומת זאת, גייסה המדינה נטו כ־10 מיליארד שקל, סכום נמוך יחסית בהתחשב בהפקדות של כ־2 מיליארד שקל שמזרים הציבור בכל חודש לאפיקים הפנסיוניים.

נציין שהטבלה מתייחסת ליחס בין הגיוסים בקרנות הנאמנות למחזור היומי הממוצע בשנת 2013 ואינה מתחשבת בהפקדות הקבועות של הציבור לפנסיה ולקרנות השתלמות, כמו גם בפדיונות הגדולים שעוד צפויים השנה באג"ח הקונצרניות.

בהקשר לפדיונות של הפועלים, מעניין לציין את סדרה כ"ג שהנה מסוג "זירו קופון" אשר מסיבות של מיסוי נרכשה בעיקר על ידי משקיעים פרטיים. משקיעים נטואיסטים אלו, שמרביתם ימכרו את האיגרת לפני מועד הפדיון הסופי ובכך יימנעו מתשלום מס גבוה יחסית בגין ניכיון לעומת האלטרנטיבה של תשלום מס רווח הון.

משקיעים שיחפשו אלטרנטיבות השקעה דומות, עשויים לגלות לצערם, שבשוק קיימת רק סדרה אחת, מזרחי 36, שהיא זירו קופון במח"מ של כ־3.5 שנים.

השילוב של ביקוש מצטבר לאיגרות חוב, נוכחות נמוכה יחסית של הממשלה, פירעונות ענק באג"ח בנקאיות בדירוגים גבוהים והגידול בהסתברות להורדת ריבית נוספת בעקבות המדד השלילי, מעניקים רוח גבית לשוק האג"ח. הנהנים העיקריים מהמחסור צפויים להיות מדדי תל בונד הרחבים, האג"ח הממשלתיות וכמובן האג"ח הבנקאיות שהולכות והופכות לנדירות יותר.

לאחר הפדיון של פועלים כ"ג, בעלת מנגנון הניכיון הייחודי, צפויה להישאר אג"ח אחת עם מנגנון דומה וגם היא שייכת לענף הבנקאות. מדובר במזרחי 36 שעשויה לזכות לביקושים נוספים וליהנות מירידת מרווח נוספת מהאיגרת הממשלתית המקבילה.

הסתברות להורדה נוספת

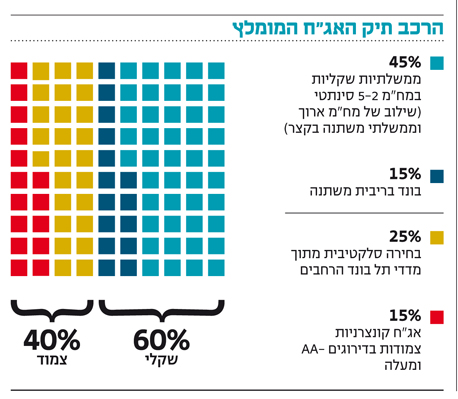

מדד המחירים האחרון מדגיש שוב שהריבית האפסית במשק עשויה להישאר עוד זמן רב. בשבוע שעבר החלו משקיעי האג"ח לגלם הסתברות להורדה נוספת. תנאי רקע אלו אינם ערובה להמשך עליות שערים, אך סביבת הריבית הנמוכה, התנודתיות במניות, תלילות העקום והפער מארה"ב עשויים, להערכתנו, להמשיך ולתמוך בתיק הנכסים של הציבור אשר כ־40% ממנו מושקעים באג"ח ממשלתיות וקונצרניות.

נקודה חשובה נוספת היא ההגנה שמספקות האג"ח ל־25 מיליארד השקלים שגויסו בשנה האחרונה לקרנות נאמנות המשקיעות באג"ח לצד תיבול של כ־10%–20% מניות. הנטייה של התשואות הממשלתיות לרדת בימים שליליים בשוק המניות מייצרת איזון המקטין את סטיית התקן ומאפשר ליהנות מביצועים חיוביים גם כששוק המניות יורד.

השורת התחתונה: הריבית הנמוכה, התנודתיות במניות, תלילות העקום והפער מארה"ב עשויים להמשיך ולתמוך בהשקעה של 40% מנכסי הציבור באג"ח ממשלתיות וקונצרניות.

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות.