מנכ"ל אורבוטק: "תחום המסכים השטוחים עדיין רלבנטי עבורנו"

בראיון ראשון מאז כניסתו לתפקיד מתייחס אשר לוי לפרשת הריגול התעשייתי בדרום קוריאה, מאמין שהאכזבה מתחום המסכים השטוחים מאחוריו, ומנסה להסביר איך הפכה אורבוטק לחממה למנהלים

הרוחות באורבוטק סערו השנה בצורה חריגה. יצרנית מכשירי הבדיקה למסכים שטוחים ולמעגלים מודפסים, שהיתה ידועה לאורך שנים בפעילותה השקטה, נאלצה לצאת לאור הזרקורים על רקע פרשה שנדמית כלקוחה מסרט הוליוודי. שישה מעובדי החברה בדרום קוריאה הואשמו כי נטלו מידע עסקי סודי מסמסונג ו־LG והעבירו אותו ליצרני מסכים מסין וטייוואן. בשבוע שעבר הכריע בית המשפט הקוריאני כי החברה עצמה אינה אשמה בפרשייה וזיכה חמישה מתוך ששת העובדים, כשהעובד השישי נקנס ב־10,000 דולר. אלא שהתביעה בדרום קוריאה עוד לא אמרה את המילה האחרונה.

"קיבלנו את הזיכוי אבל המדינה ערערה", מספר אשר לוי ל"כלכליסט" בראיון ראשון מאז נכנס למשרד המנכ"ל לפני שנה.

מאיפה זה התחיל בעצם בכלל?

"בדרום קוריאה, באופן היסטורי ומסורתי, יש מאמצים ללוקליזציה של הכל (השארת טכנולוגיות ופטנטים בתוך המדינה — נ"צ). כמו כן, בתחילת 2012 הממשלה בדרום קוריאה הכריזה על הטכנולוגיה של צגי OLED בגודל של 55 אינץ' ומעלה כטכנולוגיית בסיס של המדינה שאסור להוציא אותה החוצה. אלא שבשלב הזה כבר היו לנו מסכים שנשלחו אלינו מסמסונג ו־LG (כך שאורבוטק הפכה לכאורה למפרת חוק בעל כורחה — נ"צ)".

"עומלים על חטיבה חדשה"

אורבוטק היא אחת מחברות הטכנולוגיה הוותיקות בישראל. היא הוקמה ב־1992 כמיזוג של אורבוטק ואופטרוטק, כששניים ממקימיה — האחים יוחאי וקובי ריכטר — עדיין נוכחים בחברה, יוחאי כיו"ר וקובי כדירקטור. החברה הנופקה עוד ב־1994 בנאסד"ק והיא נסחרת שם לפי שווי של 590 מיליון דולר.

אחת מהביקורות הקשות שספגה החברה הגיעה בשיאו של המשבר הכלכלי. ב־2008 היא רכשה את פוטון דיינמיקס האמריקאית בתמורה ל־230 מיליון דולר במזומן, בעסקה ששוק ההון חשש שעשויה לפגוע קשות בחברה. לדברי לוי, "סיימנו לשלם את החוב בשבוע שעבר, ובקופה שלנו יש כרגע 200–220 מיליון דולר. מאז הרכישה ההיא לא עשינו רכישה משמעותית, אבל כחלק מהקמה של חטיבה חדשה בתחום המסכים השטוחים יש לנו כמה דברים משמעותיים שאנחנו חושבים עליהם. המרכיב של מיזוגים ורכישות הוכיח את עצמו כמאוד חשוב בצמיחה שלנו לאורך השנים".

אתם חושבים לגייס כסף לצורך רכישות עתידיות?

"חברה כמו אורבוטק, עם ההיסטוריה והמוניטין שלה, יכולה לגייס חוב. גם הקדמנו חלק מהתשלומים, ואם נרצה לגייס כסף לא צפויה בעיה. בחודשים האחרונים כל המנכ"לים של הבנקים הגדולים היו כאן, וכולם מאוד שמחים על הקשר עם אורבוטק. יש לנו היכולת — מבחינה פיננסית וניהולית — לבצע רכישה.

"עם זאת, רכישות בעמק הסיליקון זה לא דבר פשוט. תמיד אני נזכר בספר של ג'ק וולץ' (מנכ"ל ג'נרל אלקטריק לשעבר — נ"צ), שכתב שהוא לא יעשה יותר רכישות בעמק הסיליקון, והוסיף שהוא לא רצה 'לזהם סביבה בריאה כמו של ג'נרל אלקטריק עם משהו לא בריא'. עשינו שם (בפוטון דיינמיקס — נ"צ) תהליך מיזוג ואינטגרציה מהמרשימים שאפשר לחשוב עליהם. נכון שאלה היו שנים שהיה קל יותר לשמר בהן עובדים מבחינה כלכלית (מאחר שהמתחרים לא גייסו בשל המשבר — נ"צ), אבל שימור העובדים היה בהחלט הישג שלנו".

ובכל זאת, מאיפה הגיעה הביקורת עליכם אז?

"חטפנו הרבה ביקורת על כך שזו היתה עסקת מזומנים, אבל העסקה לא היתה יקרה. שנתיים קודם לכן דיברנו על אותה עסקה בסכום של יותר מ־400 מיליון דולר, וביצענו את העסקה בסוף ב־230 מיליון דולר, כשבקופת פוטון דיינמיקס היו 70 מיליון דולר. בלעדיהם לא היתה לנו יכולת לשמר את חטיבת הצגים השטוחים, שעד אז התבססה על מוצר אחד והפכה לחטיבה עם שלושה מוצרים משמעותיים. התחלנו את העסקה באפריל 2008 וסגרנו את התנאים בסוף מאי, וב־15 בספטמבר ליהמן ברדרס — שהיה הבנק שלנו — התמוטט. העולם השתנה, אבל העסקה אז כבר היתה סגורה.

"היה לנו דיון מרכזי בדירקטוריון כדי לחשוב אם לעשות עסקת מזומן או מניות, וההחלטה היתה שנכון לעשות את זה במזומן. כשסגרנו את העסקה סופית באוקטובר זו נראתה החלטה הזויה אבל זו היתה ההחלטה, ובדיעבד היא היתה נכונה. לא היה לנו ספק ביכולת שלנו לעמוד בהחזר החוב. גם כשהשווקים ירדו ידענו לייצר מזומן ולא היתה אווירה של היסטריה".

"תרבות של הזדמנויות"

מאיפה תבוא הצמיחה העתידית שלכם?

"חטיבת המעגלים המודפסים היא חטיבה של 300 מיליון דולר כיום, אבל יש לה כל המרכיבים גם להפוך לחטיבה של 500 מיליון דולר או אפילו יותר. השוק אמנם צריך להראות סנטימנט חיובי, אבל הביזנס הזה בהחלט יכול לגדול בצורה משמעותית. תחום צמיחה נוסף הוא הסמארטפונים והטאבלטים. אם נמכרים השנה מיליון מכשירים ובשנה הבאה יימכרו 2 מיליון מכשירים — אנחנו יודעים להוציא מכל מכשיר נוסף שנמכר חצי דולר למכשיר. היעד שלנו הוא להצליח להוציא דולר מכל מכשיר נוסף דרך פתרונות שאנחנו מפתחים.

"כמו כן, אנחנו מתכווננים ליצור חטיבה חדשה דרך צמיחה אורגנית ומיזוגים ורכישות בתחום הרכיבים האלקטרוניים, ואנחנו מאמינים שניתן לבנות חטיבה חדשה בהיקף של 100 מיליון דולר בטווח הנראה לעין. לבסוף, ישנו תחום ציוד הבדיקה לפאנלים סולאריים. זה אמנם תחום חדש בשבילנו, אבל בשנה הבאה הוא כבר צפוי להציף מכירות של 10 מיליון דולר".

אתה רואה התאוששות בתחום המסכים השטוחים בשנים הקרובות?

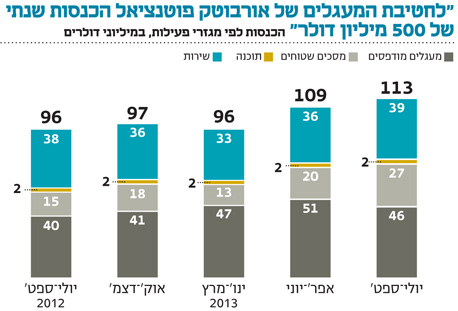

"הנפילה החזקה היתה בשנה שעברה. ב־2011 ההשקעות בציוד בתעשייה הזאת עמדו על 13 מיליארד דולר וב־2012 הן ירדו ל־3.5 מיליארד דולר בלבד. ב־2013 המכירות עמדו על אזור 7 מיליארד הדולרים. בשנים הטובות מכרנו לשוק הזה ציוד בהיקף של כ־180–200 מיליון דולר בשנה, וב־2012 זה ירד לפחות מ־60 מיליון דולר. השנה אנחנו אמורים להכפיל את המספר הזה — צמיחה יפה, אבל זה עדיין לא כמו שהיה ב־2011. למרות זאת, זו תעשייה שהיא מאוד רלבנטית עבורנו".

החברה הזו גידלה מנהלים כמו מנכ"ל נייס לשעבר חיים שני, שותף־מייסד בפיטנגו רמי קליש ומנכ"ל ורינט חנן ג'ינו. אתה יכול להסביר איך זה קרה דווקא אצלכם?

"לאורבוטק יש תרבות מיוחדת. לי בתור מישהו שנמצא פה 20 שנה זה נראה טבעי, אבל גם אנשים שבאים לפה לביקור רואים את זה. יש פה תרבות שנותנת הרבה הזדמנות לאנשים, מעודדת אותם לקחת סיכונים ולהתפתח ולדחוף דברים שהם מאמינים בהם - גם אם הם עושים טעויות. אנשים מבחוץ מדברים על הצניעות שלנו. אנחנו לא יכולים להגיד על עצמנו שאנחנו צנועים כי זה אוקסימורון - אבל יש בזה משהו".

השורה התחתונה: אשר לוי מאמין שמנועי הצמיחה של אורבוטק יהיו חטיבות המעגלים המודפסים, סמארטפונים וטאבלטים. בנוסף, החברה עתידה להקים חטיבה בתחום הרכיבים האלקטרוניים