בעלי השליטה מורידים הילוך: פחות הצעות רכש, יותר בזול

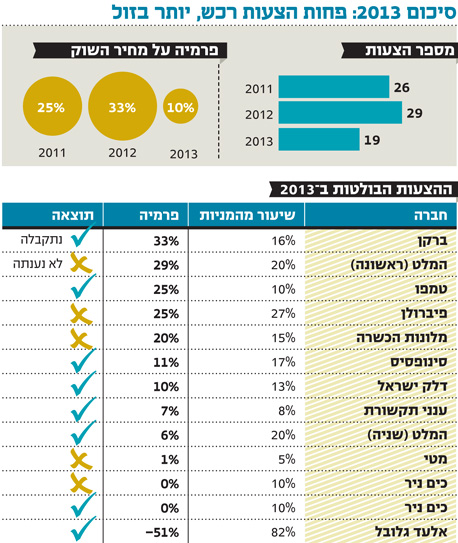

ניתוח הצעות הרכש שבוצעו בשלוש השנים האחרונות מגלה כי ב־2013 בוצעו 19 מחיקות של חברות מהמסחר, לעומת 29 בשנה שעברה. גם הפרמיות בהצעות צנחו: 10% השנה לעומת 33% בשנת 2012

שבעים וארבע חברות נמחקו מהבורסה בתל אביב בשלוש השנים האחרונות כתוצאה מהצעת רכש - נתון מדאיג שהשתקף היטב בנתוני המסחר של הבורסה בשנים האחרונות, תופעה שקיבלה את השם "התייבשות הבורסה". מבחינה מעמיקה יותר של החברות שערך "כלכליסט" עולה תמונה ברורה - שיעור גבוה מתוך החברות אופיינו באחזקות ציבור נמוכות.

בחברות שבהן התרחשו הצעות הרכש בשלוש השנים האחרונות, אחזקות הציבור עמדו בממוצע על 16.2% בלבד. מתוך

חברות אלו, ב־43% מהצעות הרכש, הציבור החזיק פחות מ־15% מהון המניות של החברה, כלומר - חברות הנמצאות ברשימת השימור של הבורסה. לשם השוואה, ממוצע אחזקות הציבור בחברות הציבוריות בשלוש השנים האחרונות עמד על 35.1%, כלומר - כמחצית מהחברות שנמחקו היו ברשימת בית הקברות של הבורסה, או בדרך לשם.

חוסר הסחירות משחק לידי בעלי השליטה, שכן החברות המדוברות בדרך כלל נסחרות בבורסה בשוויים נמוכים יחסית לשווין הכלכלי. עם זאת, כדי שהציבור יסכים להיענות להצעת הרכש, נהוג להציע פרמיה על המחיר בבורסה. בעל השליטה המעוניין למחוק את החברה שלו מן המסחר יודע שהוא צריך להציע תמורה הולמת מספיק כדי להגיע להיענות של מחזיקים שתספק לו שליטה על לפחות 95% מהון המניות (כך שהוא יוכל לכפות את הצעת הרכש על יתר המחזיקים).

בסקירה מספרית, ב־2013 התמתן קצב הצעות הרכש, שעה ש־19 חברות נמחקו מהמסחר בצורה זו, לעומת 29 בשנה שעברה ו־26 בשנת 2011. במקביל, חלה התעוררות ברישום למסחר של חברות חדשות, בעיקר מתחום מדעי החיים (ביומד).

עם זאת, רמת המחירים הגבוהה בבורסה בעקבות רצף העליות של השנה האחרונה עשתה את שלה, ובעלי השליטה לא ממהרים להוציא את הארנקים:

מבדיקת הנתונים עולה כי הפרמיה - אותו הפער בין מחיר המניה בהצעת הרכש הראשונה לעומת מחיר המניה בערב ההצעה - צנח השנה לעומת השנתיים הקודמות. בזמן שב־2011 הפער עמד על 25%, ובשנה שעברה הוא כבר הגיע ל־33%, השנה עומדת הפרמיה הממוצעת שמציעים בעלי השליטה על 10% בלבד.

בנוסף, במקרים רבים מפרסמים בעלי השליטה הצעה משודרגת לאחר פרסום ההצעה הראשונית, ואכן, בשלוש השנים האחרונות, 35% מהצעות הרכש שודרגו לאחר ההצעה הראשונית. עם זאת, בדיקה מדוקדקת יותר מעלה כי ב־2013 רק ב־26% מהמקרים שיפר בעל השליטה את הצעתו לעומת 58% מהמקרים בשנה שעברה.

גם מבחינת גובה ההצעות, ב־2013 עמד שיעור שיפור ההצעה הראשונית על כ־12%, לעומת כ־25% בשנתיים הקודמות. ניתן לשער כי הדבר נובע בין היתר מהזינוק במחירי המניות בישראל, שגוזר פרמיה נמוכה יותר שאותה מוכנים בעלי השליטה לשלם.

מעבר לזאת, הקושי המובנה בביצוע מחיקה של מניה בהצעת רכש הוביל להעדפה של דרכים אחרות. בשנה האחרונה ראינו יותר חברות נמחקות מן המסחר באמצעות "מיזוג הופכי משולש", שיטה המצריכה תמיכה של רוב רגיל בקרב בעלי המניות מן המיעוט, ושלא מחייבת להגיע לאחזקה של 95%. דוגמה בולטת לשימוש בשיטה זו השנה היתה ההחלטה של לן בלווטניק למחוק את כלל תעשיה מן המסחר, כשהוא רוכש את אחזקות הציבור בתמורה ל־1.3 מיליארד שקל בפרמיה של 22% על המחיר בבורסה בבוקר ההצעה.

מנגד, ראינו את בעל השליטה בברן אלכסנדר נסיס נכשל פעמיים בהצעות רכש מלאות, מה שהוביל אותו לבצע באוקטובר האחרון הצעה חלקית בלבד, ל־5% מהון המניות. נסיס לא לבד - גם הצעות הרכש בהכשרה מלונות ובקרדן רכב נכשלו. גם הסטטיסטיקה היבשה תומכת במגמה - רק 55% מהצעות הרכש הרגילות שבוצעו השנה הסתיימו בהצלחה לבעלי השליטה, לעומת 87% בשנה שעברה.