הפסיביות שמתאימה לאפיק המנייתי גובה מחיר בחשיפה לאג"ח

להשקעה פסיבית בתעודות סל על מדדי אג"ח יש חסרונות משמעותיים, כפי שניתן ללמוד, בין היתר, מהצעת ההמרה של אג"ח שיכון ובינוי

מתחילת השנה גדלו אחזקות הציבור נטו בתעודות הסל המתמחות באג"ח קונצרניות בכ־3.7 מיליארד שקל לכ־16 מיליארד שקל. חלק מציבור המשקיעים ניזון ממחקרים היסטוריים המצביעים על קושי מצד מנהלי ההשקעות להכות את מדדי מניות, ומשליך אותם, בטעות, גם על מדדי האג"ח.

יש לציין שהצורך בפיזור ההשקעות באג"ח מובן לחלוטין, במיוחד למשקיעים שמפנים את מרבית זמנם לנושאים אחרים. השאלה היא בעיקר לגבי הדרך. להערכתנו, השקעה פסיבית באמצעות תעודות סל העוקבות אחר מדדי אג"ח טומנת בחובה כמה חסרונות משמעותיים, והדוגמאות לכך הולכות ומתרבות. להלן כמה מקרים מהתקופה האחרונה המעידים על חסרונות אלו:

1. הצעת החלף בשיכון ובינוי

ביום שני השבוע (4.11) חל המועד האחרון למסירת הודעות קיבול בהצעת הרכש המעניינת שהניחה על השולחן חברת שיכון ובינוי. החברה מעוניינת לגלגל את החוב הקצר ולהופכו לארוך, ולכן מציעה יחסי המרה אטרקטיביים לסדרות הקצרות (2, 3 ו־4) בתמורה לקבלת הסדרות הארוכות (6 ו־7).

כך, לדוגמה, עבור 1 ע"נ מסדרה 2 בעלת מח"מ של שנה מציעה החברה 1.259 ע"נ מסדרה 6. פער התמחור מעניק רווח תיאורטי של 1.1%. הרווח הוא תיאורטי היות שאם לאחר שהמשקיעים יודיעו על הקיבול, התשואות בחלק הארוך יעלו בכ־0.15 נקודות בסיס, והמח"מ של כ־7.3 שנים יגרום לכך שהרווח יימחק.

הבדלי התמחור גרמו למצב מעוות שבו חלק מהאג"ח הקצרות של החברה נסחר במרווח תשואה שלילי לעומת האג"ח הממשלתיות. במצב שכזה די ברור שמי שיישאר עם האג"ח הקצרות יוביל את עצמו להפסד ודאי, שכן עם כל הכבוד לחברת שיכון ובינוי, היא עדיין לא יותר בטוחה מאג"ח של מדינת ישראל. נציין שסדרה 4 מהווה כ־3.3% ממדד תל בונד־תשואות. נראה שבעוד המשקיעים האקטיביים פועלים באסטרטגיה חכמה לביצוע ההמרה או לפחות פועלים כדי למכור את האג"ח במחירים גבוהים מבלי להיענות להצעת הרכש, תעודות הסל מחויבות להחזיק בניירות ולמעשה מפספסות הזדמנות לקבע רווח.

2. ניצול מידע מוקדם

דוגמה נוספת למחיר ההשקעה הפסיבית באג"ח קיבלנו בתחילת השבוע שעבר עם השקת תעודות סל של תכלית הראל וקסם על מדד תל בונד־בנקים. המשקיעים הזרימו את הביקושים ביום ראשון וקיבלו את הסחורה לפי מחיר הפתיחה של המדד ביום שני בבוקר. המשקיעים האקטיביים ניצלו את המידע הציבורי של ההנפקה ומועדי הכיסוי של תעודות הסל והקדימו להצטייד באג"ח הבנקאיות עוד לפני תעודות הסל. כך, בין השעה 15:00 ביום ראשון ועד לסיום המסחר בשעה 16:30 עלה המדד ב־0.15%. בבוקר יום שני, מועד ההתכסות, מכרו המשקיעים האקטיביים את האג"ח לתעודות הסל תוך שהם נהנים מעליות שערים נוספות של כ־0.3%. נציין שאלו שהזמינו בהנפקה קיבלו את הסחורה החדשה לאחר העליות הנ"ל.

לאחר הזרמת הביקושים וקיבוע מחיר ההזמנה של תעודות הסל איבד המדד מכוחו, וכתוצאה מכך הפסידו המשקיעים הפסיביים החדשים כ־0.3%, שכן המדד סיים את יום המסחר ללא שינוי, תוך שהוא מוחק את כל העליות מהבוקר.

3. עדכון מדדי תל בונד

מקרה נוסף התרחש ב־15 באוקטובר, בעדכון מדדי תל בונד. כמדי מהלך עדכון מדדים, כך גם הפעם נאלצו תעודות הסל לבצע התאמות בתמהיל האג"ח ובמשקלן במדדים המעודכנים. במקביל להערכות תעודות הסל למהלך, ניצלו המשקיעים האקטיביים את המידע לגבי כמות הכסף שצפויה להיכנס או לצאת מהאג"ח המעורבות בעדכון המדדים. כתוצאה מכך עלו האג"ח שנכנסו למדד בכ־0.8% לעומת ירידה של כ־0.5% באג"ח אשר יצאו מהמדד. מיותר לציין שהמשקיעים האקטיביים יכלו לנצל את עיוות המחירים ולקבע רווח.

ישנן דוגמאות רבות נוספות למצבים שבהם החיסרון של השקעה פסיבית באג"ח בא לידי ביטוי. כך, למשל, יציאת אג"ח מהמדדים כתוצאה מהורדת דירוג, כמו במקרה של פלאזה וקרדן אן.וי מהשנה האחרונה. ניתן גם להעריך מה יקרה אם הנפקת הזכויות הצפויה בבזן תיכשל. במצב זה יגדלו הסיכויים להורדת דירוג נוספת שתוציא את האג"ח של בתי הזיקוק ממדדי תל בונד. משקיעים אקטיביים יוכלו למכור עוד לפני הלחץ הגדול של תעודות הסל.

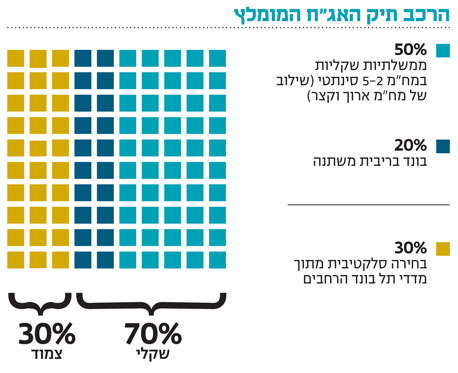

נציין כי למרות החסרונות הרבים שיש להשקעה פסיבית באג"ח, ניתן למצוא היגיון בהשקעה כאמור ברכיב המנייתי, זאת בהמשך למחקרים שבוצעו על שוקי המניות והצביעו על הקושי של הניהול האקטיבי להניב תשואות גבוהות ממדדי הייחוס. להערכתנו, הדרך המשודרגת ליישום האסטרטגיה במניות היא עוגן של השקעה פסיבית בשילוב טקטיקה חכמה של איתור אירועים מיוחדים במניות ושימוש ב"לוויין" של מציאת מדדים עם ערך מוסף על מדדי השוק, כמו דיבידנד, צמיחה או תשתיות, בהתאם לתמונה המאקרו־כלכלית.

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות