האוזר וזקן מתכננים: המוסדיים יוכלו להגדיל אחזקה בבנקים

המפקח על הבנקים ויו"ר רשות ני"ע לקראת סיכום - תעודות הסל לא ייחשבו למוסדיים כאחזקה במניות הבנק; בנק ישראל: נושא אחזקת המוסדיים במניות הבנקים נמצא בדיון ראשוני

בנק ישראל ורשות ני"ע מתקרבים להסכמות על אחזקות הגופים המוסדיים במניות הבנקים. לידי "כלכליסט" הגיע מתווה הפתרון המוצע שעשוי להזרים מאות מיליוני שקלים של כספי המוסדיים למניות הבנקים.

כיום, על פי מגבלות בנק ישראל, אסור לגוף בודד להחזיק ביותר מ־5% ממניות בנק בודד. מדובר באחזקה כוללת של הגוף בכל האפיקים, הן באמצעות השקעת כספו שלו והן באמצעות השקעת כספי לקוחותיו. על רקע תנופת הגיוסים בתעודות הסל בשנים האחרונות חלק מבתי ההשקעות וחברות הביטוח, המחזיקים גם בחברות תעודות הסל, התקרבו לתקרה המותרת ולא יכלו לרכוש יותר מניות בנקים.

יותר מכך, בית ההשקעות פסגות, למשל, עקף - על בסיס היתר זמני מיוחד מבנק ישראל - את מגבלת האחזקה בבנקים הפועלים, לאומי ודיסקונט על רקע רכישת תעודות הסל של בית ההשקעות מיטב.

אלמלא ההסכמות שגובשו בין בנק ישראל ובין רשות ני"ע היה פסגות עלול להידרש למכור בשוק את עודף אחזקותיו ולשחרר אליו מניות בנקים במאות מיליוני שקלים. זאת באופן שהיה עלול ללחוץ כלפי מטה את שווי מניות הבנקים על חשבון טובת העמיתים של פסגות, שמנהלי ההשקעות שלהם סברו כי מדובר באחזקה ראויה בתיק.

בשל כך התערב איגוד בתי ההשקעות, שבו חברים פסגות, מיטב דש ואקסלנס, וניסה לקדם פתרון לסוגיה עם הרשות ועם בנק ישראל. הצורך להגדיל את היקף האחזקות המותר של הגופים המוסדיים במניות הבנקים נכלל גם בהמלצות ועדת בן חורין, שהקים יו"ר רשות ני"ע פרופ' שמואל האוזר כדי להתמודד עם התייבשות מחזורי המסחר בבורסה המקומית.

אלא שנגד היוזמה עמד בנק ישראל מחשש מפני התגברות הריכוזיות במערכת הבנקאית, במיוחד על רקע מסקנות ועדת הריכוזיות. מגבלת ה־5% נועדה למנוע מצב שבו גוף בודד (ובמיוחד גוף פיננסי מתחרה) - למעט בעל השליטה בבנק - מקבל כוח גדול מדי בהשפעה על התנהלות הבנק.

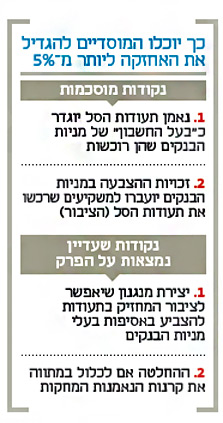

כעת נמצא פתרון המשביע את רצון כל הצדדים. על בסיס מתווה ההסכמות המתגבש יוגדר הנאמן של חברת תעודות הסל כ"בעל החשבון", והוא שייחשב הבעלים של מניות הבנקים שרוכשות תעודות הסל במסגרת התחייבותן ללקוחות להשיג עבורם את תשואת המדד הרלבנטי. כך למשל, בתעודת סל על מדד ת"א־25 נדרשת החברה שהנפיקה אותה לרכוש את 25 המניות המרכיבות את המדד, ובהן מניות הבנקים הגדולים. עד כה ראה בנק ישראל את חברת תעודות הסל כבעלים של המניות הללו, וספר את אחזקותיה במסגרת כלל האחזקות של הגוף שהיא בבעלותו. כעת יהפוך הנאמן לבעלים בהגדרה, ואחזקת חברת תעודות הסל תשמש רק מיופת הכוח ולא תימנה עם סך האחזקות של הגוף המוסדי המחזיק בה.

אלא שזה רק חלקו הראשון של הפתרון. בבנק ישראל נמנעו עד כה מליצור מתווה שבו ייאסר על חברות תעודות הסל להשתתף בהצבעות באסיפות בעלי מניות של הבנק, וכך ינוטרל כוח השפעתן בפועל (חברות תעודות הסל, אגב, ממילא לא מגיעות להצבעה מכוח אחזקותיהן אלה). בבנק ישראל טענו כי ברגע שייאסר על חברות תעודות הסל להצביע ואחזקותיהן לא ייספרו במניין אחזקות הגוף המוסדי - האחזקות הנותרות של הגוף המוסדי במניות הבנק יהיו משמעותיות יותר. פתרון לבעיה זו נמצא כעת, כשסוכם כי זכויות ההצבעה של חברות תעודות הסל לא ינוטרלו, אלא יעברו לידי הציבור שרכש את התעודות.

בימים אלה עמלים ברשות ני"ע על ייצור מערכת הצבעות אינטרנטית להשתתפות באסיפות כלליות של חברות, זאת כדי לאפשר לציבור להשפיע על החברות שהוא מושקע בהן. על בסיס מתווה ההסכמות, הציבור המחזיק בתעודות הסל יוכל להצביע באסיפות בעלי המניות שמקיים הבנק על פי גובה אחזקותיו ובאמצעות התעודה שבה הוא מחזיק.

בשבועות הקרובים אמורים המפקח על הבנקים דודו זקן ויו"ר הרשות האוזר להיפגש ולגבש סופית את המתווה שתפרו צוותי העבודה של הצדדים.

המשמעות האופרטיבית של ההסכמות שגובשו היא שגופים מוסדיים רבים שהתקרבו לרף האחזקה המקסימלי במניות הבנקים יוכלו כעת לחזור ולרכוש מניות.

סוגיית האחזקה של הגופים המוסדיים במניות הבנקים נידונה זה כמה שנים. כבר בשנת 2008, בעת שרוני חזקיהו היה המפקח על הבנקים, הוא נתן היתר מיוחד לקבוצת דלק — בעלת השליטה באקסלנס — להחזיק בעד 10% ממניות הפועלים על רקע אחזקות חברת תעודות הסל קסם, החברה־הבת של אקסלנס, במניית הבנק. מאז לא הוענק היתר כזה לאף אחד מהגופים המוסדיים. ככל הנראה, בעקבות מתווה ההסכמות החדש שגובש, היתר זה יבוטל.

אחת הסוגיות שעל בנק ישראל ורשות ני"ע לפתור נוגעת לאחזקת קרנות הנאמנות במניות הבנקים. בשנים האחרונות החלו בתי ההשקעות לשווק מוצר חדש: קרנות מחקות, מוצר הדומה במהותו לתעודות הסל, אך להבדיל מהאחרונות, לא מתחייב בפני הלקוח להשיג את תשואת המדד שהוא עוקב אחריו, אלא רק לעשות כמיטב יכולתו. מדובר במוצר שצובר תנופה, במיוחד על ידי בית ההשקעות מגדל שוקי הון, שבבעלות קבוצת הביטוח מגדל. כעת עולה השאלה אם יהיה נכון ליישם את המתווה המתגבש גם בקרנות המחקות.

מבנק ישראל נמסר כי נושא אחזקת המוסדיים במניות הבנקים נמצא בדיון ראשוני בין הרשות לבנק, ומוקדם לקבוע מסקנות כפי שאלו הוצגו בכתבת "כלכליסט".