אג"ח הים התיכון: בטוחות זה לא הכל

משקיעים באג"ח ללא ביטחונות? בחינת מדד אלטמן, שמנבא הסתברות לחדלות פירעון, עשויה לחסוך למשקיע תספורת בהסדר חוב

במקביל לקיומו של חוסר קונצנזוס בשווקים באשר לעתידו של שוק איגרות החוב הממשלתיות, נראה כי לגבי שוק האג"ח הקונצרניות נדמו הקולות שטענו כי המרווחים מעל אג"ח ממשלתיות מקבילות נמוכים מדי. נראה כי אנו נמצאים בעיצומה של חגיגה מרובת משתתפים, שבה מצד אחד הציבור ממשיך להזרים כספים לקרנות אג"ח קונצרניות, ולאחרונה אף לקרנות מעורבות, ומצד שני מנצלות חברות ציבוריות - אף מהשורה השנייה והשלישית - את הסביבה הנוחה ומנפיקות חוב בתדירות גבוהה ובהיקפים נאים. לאחרונה אף חברות ללא דירוג החלו להנפיק.

בנוסף, נתמכת האווירה החיובית על ידי העלאות שחלו בחודש האחרון בדירוגיהן של חברות דוגמת אזורים, דלק ישראל ומירלנד, וכן עלידי שינוי תחזית דירוג משלילית ליציבה בחברות ישפרו וגב־ים. בתוך כך, עלו מדדי התל בונד בשיעורים חד־ספרתיים נאים של כ־4.5% מתחילת השנה, ולאור זאת גם המרווחים הנוכחיים הגיעו לרמות נמוכות.

בטור קודם הצגנו את הניתוח כי יישום מסקנותיה של ועדת חודק הביא לשיפור במצבם של רוכשי האג"ח שמקבלים בחלק מההנפקות בטוחות והתניות פיננסיות שלא היו קיימות בעבר - כל אלו בוודאי צריכים לבוא לידי ביטוי בתמחור המרווח הנדרש בעת הרכישה. אך אל לנו להתבלבל: בסופו של יום, הגורם המכריע ביכולתה של חברה לפרוע את חובה הוא מצבה הפיננסי שבא לידי ביטוי באופן פריסת החוב, התזרים הפנוי הצפוי וכן היחסים הפיננסיים הנובעים מדו"חות החברה.

ההסתברות לחדלות פירעון

מדד כלכלי מקובל שדרכו ניתן לבחון את ההסתברות לפשיטת רגל הוא מדד ההישרדות של אלטמן (שפורסם ב־1968 על ידי פרופ' אדוארד אלטמן מאוניברסיטת ניו יורק, ומטרתו היא לחזות את ההסתברות לפשיטת רגל של חברה בתוך שנתיים). מחקרים שנעשו מלמדים שרמת הדיוק של המדד נעה בין 70% ל־90%, עם הסתברות של כ־15% לטעות. המדד משקלל חמישה יחסים פיננסיים מרכזיים: יחס הון חוזר לכלל הנכסים, יתרת רווח ביחס לכלל הנכסים, רווח לפני הוצאות ריבית ומס ביחס לכלל הנכסים ושווי שוק ביחס לשווי ההתחייבויות בספרים ומכירות החברה ביחס לכלל הנכסים. שקלול חמשת היחסים מביא למספר שככל שהוא גבוה יותר, כך ההסתברות לפשיטת רגל נמוכה יותר. יתרונו של המדד הוא שילוב נתונים ממאזן החברה עם נתונים מדו"ח רווח והפסד, וכן ההתחשבות בשווי השוק הסחיר של החברה. המדד לא מושפע מרמות הריבית או המרווחים מעל אג"ח ממשלתיות בהן נסחרות האג"ח של החברה.

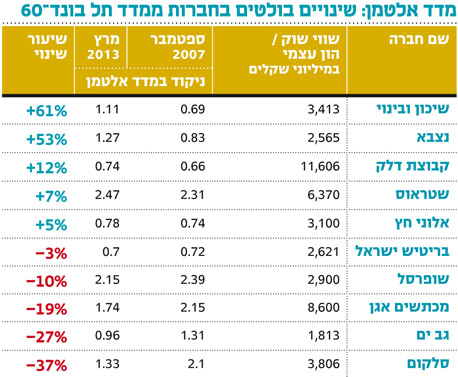

כדי לנתח את רמת הסיכון הקיימת באג"ח הקונצרניות ולבדוק האם סביבת המרווחים הנוכחית מספקת פיצוי הולם למשקיעים, ננסה להיעזר במדד אלטמן ונשווה את התוצאות שמספק המדד היום (נכון לסוף מרץ 2013) לתוצאות שהתקבלו על בסיס הדו"חות הפומביים שהיו זמינים בסוף ספטמבר 2007, שכן המרווחים הנמוכים ששררו אז דומים לאלו הקיימים היום.

הסקר מורכב מ־19 חברות שמרכיבות היום את מדד תל בונד־60 (בנטרול הבנקים שבכולם הון הליבה עלה), ושרובן נמנו עם המדד גם ב־2007. ההשוואה נעשתה בין תוצאות החברות היום לתוצאותיהן בספטמבר 2007. במקביל השווינו בין תוצאות החברות לתוצאות הענף שבו הן פועלות.

אחד הממצאים הבולטים הוא שהתוצאות אינן מצביעות על מגמה אחידה בהתפתחות המדד עבור כל ענף פעילות. לדוגמה, בענף הנדל"ן והבינוי כשליש מהחברות הציגו שיפור במדד לעומת שני שלישים שהציגו הרעה. ככלל, יש לציין כי הממוצע של ענף הנדל"ן הנו הנמוך ביותר ביחס לענפים אחרים. מצבן של 11 מתוך מהחברות שנבדקו על פי מדד אלטמן הורע, ואילו מצבן של שמונה מהן שופר. בחינה של הממוצע המשוקלל על פי מדד אלטמן מראה כי כמעט שלא חל שינוי בשווי החברות אז והיום.

ככלל, כל שינוי, לטובה או לרעה, ביכולתן של החברות לשרת את חובן נגרם כתוצאה מהתפתחויות כלכליות או רגולטוריות. לדוגמה, שני היחסים הפיננסיים העיקריים שהובילו להרעה במצבה של סלקום הם שווי השוק ביחס לשווי ההתחייבויות בספרים - יחס שירד באופן משמעותי, והרווח לפני הוצאות ריבית ומס ביחס לכלל הנכסים. לאחר שנים של מדיניות חלוקת דיבידנדים אגרסיבית במקביל להרעה בתוצאות העסקיות, מצביע המדד על עלייה בהסתברות לחדלות פירעון של החברה. נציין כי לחברה הון עצמי כלכלי נמוך הנובע גם מרכישת נטוויז'ן שבגינה נרשם סעיף גבוה של מוניטין במאזני החברה.

מאזנה של נצבא, לעומת זאת, השתפר משמעותית, כאשר בולט לחיוב השיפור ביחס יתרת רווח שלא יועדה לכלל הנכסים - יחס המודד את מינופה של החברה. לכך תרמו ירידה מתמשכת בשיעורי ההיוון שבהם משערכת החברה את נכסיה, ועלייה בשיעורי התפוסה בנכסיה המניבים שהתבטאו בשיפור ב־NOI .

שינויים בסביבה העסקית

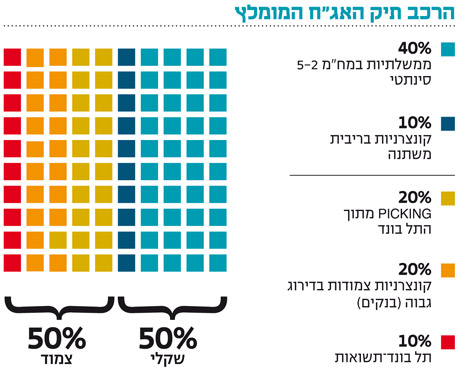

בשש השנים האחרונות חלו שינויים רבים בסקטורים ובחברות ספציפיות עקב שינויים בסביבה העסקית וברגולציה. שינויים אלו מדגישים כי הבחינה שנערכת עבור מדד אלטמן, כמו גם בחינות קודמות שערכה מחלקת המחקר של בית ההשקעות מנורה מבטחים פיננסים, מזכירות שוב את העדיפות שבבחירת אג"ח מתוך המדד על פני רכישה של המדד עצמו.

דווקא במציאות הנוכחית שבה מרווחי האג"ח הקונצרניות נסחרים ברמות נמוכות בחסות הריבית הנמוכה ושינוי טעמי המשקיעים, המסקנה המתבקשת היא שיש להתבסס על הנתונים הכלכליים הבסיסיים של כל מנפיק ולתמחר עבורו את רמת הפיצוי הנדרשת עבור רמת הסיכון הנתונה. בניית תיק אג"ח קונצרניות באופן מושכל תוביל, מצד אחד, למקסום תשואה ומצד שני, להימנעות מהתענוג המפוקפק הכרוך בהשתתפות בהסדר חוב.

השורה התחתונה:

במציאות הנוכחית שבה מרווחי האג"ח הקונצרניות נסחרים ברמות נמוכות, המסקנה המתבקשת היא שיש להתבסס על הנתונים הכלכליים הבסיסיים של כל מנפיק, ולתמחר עבורו את רמת הפיצוי הנדרשת עבור רמת הסיכון הנתונה.

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות.

* סייעו בהכנת הטור אסף שפורן ואלכס לוין