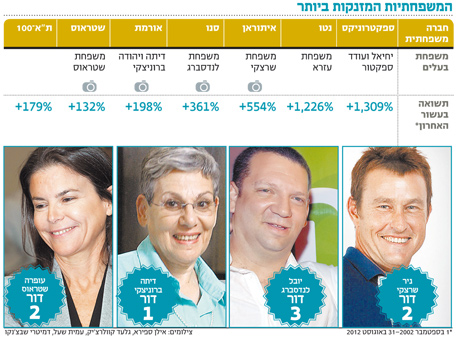

חברות בניהול משפחה - למה זה טוב, למה זה רע?

מחקר חדש של אוניברסיטת ת"א מגלה כי חברות ציבוריות בשליטה משפחתית מניבות תשואה גבוהה יותר מהמדד, לוקחות פחות סיכונים ושומרות על רמות שכר נמוכות יותר למנהלים הבכירים. הסיבה: תכנון שקול לטווח ארוך שנובע מדאגה לנכסיו של הדור הבא במשפחה. אך לפני שרצים להשקיע, המחקר מעלה גם שרק 10% מהחברות המשפחתיות עוברות בהצלחה לדור השלישי

גם אם נדמה לעתים שעידן החברות המשפחתיות החל לפנות את דרכו לטובת חברות אחזקה או תאגידי ענק, הרי שהמציאות מוכיחה שפריחתן של החברות המשפחתיות עדיין לא עבר מהעולם, ושבמקרים רבים המאפיינים של חברות אלה עשויים לרמז על יכולתן לייצר תשואה גבוהה יותר למשקיעים. בכל מדינות העולם הכלכלה עדיין נשענת על עסקים משפחתיים, כאשר בישראל ובארה"ב הן מהוות כ־40% מכלל החברות הציבוריות, ובמקרי קיצון כגון באיטליה הן אף מהוות שיעור של כ־95% מכלל החברות. אחת הדוגמאות המוכרות מאיטליה היא חברת האקדחים ברטה, שקיימת כבר מעל 300 שנה ונמצאת כיום בבעלות הדור ה־14 של המשפחה.

פחות סיכון, יותר תשואה

ד"ר דן וייס, רואה חשבון בהכשרתו שכיהן כחבר סגל באוניברסיטת קליפורניה וחזר אל הפקולטה לניהול של אוניברסיטת ת"א, חוקר כבר שנים חברות משפחתיות, ולאחרונה אף החל להעביר קורס בנושא שמושך אליו קהל סטודנטים עם מאפיינים ייחודיים. "לקורס היה ביקוש עצום כבר בפעם הראשונה שהוא ניתן, כאשר חצי מהכיתה היו בנים ובנות של בעלי עסקים משפחתיים, ועוד רבע בני ובנות זוג של מקורבים לעסקים משפחתיים. אבל דווקא הרבע האחרון היה הכי מעניין, וכלל את אלה שעובדים בתפקידי ניהול בחברות משפחתיות ורוצים לברר מהי תקרת הזכוכית שלהם בחברה". מהניסיון הרב שצבר וייס בחקר החברות המשפחתיות, וממחקר שפרסם לאחרונה, עולים לא מעט ממצאים בעלי ערך השקעתי.

וייס מגדיר את החברות המשפחתיות ככאלה שהשליטה בהן עברה או תעבור לדור הבא במשפחה, ולרוב מדובר בחברות שגם יוסדו על ידי אותה משפחה. הוא מסביר כי לחברות המשפחתיות יש פרופיל התנהגות שונה מזה של עסקים שאינם משפחתיים, שכן מטבע הדברים השאיפה להעביר את הניהול לאורך הדורות ולשמר ערך מובילה לתהליכי קבלת החלטות שונים (החל ברמת שכר הבכירים ועד לגודל הדירקטוריון) ולרמות סיכון־סיכוי מפתיעות.

בניגוד לתיאוריית המימון, שמוצאת קשר ישיר בין עלייה ברמת הסיכון לעלייה ברמת התשואה, וייס מצא במחקריו, שאף שרמת הסיכון שמציעות החברות המשפחתיות נוטה להיות נמוכה בדרך כלל, התשואות שרושמות מניות החברות הללו גבוהה באופן קבוע מאלה של מדדי הייחוס. החברות המשפחתיות נוטות להיות ממונפות פחות, ולכן מסוכנות פחות.

ממחקרו של וייס, שבו נבחנו 183 חברות ציבוריות שבשליטת משפחות ונסחרות בת"א, עולה כי בין 2007 ל־2010 הניבו מניות החברות המשפחתיות תשואה ממוצעת של 35.1%, לעומת תשואה של 32.5% בקרב החברות שאינן משפחתיות. לשם השוואה, מדד ת"א־100 עלה באותה תקופה ב־32.8%. גם מבחינת הרווחיות נמצא יתרון לחברות המשפחתיות, אם כי קל יותר, כאשר שיעור הרווח הנקי שלהן (רווח נקי כחלק מההכנסות) בתקופה זו עמד על כ־6.6% לעומת 6.3% בחברות שאינן משפחתיות. מהמחקר עולה בנוסף כי בשנת 2008, בעיצומו של המשבר הכלכלי האחרון, רשמו רוב מניות החברות המשפחתיות ירידות נמוכות יותר מאלה שאינן בבעלות משפחתית.

"מצאנו שהביצועים של החברות המשפחתיות, בכל ממד ולאורך תקופות ארוכות, היו טובים מאוד. מדובר בחברות רווחיות יותר שביצועי מניותיהן הביסו את ביצועי מדד ת"א־100. מחקרים דומים שנערכו בארה"ב מצאו גם הם כי השקעה בעסקים משפחתיים נושאת תשואת יתר על פני מתחרות שאינן בבעלות משפחתית".

"מכאן עולה השאלה איזה נס קורה פה? ומדוע החברות המשפחתיות מצליחות יותר?", אומר וייס ומסביר, "הסיבה העיקרית שמצאנו היא שלבעלי השליטה ולמנהלים בעסקים משפחתיים יש ראייה ארוכת טווח. אנחנו מכירים הרבה מנהלים בשוק שפועלים כדי למקסם את התוצאות מבחינה כלכלית בקדנציה שלהם. מנגד, המנהלים בחברות המשפחתיות לא מקבלים החלטות כדי למקסם את הבונוס של סוף השנה או לעמוד בתחזיות האנליסטים, וזה גורם להם לקבל החלטות עסקיות טובות יותר. המנהלים השכירים בחברות המשפחתיות מופיעים הרבה פחות בטבלאות שיאני השכר. אף ששיעור החברות המשפחתיות הוא 40% מכלל החברות הציבוריות בישראל, השיעור שלהן ברשימת שיאני השכר הרבה יותר נמוך".

כדוגמה מציג וייס את משפחת לנדסברג, בעלת השליטה בחברת מוצרי הניקוי סנו. "המנהלים שם לא מנקרי עיניים, וחמשת מקבלי השכר הגבוה הם לא בני המשפחה, אלא מנהלים שכירים. זה מעיד על אופי הניהול של חברה שנמצאת כיום בשליטת הדור השני והשלישי. זו חברה משפחתית שגאה בכך שעובדים נשארים בה לאורך זמן ותחלופת העובדים בה נמוכה מאוד".

הסבר נוסף שמציע וייס לביצועים הטובים הוא רמת סיכון נמוכה יחסית שנוטלים בעלי עסקים משפחתיים, שכן הם לא ימהרו לקחת סיכונים שעלולים להביא אותם לפשיטת רגל ולהשלכות שליליות אחרות על הדור הבא. מהמחקר עולה כי גובה המינוף הפיננסי הממוצע בחברות משפחתיות נמוך משמעותית לעומת חברות שאינן בבעלות משפחתית (1.67 לעומת 1.97).

כן מערבים משפחה

ממצא מעניין נוסף שעולה ממחקרו של וייס הוא כי דירקטוריונים של עסקים משפחתיים נוטים להיות גדולים יותר, אולי בשל הניסיון לערב כמה שיותר בני משפחה ואף שדירקטוריונים קטנים נוטים להיות יעילים ואפקטיביים יותר. בנוסף, בחברות משפחתיות מכהנים בממוצע יותר דירקטורים חסרי השכלה עסקית (1.52 לעומת 0.84). אולם מנגד, מידת הניסיון הקודם בתעשייה הרלבנטית של דירקטורים בחברות משפחתיות גבוהה יותר, ועומדת על 2.48 שנים, לעומת ניסיון קודם 1.81 שנים של דירקטורים בחברות אחרות. בנוסף, בחברות משפחתיות מכהנות בממוצע 1.37 נשים בדירקטוריון, יותר מהממוצע של 1.1 בחברות שאינן משפחתיות.

אולם, כדי לאזן את התמונה, כדאי לציין שלא הכל ורוד בחברות המשפחתיות, וכשמעמיקים את המבט לתוך החברות הללו ניתן לגלות לא מעט קשיים. מהנתונים בישראל ובארה"ב עולה כי העברת החברה בין הדורות נכשלת בשני שלישים מהמקרים. לפיכך, הסיכוי להעביר את השליטה מבעל החברה לדור השלישי הוא כ־10%. "בעסקים משפחתיים יש צורך בבדיקה תקופתית סדירה, לוודא שהכל רץ כמו שצריך. מתוך 100 חברות בארה"ב ובישראל שבדקנו, מעל עשר כבר הצליחו להעביר את הפעילות לדור הבא", אומר וייס.

וייס מציין לדוגמה את סכסוך הירושה במשפחת עופר בין האחים ליאורה ודורון. "אחת הבעיות הנפוצות ביותר היא התמודדות עם חוסר ודאות. במקרה של ליאורה ודורון עופר הציפיות היו שונות מאוד, וזה מתכון לצרות. הסכסוך התלהט והלהבות הגיעו עד לב השמים.קושי נוסף שעמו מתמודדות החברות המשפחתיות הוא רמה נמוכה של ממשל תאגידי. אחת הדוגמאות הבולטות לכך היא נוכחות מרובה של חברי משפחה בדירקטוריוני החברות. "השיאן הוא רמי לוי", אומר וייס, "שהצליח להגיע לשישה חברי משפחה בדירקטוריון, כשהממוצע בחברות משפחתיות עומד על שלושה".

המדד המשפחתי

בישראל אין עדיין מכשיר השקעה שמאפשר השקעה במדד של חברות משפחתיות, אבל להערכתו של וייס, זה רק עניין של זמן עד שאחת מהחברות תקפוץ על ההזדמנות לייצר תעודת סל שכזו. קרדיט סוויס השוויצרי השיק כבר לפני יותר מעשר שנים את מדד החברות המשפחתיות (CSFAM), העוקב אחר ביצועי מניות של 40 חברות ציבוריות בארה"ב ובאירופה, שנמצאות בבעלות משפחתית (בין היתר זארה, איקאה, וולמארט וחברת התרופות מרק). מאז הקמתו הניב המדד תשואה של 120%, לעומת 20% שהניב מדד MSCI World.

השורה התחתונה: המחקר מגלה כי חברות בבעלות משפחתית מניבות תשואה גבוהה יותר למשקיעים ושומרות על שיעורי רווחיות גבוהים יותר.