הקרנות הכספיות האמריקאיות: חורים במקלט של ארה"ב

כאשר בתיקיהן אג"ח של ממשלות בסכנת חדלות פירעון ואג"ח תאגידים שעלולים לפשוט את הרגל, הדרישה להחזר של "דולר לכל דולר" עלולה להתבדות ולגרום הפסדים כבדים

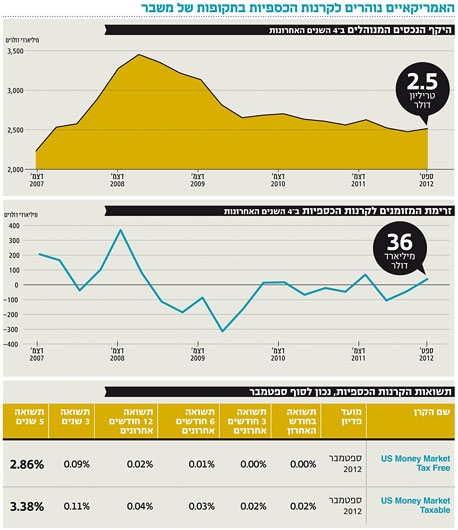

אחד מאפיק ההשקעה הסולידיים ביותר בארה"ב, הקרנות הכספיות האמריקאיות, מרכז בתקופה האחרונה לא מעט כותרות בשל החששות הגוברים מפני רמת הסיכון הגבוהה שהוא מגלם. למעשה, בקרנות הכספיות מנוהלים כיום 2.5 טריליון דולר, ולא מעט כלכלנים ומומחים, ובראשם רשות ני"ע האמריקאית (SEC), מזכירים כי מאחורי סכום העתק הזה, אין בפועל לא גיבוי ולא ביטוח.

הקרנות הכספיות האמריקאיות הן קרנות נאמנות, שמתחרות בפיקדון הבנקאי, ומציעות כמוהו ביטחון לסכום ההשקעה שהופקד בהן. כדי לייצר תשואה גבוהה יותר מהפיקדון, מנהלי הקרנות רשאים להשקיע את הכסף גם באפיקים שעלולים להתגלות כבלתי סולידיים בעליל, ביניהם גם אג"ח ממשלות שנמצאות בסכנת חדלות פירעון ממשית ואג"ח קונצרניות של תאגידים בסיכון גבוה.

השקעות אלה עלולות במצבים מסוימים להוביל להפסדי השקעות וכתוצאה מכך לא יאפשרו תשלומי קרן מלאים כמובטח במצבי קיצון של בהלה ציבורית ודרישה של המשקיעים להוצאה מיידית של סכומים ניכרים מהקרן הכספית ("ריצה אל הבנק"). במציאות כזו, שלא כמו פיקדונות בנקאיים, הקרנות הכספיות האמריקאיות אינן נהנות מגיבוי של הממשל והמשקיעים עלולים לספוג הפסדים כבדים.

כדי להבין את מידת הסיכון בקרנות הכספיות האמריקאיות דמיינו לעצמכם שאתם מגיעים ליועץ ההשקעות, והוא מפתה אתכם להשקיע במוצר שלו באמצעות המסר הבא: "אנחנו מוכנים לקחת ממך את הכסף שלך, ולהלוות אותו אחרים. נדמה לנו שאנחנו יכולים לסמוך על אותם אחרים, שיעמדו במילה שלהם ובאמת יחזירו את הכסף בסופו של דבר. אחרי הכל, מדובר בהלוואה לזמן קצר, מה הסיכוי שהם יפשטו את הרגל? אם הם לא יצליחו להחזיר את החוב, ננסה למכור אותו למישהו אחר".

במקרה שתקשו, ותשאלו עד כמה בטוח הכסף, יועץ ההשקעות יבהיר כי "אין לנו שום בטוחות, ואנחנו לא שומרים כסף בצד כביטוח. אם נעשה דבר כזה, זה יפגע בהחזרי הריבית שנוכל להציע לך, שאינם גבוהים ממילא. חוץ מזה, אנחנו מקווים שתאמין שבכל מקרה של צרה, הממשלה תעמוד מאחורינו ותציל אותנו, זאת אומרת, אותך ואת הכסף שלך. יכול לקרות מצב שבו תבקש את הכסף שלך, אבל לא נוכל לספק לך אותו באופן מיידי. אנחנו מעדיפים לא לדבר על זה יותר מדי".

"משקיעים עלולים לספוג הפסדים"

"ללא ספק, מדובר בסיכון ממשי והמשקיעים עלולים לספוג הפסדים אמיתיים", מעריך בשיחה עם "כלכליסט" האנליסט האמריקאי בולט אוזקן מבנק RBC, שותפו האסטרטגי של בית ההשקעות תמיר פישמן. "לכאורה, יש ציפייה שאנשים יקבלו בחזרה דולר על כל דולר שהשקיעו, אבל כבר נוכחנו לגלות במשבר הכלכלי של 2008 שזה לא תמיד כל כך פשוט. ברגע שאנשים יצפו להפסדים, הם יעשו הכל כדי למשוך את הכסף החוצה במהירות. הראשונים יצליחו לקבל את הכסף במלואו, אבל האחרונים ייתקעו עם ההפסדים. יש הרבה מה לעשות כדי לשפר את הרגולציה של אפיק ההשקעה הזה.

"עם זאת, חשוב לזכור כי האפשרות של בריחה החוצה מהקרנות עלולה לקרות גם במצב שה־SEC (רשות ני"ע האמריקאית - י"ח) תתעקש על שינוי חקיקה, אם היא תהפוך את הקרנות הכספיות לאטרקטיביות פחות. אחרי הכל, משקיעים משתמשים בקרנות הכספיות האלה כתחליף משתלם יותר לפיקדונות הבנקאיים, כשהם נהנים מריבית גבוהה יותר. משקיעים אוהבים את הנזילות שהמוצרים האלה מספקים, ומאמינים כי הם יוכלו לקבל את הכסף שלהם כאשר ידרשו אותו. נדמה שיש כאן התעלמות ברורה מהסיכון".

גם אריק ג'ייקובסון, מנהל מחלקת מחקר קרנות נאמנות בחברת האנליזה מורנינגסטאר, חושב שיש צורך לצלצל בפעמוני אזהרה באוזני המשקיעים. בשיחה עם "כלכליסט" הסביר ג'ייקובסון כי "זו תקופה קריטית להזכיר בה לאנשים שאף שהקרנות הכספיות אמורות לשמור על ערך הדולר שברשותן, זה לא מובטח, והן עלולות להפסיד כסף. אמנם ראינו את זה קורה רק מספר פעמים מצומצם בעבר, אבל חשוב במיוחד לזכור את זה עכשיו, כי כאשר זה קורה, היכולת להציל אותן תלויה באופן מלא ברצון פוליטי. אף אחד לא יכול לדעת בוודאות מה יקרה אם קרן כספית תפשוט את הרגל מחר. למעשה, ייתכן שלא נראה עוד לעולם מקרה שבו הממשלה מוכנה לעמוד מאחורי הקרנות הכספיות ולתמוך בהן פיננסית.

"עלינו לבחון מה יקרה במקרה של חשש מפני הפסד הכסף. בקרנות הכספיות יש קשר מאוד ישיר וממשי בין כל דולר שעוזב את הקרן לבין ההכנסה שאתה לא תקבל כתוצאה מכך. כך שבמקרה של עזיבת הקרן, כל אחד ירצה להיות הראשון לעשות זאת. בנוסף, הקרנות מתחרות על תשואה עודפת מול קרנות אחרות, כך שהן נוטות לקחת סיכונים. נדמה לי שעל המשקיעים להתרכז מעל הכל בביטחון".

אחרי ששומעים את אזהרות המומחים, עולה השאלה כיצד מנהל אפיק השקעה זה, כסף סולידי לכאורה בהיקף עצום של 2.5 טריליון דולר. התשובה, במשפט אחד, היא מאחר שהמשקיעים התרגלו לחשוב שמדובר בענף סולידי ושבכל מקרה של צרה הממשלה תגבה אותו.

הקרנות שברו את הדולר

הקרנות הכספיות נוסדו ב־1971 במטרה לאפשר ללקוחות לשמור על ערך הכסף ולזכות בנזילות ובריבית נמוכה. הקרנות הכספיות מחויבות להשקיע את כספיהן בחוב קצר (זמן מקסימלי לפירעון של 13 חודשים, וממוצע של עד 60 יום) ולא להשקיע יותר מ־5% מכספי הקרן באפיק השקעה יחיד (מלבד אג"ח ממשלתיות ורכישה חוזרת של חוב).

עד כאן נשמע כמו השקעה בטוחה. אז מה הבעיה? בעבר הקרנות הכספיות אכן נחשבו בטוחות ברמה דומה לזו של פיקדון בנקאי מגובה, כאשר הן הציעו ריבית גבוהה יותר. בתקופות של טלטלות כלכליות וחוסר ודאות, בדיוק כפי שקרה בשנים האחרונות, הקרנות הכספיות האמריקאיות פרחו.

אבל אז הגיע המשבר הכלכלי של 2008 ואילץ את הקרנות הכספיות לחשוף את פרצופן האמיתי. אם יש דבר אחד שהקרנות הכספיות מנסות לשמור עליו בכל כוחן זה ערך הכסף - הן לא אמורות להפסיד כסף לעולם. שווי כל דולר שנכנס לקרן אמור להישאר שווה לדולר אחד בדיוק לאורך תקופת ההשקעה כולה. בכל מקרה אחר, נוצרת סיטואציה שהקרן "שברה את הדולר" (broke the buck), ובקרנות הכספיות זה מקרה שנחשב לאסון.

ב־15 בספטמבר 2008 הודיע ליהמן ברדרס על פשיטת רגל. יום לאחר מכן, ב־16 בספטמבר, נפל ערך הדולר בקרן הכספית הוותיקה ביותר, Reserve Primary Fund, לרמה של 97 סנט. זה היה הרגע שבו המשקיעים בה נכנסו לפאניקה ודרשו להנזיל את כספי הפיקדונות באופן מיידי. עד ל־18 בספטמבר הצטברו בקשות לפדיונות בקרנות הכספיות בהיקף כולל של כחצי טריליון דולר. לקרן לא היה מאיפה להחזיר את הכסף.

רגע לפני קריסת שוק הקרנות הכספיות התייצב הבנק הפדרלי המרכזי לגיבוי הקרנות הכספיות והזרים 105 מיליארד דולר אל השוק, שנרגע, לפחות באופן זמני. עם זאת, הרגולציה של הקרנות לא שונתה מאז, וגם כיום הן לא נדרשות להחזיק בגיבוי ובטוחות לכספי המשקיעים. כך שבכל מקרה של חדלות פירעון של בעלי החובות אל מול דרישה לפדיונות מצד המשקיעים, הקרנות - והמשקיעים - עלולים להיוותר בכיסים ריקים מדולרים.

הרגולטור האמריקאי ניסה להתערב בסיכון הכרוך בקרנות הכספיות, אולם יו"ר ה־SEC, מרי שפירו, נכשלה לאחרונה בניסיון להעביר חקיקה שתחייב את הקרנות הכספיות לתקנות רגולטוריות מחמירות יותר. שפירו הצהירה כי "עלינו לזכור את השיעור שלמדנו במשבר הכלכלי ומההיסטוריה של שוק הקרנות הכספיות. בנוסף, עלינו להבין כי הכלים שבהם השתמשנו כדי לעצור את בריחת הכסף ב־2008 אינם קיימים עוד. זאת אומרת, אין שום תוכנית גיבוי למקרה שנחווה עוד בריחה של הכסף משוק הקרנות הכספיות, ולמעשה, השוק הזה מתנהל כיום ללא שום רשת הגנה".

שפירו גם הסבירה, כי "אחד הלקחים הקריטיים ביותר מהמשבר הכלכלי הוא שכאשר רגולטורים מזהים פוטנציאל לסיכון מערכתי - מצד תעשייה או מוסדות שעלולים באופן פוטנציאלי לדרוש חילוץ על חשבון כספי משלם המסים - עלינו לדבר בקול רם. הנושא חשוב מדי למשקיעים, לכלכלה שלנו ולמשלמי המסים מכדי לטמון את ראשינו בחול ולקוות שהדברים יסתדרו מעצמם".

שפירו העלתה כאמור הצעת חקיקה שתסדיר את המסחר בקרנות הכספיות בארה"ב להצבעת הוועדה הרלבנטית ב־SEC, אך ברוב של שלושה מתנגדים מול שני תומכים ההצבעה נדחתה וירדה מסדר היום.

כיום קיימות שתי קבוצות עיקריות של מתנגדים לשינוי הרגולציה, וזאת משתי סיבות שונות. הקבוצה הראשונה, שבפועל חסמה את דרכה של שפירו לחוקק הגבלות לקרנות הכספיות, כוללת את חבריה ל־SEC. שפירו היא מינוי של אובמה, והחקיקה נתפסה כדמוקרטית, כך שהצבעתם של שני החברים הרפובליקנים בוועדה (מתוך חמשת חברי הוועדה) נגד הצעת החקיקה היתה צפויה. ההפתעה הגיעה דווקא מכיוונו של חבר ועדה דמוקרטי, שבצעד נדיר פנה לדרך אחרת מזו שהתוותה היו"ר.

"אני לא הטיפוס שיוצא למסעות צלב", אמרה שפירו לאחר הצבעת הוועדה הפנימית. "אנחנו יודעים בדיוק מה יכול לקרות. ראינו מה קרה עם הקרן הכספית שקרסה ב־2008. היתה ריצה מהירה להוצאת הכסף מהקרנות הכספיות, שוקי האשראי קפאו. אנשים נותרו ללא גישה לכסף שלהם, ומדובר בעניין חריג מאוד. אנחנו מנסים למנוע את זה. ואם אתה מתנגד לחילוץ ממשלתי, אתה מוכרח לתמוך ברפורמות הללו. זו טעות לבחון את התוצאות דרך הפריזמה הפוליטית. זה לא דמוקרטים מול רפובליקנים. זו תעשיית קרנות הנאמנות ובני הברית שלה מול משלמי המסים האמריקאים", הסבירה שפירו.

"הרגולציה צריכה למצוא פתרונות"

הקבוצה השנייה שמתנגדת לחקיקה כוללת את חברי לשכת המסחר האמריקאית שהצהירו באתר האינטרנט שלהם כי "כל שינוי בחקיקה ישנה באופן מהותי את המאפיינים של שוק הקרנות הכספיות ויגרום למשקיעים הפרטיים והמוסדיים להימלט ממנו".

עוד טוענים בלשכת המסחר האמריקאית כי "אם הרגולטור יכול להוכיח כי נדרשים שינויים בשוק הקרנות הכספיות, עליו למצוא פתרונות כדי לשמר את המגוון והתועלת שבמוצר המדובר. כלומר, אל תאלצו אותנו לשלם כסף ולהפסיד ריבית על מוצרים בנקאיים מגובים היטב. אנחנו סומכים על הממשלה שתציל אותנו במקרה שהשוק הזול הזה יקרוס".

בינתיים, הבחירות הקרבות בארה"ב מסמנות את סוף תקופת כהונתה של שפירו כיו"ר ה־SEC. העברת החקיקה הנוגעת לקרנות הכספיות יכלה להיות נקודת סיום משמעותית עבורה ועבור שוק ההון האמריקאי. אבל נדמה שחוסר היכולת לעגן את הדרישות מהקרנות הכספיות בחקיקה מסמן שהדרך עקלקלה יותר משנדמה ומעיד על הזיכרון הקצר של המשקיעים ועל כך שהחברות הפיננסיות שספגו חבטות עזות במהלך המשבר האחרון שבות לצבור כוח, שעלול להדוף את ציבור המשקיעים לאחור ובמהירות.

השורה התחתונה: הקרנות הכספיות האמריקאיות, שמשווקות לציבור הרחב כאפיק סולידי מקביל לפיקדון בנקאי וכבר מנהלות 2.5 טרליון דולר, לא נהנות בפועל מגיבוי ממשלתי ונכסיהן מושקעים באפיקים בלתי סולידיים בהגדרה.