אג'יו: פירמידה בנקאית

הכסף שמניע היום את העולם לא קיים באמת. הוא פרי של לולאות אינסופיות של חוב, שנוצר במחשבי הבנקים המסחריים, ומנותב להזין ולשתק אלמנטים בכלכלה

"אם הציבור האמריקאי יאפשר אי פעם לבנקים פרטיים לשלוט בהנפקת המטבע המקומי, הבנקים ישדדו את האזרחים מכל רכושם, עד שבאחד מהימים יתעוררו ילדיהם חסרי בית, על היבשת שאותה בנו אבותיהם". התחזית האפוקליפטית הזאת שייכת לתומס ג'פרסון, נשיא ארצות הברית, שאמר את הדברים ב־1809 כאזהרה לציבור האמריקאי. את הנאום חתם ג'פרסון במשפט העצוב: "אני מאמין שהמוסדות הבנקאיים מסוכנים לחירותנו הרבה יותר מאשר הצבאות הזרים".

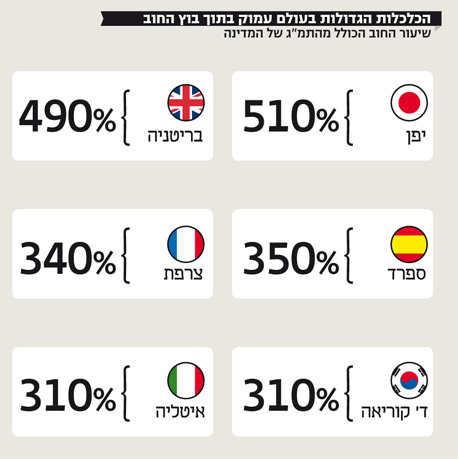

וכמה שהוא צדק. בחודש שעבר פרסם הבנק המרכזי (הפדרל ריזרב) בארה"ב את נתוני החוב של משקי הבית במדינה. חוב לבנקים, כמובן. בשנה האחרונה צמח החוב של משקי הבית ב־39 מיליארד דולר, והחוב הכולל שלהם עומד כיום על 13 טריליון דולר - 2 טריליון דולר פחות מהתמ"ג האמריקאי כולו. בשבדיה צמח החוב הממוצע של משקי הבית בשנה האחרונה ל־170% מההכנסה הפנויה, בסוף 2011 עמד שיעור החוב של משקי הבית באירלנד על 123% מהתמ"ג, בבריטניה הוא עומד על 96% מהתוצר, בקנדה על 91%, בדרום קוריאה על 82% ובספרד על 81%. למספרים המדהימים האלה יש להוסיף, כמובן, גם את החוב של הממשלות, של הסקטור הפיננסי ושל הסקטורים האחרים. אחרי שמצרפים את כל החובות, מתברר שליפנים, למשל, יש חוב של 511% מהתמ"ג, לבריטים 494%, ולספרד, צרפת ואיטליה חובות מצרפיים של בין 310% ל־366%.

העולם שקוע עמוק בתוך חוב, רובו לבנקים. במונחים של חוסן כלכלי העולם המערבי ושלוחותיו נמצאים כיום במקום גרוע בהרבה מבתקופת השפל הגדול. הקיצוצים הנרחבים שבנוקטות ממשלות בעוד הן מזרימות בעזרת בנקים מרכזיים הקלות כמותיות (בצורה של הדפסת כסף) - פשוט לא עובדים. במקרה הטוב הצמיחה בכלכלות המערב הולכת וקטנה, ובמקרה הרע - כמו ביוון, אירלנד, פורטוגל, ספרד ומדינות אחרות - הכלכלה פשוט הולכת ומתכווצת, עם צמיחה שלילית.

איך הגיע העולם המערבי, וחלקים ניכרים אחרים של העולם, למצב שבו ניטלות מאזרחים זכויות אדם בסיסיות בשם קיצוצים נרחבים במדיניות הרווחה כדי להחזיר חובות? מדוע הדפסות כסף נרחבות של בנקים מרכזיים הולכות ומתבררות ככלי שאין לו נגיעה בכלכלה האמיתית וכל הכסף הזה זורם בחזרה אל כיסם של העשירים, בעוד ש־99% מהציבור כורעים תחת נטל של חובות פרטיים וציבוריים שרק הולכים ותופחים מבלי יכולת אמיתית להחזירם?

לפי קבוצה הולכת וגדלה של כלכלנים ואנשי פיננסים, יש לכך תשובה קצרה: השיטה המוניטרית שבה אנו חיים מתוכננת - במקרה או שלא - לעבוד באופן של הגדלת חוב על גבו של הציבור והזרמת הרווח ממנו לכיסם של מתי מעט. לפי הקבוצה הקולנית הזו שחברים בה גם כלכלנים בעלי שם בינלאומי, כל עוד השיטה המוניטרית לא תשתנה, הכלכלה לא תוכל להתאושש ולחזור למסלול של צמיחה בריאה.

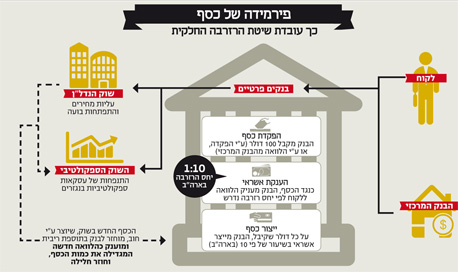

וכך זה עובד: בבסיסה של השיטה המוניטרית שבה כולנו חיים, שקיבלה את השם "שיטת הרזרבה החלקית", עומד תהליך של יצירת הכסף. אך בעוד שרוב הציבור נמצא תחת הרושם המוטעה כי מדובר בכסף שמודפס על ידי ממשלות, למעשה רוב הכסף כיום נוצר על ידי בנקים פרטיים בתהליך של יש מאין. כלכלנים אוהבים לדייק ולומר שלא מדובר ביצירת כסף, אלא ביצירת אשראי, אבל העובדה הפשוטה היא שאשראי הוא לא יותר מדרך ליצור כסף, וכיום רובו המוחלט של הכסף בעולם, בחלק מהמקרים עד 97% ממנו (כמו בבריטניה למשל), נוצר על ידי המערכת הבנקאית.

התהליך הזה מתחיל בבנק המרכזי. ניקח, לדוגמה, שטר של 100 שקל, שאותו מדפיס הבנק המרכזי ומגיע למערכת הבנקאית. זה לא חייב להיות שטר, זה יכול להיות פשוט עדכון במחשב, שברגע שהוא מגיע למערכת הבנקאית הוא מציית לכללי שיטת הרזרבה החלקית ויוצא בצורת אשראי גדול פי כמה.

הבנקים נדרשים לעמוד ביחס רזרבה מסוים. כך, לדוגמה, בישראל, מכל 100 שקל שמופקדים אצלם, עליהם לשמור 6% (6 שקלים) כרזרבה, ואת השאר הם יכולים להלוות. אבל הבנקים עושים משהו אחר. הם שומרים את כל 100 השקלים, ומלווים 1,666 שקלים. כאשר הסכום הזה, שנוצר משום מקום, מגיע לשוק, הוא שוב מופקד בבנקים אחרים שגם הם בתורם יוצרים עליו את אותו מכפיל ומזרימים לשוק שוב כסף. וכך, מאז שנות השבעים של המאה שעברה, הפכו הבנקים ליצרני הכסף העיקריים במערכת המוניטרית העולמית.

ההיגיון מאחורי "הענקת הרישיון" הזו לבנקים לייצר כסף, הוא שהשוק החופשי יכתיב את האופן שבו הכסף הזה מתגלגל לכלכלה ובונה אותה. ממשלות אמורות, על פי התפיסה הניאו־ליברלית, להתערב כמה שפחות בשווקים והבנקים הם לא יותר מצינור הזרמה של כסף לשוק החופשי - מעין מתווכים. אבל במציאות של 40 השנים האחרונות החלו להתברר התוצאות העגומות של הענקת כוח כה גדול למערכת הבנקאית. שכן אם בנקים שולטים על האופן שבו נוצר כסף, הרי שהם גם שולטים על האופן שבו הוא מחולק.

1. מי שולט בכסף?

בשנת 2006 ישב בן דייסון, כלכלן צעיר בוגר אוניברסיטת לונדון, בספרייה של האוניברסיטה וניסה להבין במסגרת מחקר פרטי מדוע האמירו מחירי הנדל"ן בבריטניה באופן דרסטי בשנים האחרונות. לפתע הבחין בספר שנשא את השם "אחיזת מוות". "עבדתי כמה שנים קודם לכן בחנות ספרים", משחזר דייסון, "ופיתחתי הרגל בלתי נשלט לקטלג ספרים. כשראיתי את כותרת הספר, חשבתי שהוא שייך למדור ספרי הפשע, אבל כששלפתי אותו, ראיתי שהכותרת המלאה שלו היא: 'מחקר של כסף מודרני, עבדות חוב וכלכלה משמידה'. עמדתי שם במעבר בין מדפי הספרים וקראתי את הפרק הראשון. פשוט לא יכולתי להניח את הספר. כך החל מחקר בן חמש שנים אל נבכי השיטה המוניטרית הקיימת".

בשנת 2010 הקים דייסון את "כסף חיובי" ("Positive Money"), עמותה שלא למטרות רווח שמטרתה להפיץ את הידע שנצבר אצלו ואצל עמיתיו על השיטה הפיננסית־מוניטרית, ליידע את מקבלי ההחלטות, להשפיע ברמה הממשלתית ולהציע פתרונות. מאז, הארגון, שהוא הדובר הבולט שלו, הפיק סרט תעודה בשם "97% Owned", שעורר סערה בבריטניה והפך ללהיט בקרב אקטיביסטים וכלכלנים צעירים ברחבי העולם. העמותה גם פרסמה ספר בשם "מהיכן מגיע כסף?", שזכה להצלחה גדולה.

"הקמנו את 'כסף חיובי' פשוט משום שהיה לנו ברור שהעיתונות, הפוליטיקאים ורובם המוחלט של הכלכלנים אינם מבינים כלל מה מתרחש מתחת לאפם. ניסחנו שלוש שאלות מפתח שכל אדם בעולם היום צריך לשאול את עצמו: מי יוצר כסף? כמה כסף נוצר בתהליך? ולאן הולך כל הכסף הזה שנוצר?

"כשאתה מתבונן בשטרות ובמטבעות שאתה מחזיק, אתה רואה שבדרך כלל כתוב עליהם שהם הודפסו על ידי הבנק המרכזי של אותה מדינה. אצלנו זה הבנק של אנגליה, אצלכם זה בנק ישראל. אבל כיום רק 3% מכמות הכסף בבריטניה הם במטבעות ושטרות והשאר הם רשומות מחשב. אז מי יוצר את כל שאר הכסף, כלומר את רובו המוחלט? התשובה בקצרה: הבנקים. זהו כסף שנוצר במחשבים בלחיצת כפתור משומקום. הוא פשוט מופיע במערכת לפי צורך של בנק נתון".

אף שזה נשמע הזוי, שחברות פרטיות המחזיקות באג'נדת רווח קיבלו רישיון ליצור כסף יש מאין, דייסון אינו היחיד שטוען זאת. מרטין וולף, מי שעומד בראש הוועדה לבנקאות עצמאית ונחשב לאחד העיתונאים הכלכליים המשפיעים בעולם, הגדיר זאת כך בטור מ־2011: "המהות של השיטה המוניטרית הנוכחית היא יצירת כסף מכלום על ידי בנקים פרטיים, שמלווים אותו באופן נמהר וטיפשי".

הבנק המרכזי של אנגליה מאשר באופן גלוי את מה שדייסון ועמיתיו מפיצים. "סקטור יצירת הכסף באנגליה מורכב מבנקים פרטיים וכולל גם את הבנק של אנגליה", נכתב בפרסומים שונים של הבנק הבריטי. "כשבנקים יוצרים הלוואות, הם למעשה יוצרים הפקדות עבור נוטלי ההלוואה". פול טאקר, סגן נשיא הבנק המרכזי של אנגליה, הסביר זאת כך: "בנקים יוצרים הלוואות פשוט על ידי העלאת היתרה בחשבונו של הלקוח. כלומר בנקים יוצרים כסף בעזרת הענקת אשראי". מסמך של הבונדסבנק הגרמני (הבנק המרכזי של גרמניה) מ־2009 מגלה את אותו תהליך. "במערכת האירופית כסף נוצר בעיקר על ידי קרדיט בנקאי. הבנקים המסחריים יכולים ליצור כסף בעצמם".

"פחות מ־1% מהאוכלוסייה בעולם מבין ומודע לתהליך הזה", מסביר דייסון ומוסיף כי "כשאתה בודק כמה נציגים בבתי הנבחרים באנגליה מבינים ויודעים - אתה מגלה שהשיעור נמוך עוד יותר".

מדוע בעצם חשוב שנדע?

"אצטט לך מה שאמר לאחרונה פרופ' צ'רלס גודהארט מבית הספר לכלכלה של לונדון, הסמכות העליונה של בנקים מרכזיים זה 40 שנה: 'בזמנים שבהם אנו מתמודדים עם אתגרים מסיביים של רגולציה ורפורמה פיננסית, חייבים להבין את האופן שבו המערכת המוניטרית עובדת, כדי להגיע לתובנות אלטרנטיביות מוצלחות יותר'. חשוב לי להדגיש שהשיטה הזאת עובדת כמעט בכל העולם כיום. זו לא תיאוריית קונספירציה, זה פשוט האופן שבו דברים עובדים, ואנחנו חייבים להבין את היתרונות והחסרונות הגדולים של השיטה כדי לשנות אותה".

2. לאן זורם הכסף?

אז אם בנקים פרטיים הם אלה שיוצרים את רוב הכסף בכלכלה נתונה, הרי שיש להם כוח בלתי ישוער על האופן שבו אותה כלכלה תתנהג. עשרות מחקרים כלכליים הגיעו למסקנה חד־משמעית: ככל שיותר כסף זורם לסקטור מסוים, כך הפעילות הכלכלית של אותו סקטור גוברת, לפחות בתנאים שפירים. ואם בנקים הם אלו שאמונים על הזרמת הון לסקטורים של הכלכלה, הרי יש להם היכולת להפיח חיים או לשתק אלמנטים בכלכלה. כדי לבדוק למי מלווים בנקים, צריך להבין את סדר העדיפויות שלהם ואת התמריצים שהם מחלקים לעובדים במחלקות האשראי.

"אם אתה עובד במחלקת האשראי של בנק, עומדות בפניך שתי אפשרויות: להלוות או לא להלוות", מסביר הכלכלן ג'וש ראיין קולינס מהמכון הבריטי לכלכלה חדשה, עמיתו של דייסון ומחבר הספר "מהיכן כסף מגיע". "כשעובדים בבנק יוצרים הלוואה, הם יודעים שהם זכאים לעמלה, לבונוס, שהם שומרים על מקום עבודתם ואפילו יכולים לזכות לקידום. כשהם לא מלווים, אין אף אחד מהתמריצים והם אף עלולים לאבד את מקום עבודתם אם הבנק לא מייצר רווחים. לכן די ברור שלבנק ולעובדיו יש תמריץ עצום להלוות. כשנכנס לקוח ומבקש אשראי לרכישת בית שהוא לא יכול להרשות לעצמו, התמריצים האלה גוברים על שיקול הדעת והלוואות כאלה מאושרות בקלות. העובד בבנק לא שואל את עצמו כיצד יצירת הכסף הזו תשפיע על הכלכלה. הוא מעוניין בבונוס שלו משום שכך השיטה עובדת".

את הנקודה חידד פול מור, בכיר לשעבר ב־HBOS, אחד הבנקים הגדולים של סקוטלנד, שפוטר לאחר שיצא בגלוי כנגד השיטה. "זאת מערכת שמנתבת את כל הכסף בשוק שהבנקים יוצרים על ידי יצירת כסף וריבית, בחזרה לכיסם של הבנקים בצורת פירמידת בונוסים שאף אחד לא יכול לסרב לה", הסביר לאחרונה מור בראיון ל"גרדיאן". "הייתי בכיר בבנק ורק חברי הנהלת הבנק היו מעליי. ואף שהרווחתי סכומים שערורייתיים, אנשי חבר המנהלים הרוויחו לפחות פי ארבעה ממני, בעוד שמנכ"ל הבנק הרוויח פי 14 ממני ופי 280 מהעובד הממוצע בחברה. אין אף אחד בעולם ששווה מבחינת עבודה פי 280 מהעובד הממוצע. האם המנכ"ל עבד פי 280 קשה יותר מעמיתיו? ממש לא".

"מה שמור מתאר בבנק הוא פירמידת שכר בלתי מתקבלת על הדעת, שיוצרת את חלק הארי של אותו 1% שמחזיק כיום ברוב ההון בעולם", אומר קולינס. "צריך להבין שהשיטה הזו שבה בנקים מייצרים כסף משומקום, ומשיתים עליו מחיר בצורת ריבית, מנתבת חלקים עצומים מהכסף בשוק חזרה אל כיסם של הבנקים ושל המשקיעים. ברגע שאתה לוקח הלוואה של 100 ליש"ט ומשלם עליה 10 ליש"ט כריבית, אתה בעצם צריך להשיג ממישהו אחר בשוק את אותם עשרה ליש"ט. כלומר - יש תחרות אכזרית על השליטה בכסף. בכל פעם שאני מחזיר ריבית, מישהו אחר נאלץ לשלם את המחיר.

"על כל מטבע או שטר בארנק שלך או בחשבון הבנק, מישהו משלם ריבית. למעשה, על כל מטבע או שטר - מאות אנשים משלמים ריבית. המשמעות היא שבסופו של מעגל יצירת הכסף, כשההלוואה מוחזרת, הבנק מתעשר מעט יותר, ואני ואתה הופכים לעניים מעט יותר. וכשאתה מתרגם את זה למאות אלפי הלוואות, זה תהליך דמוי משאבה שמוצץ את הכסף מהשוק בחזרה לכיסיהם של מעטים, שמחזיקים למעשה במונופול ליצירת כסף ולא מייצרים שום ערך אמיתי לשוק במונחים של כלכלה יצרנית".

מה שקולינס ומור מתארים מסביר את התופעה שבה כולנו נתקלנו בעשור וחצי האחרונים - הקלות הבלתי נסבלת של קבלת הלוואה. אם לפני שניים־שלושה עשורים תהליך קבלת ההלוואה היה תהליך שקול, שדרש ערבויות והוכחת חוסן, הרי שכיום הוא קל כלחיצת כפתור באינטרנט ונטול כמעט לחלוטין רגולציה. זה גם, כמובן, מסביר את הסיבה שבגינה משטרים בעולם מעדיפים לחלץ בנקים מאשר את הציבור. אם בנקים הם מכונות הייצור המסיביות של כסף בכלכלה נתונה, הרי ששיתוק שלהם יוביל לשיתוק של הכלכלה כולה, ולכן מכתיבי מדיניות מעוניינים לעורר את הכלכלה על ידי הזרמת מאות מיליארדים אל הבנקים, שבתורם יכפילו עשרות מונים את הסכומים האלה ויזרימו אותם בחזרה אל הכלכלה.

אבל כמובן שמדובר בשיטה מלאת חורים. כך, למשל, האם הבנקים אכן מזרימים את הכסף שהם יוצרים על ידי מתן אשראי למקומות הנכונים בכלכלה? אלה שיוצרים פריון, מקומות עבודה, ייצור, שירותים וצמיחה אמיתית וחסונה? או שהם מעדיפים לנתב את הכסף למקומות ההפוכים, היכן שיש רווח קל כמו נדל"ן? ויותר מכך, השאלה המהותית היא זו: אם מנוע הצמיחה בכלכלה הניאו־ליברלית מבוסס על יצירת כסף, שבתורה מבוססת על יצירת חוב על ידי אשראי, האם לא הכלכלה כולה כיום היא כלכלת חוב? ואם כך, למעשה כדי לצמוח עומדת בפני כלכלת חוב אפשרות אחת - להגדיל את החוב.

וזה בדיוק מה שאנו רואים מתרחש כיום בכל העולם. החוב של משקי הבית גדל, החוב הממשלתי גדל, הגירעונות גדלים, החוב המסחרי, חוב המשכנתאות וחובות של חברות פרטיות. לכל מקום שאליו נפנה יש חוב, למעט מקום אחד - אותו 1%, שנהנה מההחזרים על החובות העצומים האלה שזורמים לכיסיו, ומגדיל בהדרגה ובעקשות את הפערים בהכנסות בינו לבין שאר הציבור, תוך מחיקת הונו של מעמד הביניים.

"התהליך הזה הוא תהליך מרוקן שמפורר את יסודות הכלכלה", מסביר דייסון. "תהליך יצירת כסף פרטי על ידי הבנקים נותב פשוט למקומות הלא נכונים בשל שיקולי רווח. מי שטוען, למשל, שמחירי הדיור זינקו בעשורים האחרונים בשל מחסור בקרקעות או ביחידות דיור או בשל גלי הגירה - פשוט לא מבין את התהליך. למעשה, בבריטניה מאז 1991, האוכלוסייה צמחה רק ב־8% בעוד שכמות יחידות הדיור גדלה ב־16%, כלומר ההיצע אמור להיות גדול מהביקוש, ולכן מחירי בתים היו צריכים לרדת. אבל מה שהתרחש במקביל הוא הזרמה מסיבית של כסף שנוצר על ידי הבנקים אל סקטור הנדל"ן. כשאתה בודק את גרף עליית מחירי הנדל"ן ביחס לגרף יצירת כמות הכסף בשוק על ידי בנקים, אתה מגלה התאמה מדויקת. ככל שהוזרם יותר כסף לשוק הנדל"ן בצורת אשראי, כך צמחו גם המחירים. והגרף הזה מתנהג באופן זהה כמעט בכל העולם, בכל מדינה".

3. מי מרוויח מזה?

גם בישראל התמונה דומה. עיקר החובות של משקי הבית מקורו בשוק המשכנתאות - 232 מיליארד שקל באפריל 2012. בגלל האשראי הקל שסיפקו בנקים לשוק הנדל"ן, נרשמו בו עליות המחירים התלולות ביותר מאז 2008. בשלוש השנים האחרונות היקף האשראי לדיור גדל ביותר מ־70 מיליארד שקל, וממשיך לגדול בכמה מיליארדי שקלים בכל חודש. אם בתחילת שנת 2000 משקלן של המשכנתאות מסך החובות של משקי הבית עמד על 50%, כיום הוא כבר עומד על 63%.

"צריך גם לזכור שכל הכסף הזה שמוזרם לשוק על ידי בנקים לסקטור מסוים, בא על חשבון סקטורים אחרים. בבריטניה של שנות השישים רוב הכסף הבנקאי הזה הוזרם לעסקים קטנים ובינוניים, שהם הבסיס לכל כלכלה בריאה. היום רק 8% מהכסף הזה מנותבים לעסקים קטנים ובינוניים, בעוד ש־92% ממנו מוזרמים לחברות וליזמי נדל"ן ולספקולציה. זה תהליך שיוצר מחזורים של 'בום' ו'באסט' - צמיחה וצמצום - שהם מעשי ידי אדם וניתן להימנע מהם".

מחזורי הבום והבאסט עובדים כך. בנק יוצר כסף על ידי מתן אשראי שהוא מפנה לנדל"ן. מדוע נדל"ן ולא עסקים קטנים? פשוט משום שבעת חדלות פירעון עסקית, סיכויי הבנק לקבל את אותו כסף שיצר מכלום, הם קלושים. כשמדובר בחדלות פירעון על הלוואת נדל"ן, הבנק נשאר בסוף התהליך עם הנכס המעוקל ביד. כשכמות הכסף בשוק מופנית לנדל"ן, היא גורמת למחירים לעלות. כשהמחירים עולים, בעלי הבתים מרגישים עשירים יותר ולתחושה זו מתלווה אופטימיות כלכלית.

בעקבות הלקוחות, גם הבנקים מתחילים להרגיש בטוחים ואופטימיים יותר, ולכן הם מלווים או יוצרים יותר כסף. עליות המחירים והקלות שבה ניתנות משכנתאות גורמות לאלה שאין להם בית, לרוץ ולקנות אחד לפני שלא יוכלו להרשות לעצמם כלל לרכוש נכס למגורים. רווחי הבנקים הולכים וגדלים והם ממשיכים להלוות עוד ועוד ועוד וכך המעגל של בום חוזר על עצמו.

"אבל מה שקורה במציאות הוא תהליך פחות אופטימי", מסביר דייסון. "כשאתה בודק במונחים של כוח קנייה כמה משכורות משפחה ממוצעת בבריטניה או בכל מקום בעולם צריכה כדי לשלם את המשכנתא - שלפעמים אנשים שוכחים אבל היא יכולה להגיע לפי שניים מסכום הבית - אתה מגלה את התמונה האמיתית".

דייסון מציג את הנתונים הבריטיים שדומים להפליא לנתונים הישראליים. אם בשנת 1952 נזקק הבריטי הממוצע לחמש שנות עבודה תמימות ועוד שלושה חודשים של משכורות כדי לרכוש בית, הרי היום הוא זקוק ל־11 שנים ושמונה חודשים של משכורות כדי לרכוש את אותו הבית.

"כשאנשים מנסים להבין מדוע משנות ה־60 כבר אי אפשר לחיות ממפרנס אחד, אני מפנה אותם לנתונים האלה. התהליך הזה שהתרחש בכל העולם הוא תוצאה של הזרמת כסף ויצירת חוב עצום על משקי הבית, שגרם לאינפלציה במחירי הדיור ומחייב כיום את שני בני הזוג במשפחות לצאת ולעבוד. וכיום זה כבר די ברור שהגענו למצב שבו גם אם שני בני זוג עובדים הם לא מצליחים לפרנס את משק הבית.

אלה הסיבות האמיתיות שבגינן אנשים יוצאים לרחובות. מה שהם לא מבינים זה שכל הפגיעה והכרסום הבלתי פוסק באיכות החיים שלהם נובע מהשיטה המוניטרית שבה כסף נוצר על ידי יצירת חוב.

"אם אנחנו רוצים יותר כסף בשוק - ואנחנו רוצים - יהיה לנו יותר חוב. אם אנחנו רוצים פחות חוב, אז בשוק יהיה פחות כסף ופחות פעילות כלכלית. וזה בדיוק מה שקורה כשבנקים מתחילים לחשוש ומפסיקים להלוות. זה שלב הבאסט שבה אחרי הבום, ואז כל הכלכלה מתחילה להתכווץ.

"אני חושב שכאשר אנחנו מסתכלים היום על העולם, הכיוון שאליו בוחרים הבנקים לנתב את הכסף הוא ברור. אני ורבים אחרים שרואים את מגבלות השיטה, חושבים שיש לנו אחריות להחזיר את השליטה על ייצור של כמות הכסף בשוק לידי האזרחים, באופן שישרת טוב יותר את כולם, ולא רק כמה בעלי אינטרסים צרים. תאר לך שאת כל הכסף הזה היינו מפנים לענפי חינוך, רפואה, למחקר ופיתוח, ליצירת עצמאות אנרגתית, לאיכות סביבה ליצירת מקומות עבודה בתחומים שהם בעלי השפעה על איכות החיים של כל הציבור, ולא רק של העשירים. לדעתי זו חובתנו אם אנו רוצים להמשיך לחיות בשיטה כלכלית עמידה, חיונית ומתפקדת לטווח ארוך".