"הראלי בארה"ב ייעצר החודש, ויגרור ירידות של 15%"

רוברט פארקר, האסטרטג הראשי של הבנק השוויצרי קרדיט סוויס, מסביר כי בעוד שוק המניות האמריקאי כבר מתמחר הקלה כמותית בארה"ב ורכישת אג"ח של ספרד ואיטליה ע"י הבנק האירופי, המשקיעים מתעלמים דווקא מהסכנה של הידרדרות במזה"ת. "משבר דרמטי עם איראן יגרור מיתון עולמי"

רוברט פארקר, האסטרטג הראשי וחבר ועדת ההשקעות של הבנק השוויצרי קרדיט סוויס, מוטרד מהרבה דברים בתקופה האחרונה, אבל שני תרחישים ספציפיים מדירים שינה מעיניו. "הכי מפחיד אותי לקום בבוקר ולגלות שנשיא הבנק האירופי (ECB) מריו דראגי מכריז שיפסיק לתמוך בספרד ואיטליה, או שחלה הידרדרות דרמטית במזרח התיכון, בעיקר סביב ישראל והנושא האיראני", הוא מסביר בראיון בלעדי ל"כלכליסט".

"כל הדברים האחרים שמככבים בכותרות בחודשים האחרונים - כמו הצוק הפיסקאלי בארה"ב (הקלות המס שצפויות לפוג בסוף השנה - ע"צ), המשך ההאטה בסין ואפילו הנושא היווני - הם בעיות מתמשכות שמתבשלות על אש נמוכה כבר הרבה זמן. שני התרחישים הללו - אם חס וחלילה יקרו במציאות - יכניסו את הכלכלה העולמית להלם. אם דראגי יקבל את המלצתו של הבונדסבנק הגרמני (הבנק הגרמני מתנגד לרכישת אג"ח ממשלתיות - ע"צ) - איטליה תהיה בבעיה קשה, אבל ספרד תתמוטט. שוק הנדל"ן שם עדיין נופל, מחוזות שלמים על סף חדלות פירעון והבנקים לא עומדים על הרגליים בלי עזרה חיצונית.

"כמו כן, אם הסיטואציה במזרח התיכון תידרדר בדרמטיות ואיראן תנקוט גישה אגרסיבית, מחיר הנפט עלול לזנק בתוך זמן קצר לרמה של 150–170 דולר לחבית. שוק המניות יגיב בחריפות והכלכלה העולמית תיכנס למיתון ארוך, והיא רק מתאוששת בקושי מהמשבר הנוכחי".

"מלכודת החוב של היורו"

החשש המרכזי שהביע פארקר בראיון הקודם שנתן ל"כלכליסט" בתחילת השנה, היה גלישה של משבר החובות למערכת הבנקאית — חשש שהתממש בשנה האחרונה. "פחדתי שהסיכון הריבוני יהפוך להיות סיכון בנקאי, וזה אכן התממש", מסביר פארקר. לדבריו, גוש היורו סובל מהרבה בעיות, אבל הסוגיה העיקרית היא שהגוש לא מתנהל כפי שהיה אמור לעבוד לפי התכנון בכל הנוגע למערכת הבנקאית.

"ההלוואות ההדדיות (Cross border loans) בין הבנקים בגוש היורו פסקו לחלוטין, והמשמעות היא שזרימת הון בין המדינות החברות בגוש נעצרה. הבעיה השנייה, שנגזרת מהבעיה הראשונה, היא חולשה מהותית של הבנקים בספרד, פורטוגל ואיטליה. פעילותם נפגעת, כשברקע תהליכי הורדת מינוף ותפעול מאזן שמרני תוך שמירה על רמות נזילות הולמות. בגלל הסיבות האלה המשקיעים מביעים בהם חוסר אמון. הבנקים אינם מסוגלים לגייס הון בשווקים, ונאלצים ללוות מהבנק המרכזי. המשמעות היא ירידה דרמטית בהיקף האשראי שהם מעניקים ללקוחותיהם — מהלך שמייצר מחנק אשראי קשה שמחמיר את המיתון שכבר קיים במדינות הללו.

"זה מעגל קסמים רע, שגורם לירידה בהשקעה הזרה לא רק במדינות החלשות אלא גם בגרמניה. המשקיעים חוששים לגורלו של גוש היורו, ולא ירצו להשקיע באג"ח של המדינות הבעייתיות. כיום, מי שמחזיקים באג"ח ספרדיות הם בעיקר משקיעים ספרדים, ובאג"ח איטלקיות בעיקר משקיעים איטלקים וכו'. זה מצב אבסורדי וחסר תקדים בגוש היורו".

פארקר לוקח את ההסבר שלו צעד אחד קדימה, לתהליך שהוא מכנה מלכודת החוב: "הממשלות נאלצות לקצץ בהוצאות בשביל שלא להנפיק עוד אג"ח למימון פעילותן. הן מנסות למזער את הגירעון התקציבי, אבל כתוצאה מהירידה בהיקף פעילותן המיתון מחמיר, ההכנסות ממסים יורדות, וראו זה פלא — הגירעון שוב גדל. זה קרה בצורה ברורה בספרד ובמיוחד ביוון, שם התכווצה הכלכלה מאז 2009 בשיעור מצטבר של 20%. הורדת ההוצאות הציבוריות, זה בסדר, כל עוד זה לא מלווה בירידה בהכנסות ממסים. זו מלכודת קשה מאוד, כי כל כלכלן מתחיל יודע עד כמה קשה להימנע מכך.

"באופן מוזר, במהלך 2012, כל שוקי המניות דווקא רשמו מגמה חיובית, לכאורה ללא קשר למציאות הכלכלית. מדד דאקס זינק ב־22% מתחילת השנה, מדד S&P 500 עלה ב־14% ומדד MSCI העולמי עלה ב־11%."

איך אתה מסביר את העליות?

"לפעמים יש מצבים של חוסר תלות בין מה שקורה בכלכלה הריאלית, לשוק המניות. זו תנודתיות שאותה אני מכנה Stop-Start Market. שלושת החודשים הראשונים של השנה אופיינו בעליות, שהושפעו מכמה גורמים: נתוני מאקרו כלכליים חיוביים באירופה, ובעיקר בגרמניה, התנהלות אקטיבית מעודדת של ה־ECB (תוכנית ה־LTRO שבמסגרתה העמיד הבנק האירופי מסגרות אשראי של 490 מיליארד יורו לבנקים האירופיים לטווח הארוך — ע"צ) והתחושה שהמשבר ביוון בא על פתרונו. אולם ברבעון השני חלה נסיגה. משבר החובות זלג לספרד והחמיר, שוב עלו החששות שיוון תפרוש מגוש היורו והלחץ על המערכת הבנקאית באירופה גדל. בין אפריל לתחילת יוני השוק חווה תיקון שלילי. הגענו לתחילת יוני כששוק המניות זול מאוד, והחדשות הרעות כבר מתומחרות במחירי המניות, מה שהכין את הקרקע לראלי בשוק מתחילת יוני".

אולם לדברי פארקר, לא לעולם חוסן. "לדעתנו, השווקים כבר מגלמים את תוכניות ההקלה המוניטרית בארה"ב (QE3) ואת מעורבותו החיובית של הבנק המרכזי האירופי ברכישת אג"ח איטלקיות וספרדיות. הראלי של יוני־אוגוסט צפוי להסתיים בטווח הקצר".

"הסיכון לא מתומחר"

בסוף יולי הכריז דראגי כי יעשה כל מה שנדרש כדי להציל את גוש היורו אולם צריך להבין שבפועל, מאז ינואר 2007 תפח פי 2.5 היקף הנכסים במאזן של ה־ECB - פחות מהפדרל ריזרב, שנכסיו גדלו פי 3.5. ההצהרה ביולי הרגיעה את המשקיעים והורידה את תשואות אג"ח לשנתיים של ממשלת ספרד ל־3.1% לעומת 6.6% ב־24 ביולי.

התוכנית עליה דראגי מדבר גם בימים אלה כוללת רכישת אג"ח של המדינות שנזקקו לסיוע של קרן החילוץ האירופית (ESF), כאשר כתנאי מקדים לרכישה הן יצטרכו להתחייב לסדרה של הגבלות. אולם הבונדסבנק הגרמני, שנחשב בעל ההשפעה הגדולה ביותר מקרב חברי הבנק המרכזי האירופי, מתנגד לתוכנית הזו, שכן לטענתו, מדובר בעצם במתן מימון ממשלתי מלא מצד הבנק המרכזי למדינות הללו - דבר המנוגד לחוקה הגרמנית ונידון כעת בבית המשפט במדינה.

"מדובר בתהליך פרוצדורלי ארוך שייקח לא מעט זמן, כי המימון יגיע מקרן ה־ESF, שאליה יוזרמו הכספים מה־ECB. את אורכו של התהליך השווקים עדיין לא מתמחרים. תרחיש נוסף שאינו מתומחר הוא הסכנה הגיאו־פוליטית מול איראן. כדי להמחיש את ההשפעה שצפויה להיות למשבר בגזרה האיראנית, נותן פארקר כדוגמה את מחירו של נפט מסוג ברנט, שעומד על כ־114 דולר לחבית. "מדובר בפרמיית סיכון של לפחות 15–10 דולר לחבית, בעיקר בגלל שהסנקציות שהופעלו על איראן הוכחו כחיוביות. בתחילת אוגוסט נחתכה תפוקת הנפט היומית של איראן ל־2.7 מיליון חביות ביום — רמתה הנמוכה ביותר מאז 1990 וירידה של כמחצית לעומת קצב הייצור הממוצע בשנים האחרונות.

"העלייה במחיר הנפט מתמחרת את המשבר במזרח התיכון, כולל את הזוועות בסוריה ואת המלחמה השקטה בין קטאר וסעודיה ללבנון, שקראו לאזרחיהן לצאת משם מיידית. בניגוד לשוק האנרגיה, שוק המניות משום מה עדיין מתעלם מהסכנות הגיאו־פוליטיות הללו".

בגלל כל הסיבות הללו, פארקר מעריך ששוקי המניות נמצאים לקראת תיקון שלילי של 15%–10% בסוף ספטמבר תחילת אוקטובר. "לקראת סוף השנה נחווה ראלי של סוף שנה, אולם המצב עלול להתהפך שוב בתחילת 2013 כתוצאה מהבחירות בארצות הברית (שיתקימו ב־6 בנובמבר - ע"צ), ולנוכח הצוק הפיסקאלי (ביטול הטבות המס - ע"צ), שבמקומו ככל הנראה יבוצע קיצוץ בתקציב - בסכום שבין 700 מיליארד דולר לטריליון דולר כ־3%–5% מהכלכלה האמריקאית. למעשה, ביטול הטבות המס תלוי בעיקר בתוצאות הבחירות: אם ייבחר המועמד הרפובליקני מיט רומני, הוא צפוי להתנגד להעלאת מס ויעדיף קיצוצים תקציביים בטווח הארוך. אם ייבחר ברק אובמה, כנראה שהדמוקרטים יעדיפו לשלב בין השניים, או לכל הפחות להאריך את תוקף ההטבות".

"הבעיה הגדולה תתרחש אם אובמה ייבחר, אבל בקונגרס יהיה רוב רפובליקני שיקשה על קובעי המדיניות להגיע להסכמות. זה עלול להוביל לחוסר החלטה מתמשך והשוק יגיב בתיקון חד. חוסר הוודאות הזה יחייב את הפד לגמישות תקציבית במאזניו, שכפי הנראה ימשיכו להיות נפוחים. אם תשאלי אותי איפה אני חושב יהיה שוק המניות בעוד שנה, אגיד לך - בערך איפה שהוא עכשיו, ועד אז השוק יסבול מתופעת ה־stop start כפי שתיארתי אותה לעיל".

מה לגבי שוק איגרות החוב?

"לגבי השוק בארה"ב, הנחת העבודה שלנו היא שהלחצים האינפלציוניים יהיו מינימליים, לנוכח הירידה ברמות הביקוש העולמי, ולמרות העלייה במחירי המזון. אנחנו מעריכים שתשואות האג"ח ל־10 שנים של ארה"ב ינועו סביב 1.8%–2% בסוף 2012. לגבי אירופה, בהנחה שתוכניות הסיוע של ה־ECB וה־ESF יצליחו כמתוכנן, אני צופה ירידה בתשואות על האג"ח הקצרות של ספרד ואיטליה לרמות של 2% ו־3% בהתאמה. בהנחה שתוכניות הסיוע לא יצליחו, תשואות האג"ח הארוכות ייקבעו כפונקציה של כוחות ההיצע והביקוש בשווקים".

מהן אפשרויות ההשקעה בסביבת ריבית אפסית וצמיחה עולמית נמוכה?

"חשוב להדגיש שאנחנו לא שליליים לגמרי על הכלכלה העולמית. בהשוואה ל־2012, אנחנו צופים התאוששות קלה בשווקים המתעוררים ב־2013. ברזיל תצמח בשיעור של כ־4% החל מהרבעון הרביעי של 2012 וסין בשיעור של כ־8%. ארה"ב צפויה לרשום צמיחה מתונה של 1.5%–2%, ולכן יש סיכוי לסבב נוסף של הקלה כמותית, לאורך זמן, כמו גם הצהרה על השארת הריבית על כנה גם מעבר ל־2014. בספרד ואיטליה יימשך המיתון לפחות עד אמצע או סוף 2013. יוון צפויה לבקש ארכה של שנה ביישום תוכנית החילוץ שלה, וייתכן מאוד שבסוף תיאלץ לעזוב את גוש היורו, מהלך שכבר תומחר בשווקים.

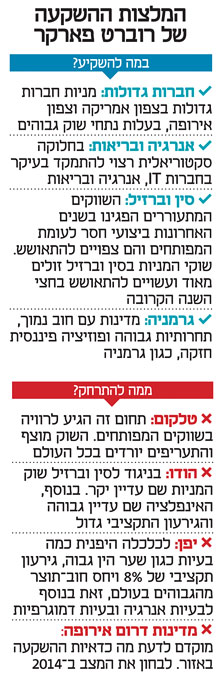

"בתחום המניות נמליץ להשקיע על מניות של חברות ענק בצפון אמריקה וצפון אירופה, בעלות נתח שוק גבוה, שולי רווח גבוהים שאינם מאוימים על ידי הכלכלה העולמית, ונושאות תשואת דיבידנד גבוהה. מבחינת חלוקה סקטוריאלית, נמליץ על תחומי הבריאות, ה־IT והאנרגיה. בשווקים המתעוררים אנחנו סבורים שמכיוון שבשנתיים האחרונות הם הפגינו ביצועי חסר אל מול השווקים המפותחים, אנחנו חושבים ששוקי המניות בסין ובברזיל זולים מאוד והם עשויים להתאושש בששת החודשים הקרובים. בגרמניה אשמח להשקיע. ובאופן כללי, אנחנו אוהבים להשקיע בחברות ומדינות בעלות חוב נמוך, פוזיציה פיננסית חזקה ותחרותיות גבוהה. גרמניה וחברות גרמניות עונות על ההגדרות הללו".

"הטלקום הגיע לרוויה"

איפה לא תמליץ להשקיע ומדוע?

"לא נמליץ על תחום התשתיות ומוצרי צריכה בסיסיים שהם יקרים מדי לטעמנו. לא נמליץ על תחום הטלקום, בעיקר בגלל שבשווקים המפותחים הם הגיעו לרוויה, השוק כבר מוצף והתעריפים יורדים בכל העולם ושולי הרווח בתחום יורדים. על הודו לא נמליץ כי שוק המניות שם עדיין יקר. מבחינה מאקרו־כלכלית, יש שם עדיין אינפלציה גבוהה, גירעון תקציבי גדול וגירעון בחשבון השוטף.

"גם ביפן לא נשקיע בגלל הין החזק לנוכח שער המטבעות באסיה. בנוסף, יש שם בעיית אנרגיה קשה לנוכח הפגיעה בתחנות הכוח, ויש להם גירעון תקציבי של מעל 8% ויחס של חוב לתמ"ג מהגבוהים בעולם, של כ־230%. בנוסף, הבעיה הדמוגרפית שם מאוד מטרידה במיוחד לנוכח כוח הקנייה החלש של הצרכנים. אין שם גורם חיובי אחד שיגרום לי להשקיע שם. גם לטורקיה לא אתקרב, כי היא כמו רכבת הרים. יש לה בעיה קשה של גירעון בחשבון השוטף. לגבי מדינות דרום אירופה, עדיין מוקדם מדי להשקיע שם, בואי נדבר על זה שוב ב־2014".

יש סיבות לאופטימיות?

"יש שתי סיבות גדולות. הראשונה היא שעוד שבוע, 'חוגגים' ארבע שנים המציינות את הקריסה הפיננסית הגדולה בהיסטוריה של ליהמן ברדרס. זה יום עצוב, אבל אם היית שואלת אותי את השאלה הזו לפני שנה, הייתי אומר לך בסבירות גבוהה יותר שיש סיכוי שבנק אירופי ייפול. כיום הסבירות קרובה לאפס כי ה־ECB לא ייתן לבנקים הגדולים בגוש ליפול. הסיבה הנוספת היא שיוון כבר לא מעניינת אף אחד, הסקטור הפרטי כבר תמחר את ההפסדים על יציאתה מגוש היורו, ומחק בספרים את ההשקעות עליה. לפני שנה כולם דיברו על ארמגדון כלכלי אם היא תעזוב את הגוש, והיום כולם אדישים, סכנת הזליגה מיציאתה מהגוש כבר לא קיימת. הבעיה היא רק של יוון עצמה".

רוברט פארקר (60)

מצב משפחתי: נשוי + 4

תפקיד: אסטרטג ראשי וחבר ועדת ההשקעות בקרדיט סוויס

ותק בתפקיד: 30 שנה

השכלה: תואר ראשון ושני בכלכלה מאוניברסיטת קיימבריג'