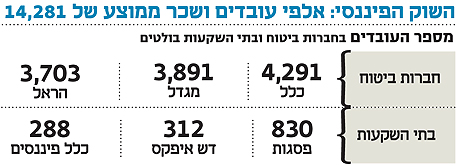

בתי ההשקעות נערכים להאטה: "זו לא שנה לבונוסים"

בתי ההשקעות וחברות הביטוח בישראל מבינים שעם החרפת המצב בשווקים, הם יהיו הראשונים להיפגע, וההתייעלות לא תסתכם בקיצוץ בכיבוד. מנהל בית השקעות: "הבכירים ייפגעו. לא יעזור לפטר מזכירות"

עוד לפני שהמשק נכנס להאטה ואפילו למיתון, הראשונים להיפגע מסימנים של משבר כלכלי הם הגופים הפיננסיים - בתי ההשקעות וחברות הביטוח - שמרגישים באופן מיידי את הירידות החדות בבורסה.

הסיבה לכך פשוטה: הגופים הפיננסיים ממקדים את פעילותם בניהול השקעות של לקוחות ובניהול כספיהם עצמם (נוסטרו). דמי הניהול שהם גובים נגזרים מהיקף הנכסים המנוהל, ובתקופות של ירידות בשוק צונח בראש ובראשונה היקף הכנסותיהם. בעוד שחברות המנהלות נכסים ריאליים מגלות לעתים סימני חולשה באיחור של כמה רבעונים לאחר פרוץ משבר כלכלי, ההשפעה על בתי ההשקעות וחברות הביטוח היא מיידית.

ראשית, קרנות הנאמנות - הלחם והחמאה של בתי ההשקעות - מתמודדות עם פדיונות עתק לאחר שהציבור המבוהל ממהר למשוך את הכספים הנזילים הללו לחוף מבטחים בדמות המזומן בבנק. ההכנסות של בתי ההשקעות מאפיק זה נחתכות באופן מיידי. ההשפעה באפיקי החיסכון ארוך הטווח - קרנות הפנסיה, קופות הגמל וביטוחי המנהלים - חלשה יותר, כיוון שמדובר על פי רוב בכספים לא נזילים (שהשימוש בהם כרוך בקנס יציאה) שהציבור הרחב לא ממהר למשוך. עם זאת, גם באפיקים אלה היקף הנכסים מידלדל בעקבות הירידה בשווי התיק המנוהל, וכנגזרת גם דמי הניהול הנגבים. בגזרת ביטוחי המנהלים המצב אף חמור יותר כיוון שבחלק הארי של הביטוחים הללו (פוליסות שהונפקו בשנים 1992–2003) דמי הניהול הם נגזרת של התשואה שמשיג התיק, בעוד שכאשר נוצרים הפסדי השקעות חברות הביטוח לא יכולות לגבות דמי ניהול. אם לא די בכך, פיטורים בחברות הריאליות גורמים, כמובן, לאובדן של הכנסות לחברות הביטוח בעקבות ביטול פוליסות והפסקת הפקדת כספים לחיסכון.

בלי כיבודים, משכורת 13 ואירועים

במקביל, כאמור, מנהלים בתי ההשקעות וחברות הביטוח תיקי נוסטרו, חלקם סולידיים יותר וחלקם פחות. גופים שמחזיקים בתיק נוסטרו פעיל נפגעים, כמובן, יותר בתקופות של ירידות ולהפך. גופים שמחזיקים גם בפעילות חיתום ובנקאות להשקעות נפגעים עוד יותר על רקע קיפאון שוק הגיוסים בתקופות של משבר. גם פעילות הביטוח הכללי של חברות הביטוח (ביטוחי רכב, רכוש ודירות) נפגעת כתוצאה מהרעה במצב הריאלי במשק, בין השאר כתוצאה מהתגברות גניבות רכב שאופיינית לתקופות מיתון.

כך נוצר מצב, שאותם גופים שהציגו בשנות הגאות רווחי עתק של עשרות ומאות מיליוני שקלים ובעליהם ומנהליהם משכו בעקבות כך דיבידנדים, משכורות ובונוסים שמנים כתוצאה מגיוסי כספים אדירים, דמי ניהול מופלגים ורווחי השקעות, מתמודדים בבת אחת עם ירידה חדה וכואבת בהכנסות.

בית ההשקעות תמיר פישמן כבר נפרד לפני כשבוע מכמה עובדים, ונוכח הנתונים האלה, ורגע לפני פרסום הדו"חות הכספיים לרבעון השלישי של השנה, שצפויים להיות הגרועים מתחילת השנה, נדמה כי צעדי התייעלות של שאר חברות הביטוח ובתי ההשקעות הם הכרח המציאות.

"אנחנו משתדלים מאוד שלא לפטר ולנסות לחתוך בכל הדברים האחרים", סיפר בכיר באחת מחברות הביטוח הגדולות במשק. "אנחנו, למשל, נודיע לעובדים שהשנה לא תהיה משכורת 13 כמו שיש בדרך כלל, ובאופן כללי חותכים בהוצאות שאפשר לוותר עליהן. כל הנושא של אירועי חברה, כיבוד, דברים כאלה. אנחנו ממש משתדלים לא להגיע למצב של פיטורים, אבל ברור שיש הקפאה של תקנים חדשים ובאופן טבעי יש עזיבות מדי פעם, כך שמצבת העובדים קטנה בפועל".

בכיר אחר בחברת ביטוח אמר שעוד קשה לו לחזות אילו צעדים מרחיקי לכת יידרשו כדי להתמודד עם ההפסדים: "פיטורים זה תמיד מוצא אחרון. מעבר לזה הכל כל כך נזיל בשוק הזה. ברבעון השני בשנה שעברה כל חברות הביטוח הפסידו כסף, ועד שכינסנו ישיבת הנהלה כדי להחליט מה עושים, כבר הגיע רבעון שלישי מצוין. כל העסק הזה של הפיננסים הוא הפכפך, ובכל מקרה אנחנו חושבים לטווח ארוך. מעבר לזה אני גם לא חש בהיסטריה מצד הלקוחות, בטח לא כזו שאפיינה את 2008. הלקוחות מבינים שמי שרץ ופדה את החסכונות ב־2008 הפסיד כסף. הציבור התבגר וגם התקשורת יותר רגועה. בתור גוף שמסתכל לטווח ארוך ורוצה להישאר דומיננטי בשוק אנחנו לא יורים קפצונים". עם זאת הודה הבכיר, שהמצב בחברות ביטוח קטנות יותר ובפרט בחברות ביטוח שעוסקות רק בביטוח כללי (ללא מרכיב של חיסכון פנסיוני שהוא יציב יחסית), מורכב יותר. הפיקוח על הביטוח ללא ספק יתערב בנושא של דרישות ההון מחברות הביטוח. המפקח על הביטוח, בניגוד למפקח על הבנקים, מסתכל הרבה יותר ברמה של הצרכן. אם המפקח על הבנקים דואג בעיקר ליציבות, המפקח על הביטוח ירצה להבטיח שהכסף של הלקוחות לא ייפגע. הבכיר סיכם: "קשה לדעת מה יקרה. יש מצב שעד שהכתבה הזו תרד לדפוס שוק ההון יחזור לפרוח. אבל שברגע שהדו"חות הכספיים של הרבעון השלישי יתפרסמו, ניאלץ לקבל החלטות קשות. לתוצאות על הנייר אי אפשר שלא להתייחס".

בתי ההשקעות יהיו חייבים להתייעל

בגזרת בתי ההשקעות הדרך היחידה להתמודד עם הירידה בהכנסות היא התייעלות. השורה הראשונה בדו"ח הרווח וההפסד שבה מנכ"ל מצוי מבקש לקצץ היא זו של תקציב הפרסום והשיווק. המנהלים של בתי ההשקעות וחברות הביטוח מתעקשים שהמקור האחרון לקיצוצים מבחינתם הוא צעד של פיטורים, שעלול לעלות להם באובדן כוח אדם איכותי כשהשווקים מתאוששים. עם זאת, ההיסטוריה הקצרה מלמדת שלאחר ירידות כה חדות בשווקים גם ממהלך כזה אין מנוס.

לדברי בעלים של בית השקעות גדול, "כל המחשבות על הליכי התייעלות כבר החלו מזמן. 2011 לא תהיה שנה של בונוסים. ביחס לפיטורים, זה תלוי. יכול להיות שהגל החיובי של הימים האחרונים יימשך וכל הדיון יהפוך לעקר. בהנחה שזה לא יקרה ברור שיגיעו גם הפיטורים. עם זאת, לפני הפיטורים ננסה לקצץ בשכר".

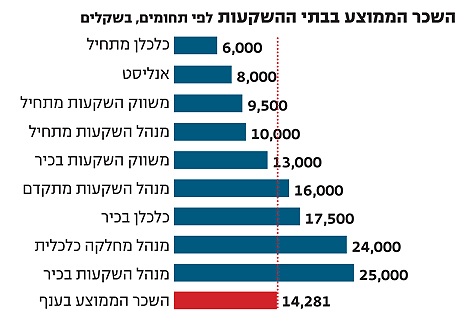

מנהל של בית השקעות אחר הסביר כי בניגוד לתפיסה הרווחת שאת הבכירים של בית ההשקעות ידאגו לשמר כדי לא לאבד כוח אדם איכותי, "מי שישלם את המחיר במקרה של פיטורים הם קודם כל הבכירים. שלושה עובדי תפעול ושתי מזכירות שאפטר לא יחסכו כלום. עלות עובד זוטר בשנה היא 80–120 אלף שקל, מה זה יתרום לפטרם? מספיק שאני מפטר עובד שלוקח משכורת של חצי מיליון בשנה, זה כמו שאני נפרד מכמה עובדים זוטרים".

ויש כאלה שפחות פסימיים

"לא רק שאני לא מתכנן פיטורים אלא גדלתי השנה ב-100 עובדים", אומר מנהל בית השקעות גדול, "עשרה תקנים שמתי השנה רק על רגולציה. אני גם צריך להרחיב את מחלקות התפעול בגלל שהעסק צומח. ברור שבגלל שההכנסות יורדות אנחנו צריכים להתייעל אבל זה לא ברמה של העובדים, אני מצליח להוריד מחירים בעיקר מול ספקים, למשל הבנקים הגדולים שמתפעלים חלק גדול מהפעילויות שלי. הם מבינים שיש כאן תהליך שלם. אנשים זה הדבר האחרון שאגע בו, בייחוד כשאני גוף שרוצה לצמוח ולגדול".