פרטנר תרכוש את סמייל תמורת 1.5 מיליארד שקל

סמייל תישאר כחברה עצמאית תחת בעלות פרטנר. שר התקשורת יתבקש לאשר את העסקה, שאותה העדיף לאסור לפני כשנה, עת נדרש אלוביץ' למכור את סמייל כחלק מעסקת בזק. אמפל תרשום תשואה של 167% על ההון העצמי בשנה

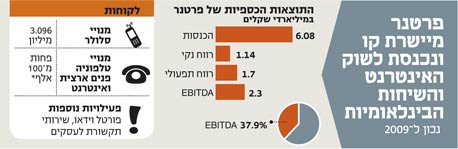

חברת פרטנר הודיעה הערב (ד') כי תרכוש את הבעלות המלאה על חברת התקשורת 012 סמייל תמורת 1.5 מיליארד שקל. בטווח הנראה לעין תמשיך סמייל להתנהל כחברה נפרדת ולמכור את שירותי התקשורת שלה תחת המותג "012 סמייל".

פרטנר תשלם 650 מיליון שקל לאמפל שבשליטת יוסי מימן, ובנוסף תיטול על עצמה את ההלוואות שהעניקו לאומי ודיסקונט לאמפל בעת רכישת סמייל בינואר, בסך כולל של כ-800 מיליון שקל. בנוסף, אמפל תהיה זכאית לקבל 42 מיליון שקל נוספים שיגיעו לסמייל מגורם נוסף. בעל השליטה באמפל, יוסי מימן, היה מעורב בשלביה הראשונים של העסקה, אולם לאחר שנסע לחו"ל לפני מספר ימים השלימה אותה סמנכ"לית הכספים של החברה, אירית אילוז.

הנהלת החברה, בראשות המנכ"לית סטלה הנדלר, עתידה להישאר בחברה, ולדברי מקורבים לעסקה, העובדה שהנדלר הצליחה לשמר את נתחי השוק של סמייל ואף להגדיל את ההכנסות והרווח בשנה האחרונה זכתה להערכה גדולה בפרטנר.

מבנה שכזה ימנע לכאורה מפרטנר לנצל את הסינרגיה שבין מוצריה לבין מוצרי סמייל, אולם סביר להניח כי הגדרת העסקה כמיזוג מלא בין החברות היתה נתקלת בהתנגדות רגולטורית עזה בעיתוי הנוכחי, ובפרטנר מעדיפים לרכוש את סמייל כעת, ולפתח את הקשרים בין החברות בעידן רגולטורי נוח יותר.

העסקה כפופה לאישור שר התקשורת, הרשות להגבלים עסקיים, וייתכן שאף תידרש פנייה לבית המשפט.

יעקב גלברד, מנכ"ל פרטנר, מסר: "הרכישה של 012 סמייל היא צעד חשוב נוסף במעבר האסטרטגי של פרטנר לקבוצת תקשורת כוללת, שתאפשר לפרטנר להתמקד בעסקי הליבה הסלולריים בעוד ש-012 סמייל תמשיך להתמקד בעסקי הליבה הנוכחיים שלה. הביצועים התפעוליים והכספיים של 012 סמייל מעידים על שיפור משמעותי. אנו משוכנעים כי עסקה זו תגדיל את התחרות בשוק לרווחת הצרכנים והינה עולה בקנה אחד עם חזון משרד התקשורת ליצור תחרות בין מספר קבוצות תקשורת חזקות".

המגעים בין החברות החלו רק בימים האחרונים, כאשר נראה כי בקבוצת אמפל הבינו כי יקשה עליהם לשמר את סמייל כחברה עצמאית מחד, ולפתח עבורה שווקי תקשורת נוספים מאידך. המגעים, שאותם הובילה מנכ"לית סמייל הנדלר ומנכ"ל פרטנר הטרי יעקב גלברד, התנהלו במהירות, כאשר ברקע, ככל הנראה, התקיימו שיחות בין סמייל ל־HOT, שהציעה מחיר דומה.

בסופו של דבר השתכנעו באמפל ובסמייל כי הנחישות של פרטנר להשלמת העסקה תוביל לתוצאה הרצויה מצד סמייל, והמגעים מול פרטנר נהפכו לאינטנסיביים יותר עד שהוכרעו אמש והובאו לאישור דירקטוריוני החברות היום. בפרטנר מאמינים כנראה כי יש בכוחם לשכנע את שר התקשורת והממונה על הגבלים עסקיים כי רכישת השליטה בסמייל אינה פוגעת בתחרות בשוק התקשורת.

יוסי מימן מסר היום: "סמייל הינה אחד מיסודות שוק התקשורת הישראלי, והיא מספקת תזרים מזומנים קבוע ומעניקה אפשרות להזדמנויות מגוונות לגידול, אך מכירתה של החברה מהווה רווח מהותי לאמפל ולבעלי מניותיה. באמצעות העסקה הצלחנו ליצור, בתוך זמן קצר יחסית, ערך משמעותי ותזרים מזומנים שיחזק את המאזן של אמפל. באמצעות רווח זה תוכל אמפל להמשיך ולהגדיל את עסקי הכימיקלים והאנרגיה שלה ולבחון הזדמנויות השקעה בשווקים אחרים, בהתאם לחזון ומטרותיה של אמפל".

לא הניסיון הראשון

לצורך רכישת סמייל תמורת 1.2 מיליארד שקל נטלה אמפל הלוואה בסכום של 800 מיליון שקל מהבנקים לאומי (640 מיליון) ודיסקונט (160 מיליון), והלוואה נוספת בסכום של 220 מיליון שקל מהראל ומנורה־מבטחים.

כ־180 מיליון שקל יצאו מכיסה של אמפל עצמה. ההלוואות שנטלה אמפל לטובת מימון עסקת סמייל מוחזרות ב־2017 וב־2012, אך הריבית עליהן משולמת כבר מינואר האחרון. הוצאות המימון הללו יסתכמו השנה בכ־60 מיליון שקל, אך מי שמשלמת את הריביות הללו היא סמייל ולא אמפל.

מכאן עולה שכל תמורת המכירה, בניכוי קרן ההלוואות, מגיעה ישירות לאמפל ומותירה בידה כ־480 מיליון שקל. בניכוי ההון העצמי שהושקע, עומד הרווח של אמפל מהעסקה כולה על 300 מיליון שקל, והתשואה להון העצמי על 167%.

זה אינו נסיונה הראשון של פרטנר לרכוש את סמייל. בפרטנר הבינו לפני כמה שנים כי החברה לא תוכל להסתמך לעד על ההכנסות מתחום הסלולר, ולאחר גיבוש אסטרטגיית התרחבות לתחומים נוספים הוחלט להקים פעילות של טלפוניה ביתית על גבי האינטרנט (VOB), אספקת קישוריות אינטרנט (ISP) ויצירת פורטל וידיאו. רכישת סמייל מסייעת לפרטנר ליהנות מההכנסות של סמייל בתחומי הטלפוניה והאינטרנט, אך לא ברור אם היא תמשיך לנסות לגייס לקוחות חדשים לפעילויות אלו שיזמה בעצמה, או שתשאף להעביר את הלקוחות לרשותה של סמייל ולסגור את פעילותה בתחום.

פרטנר הולכת על חבל דק

באוקטובר 2009 נודע כי חברת יורוקום, בשליטתו של שאול אלוביץ', מתכוונת לרכוש את גרעין השליטה (30.44%) בבזק. אחת מאחזקותיה המהותיות של יורוקום בשוק התקשורת היתה 012 סמייל, שנסחרה באותה עת בבורסה בתל אביב ובנאסד"ק, ונשלטה בידי חברת אינטרנט זהב (גם היא נסחרה באופן דואלי), שנשלטה בידי יורוקום. לסמייל פעילויות המתחרות בבזק ובבזק בינלאומי, ולפיכך נדרש אלוביץ' בידי הרשות להגבלים עסקיים ומשרד התקשורת למכור את סמייל בטרם יאושר לו לרכוש את בזק.

השמות שהועלו אז כרוכשות פוטנציאליות של סמייל היו פרטנר וחברת הכבלים HOT, לכל אחת מהן מניעים משלה: פרטנר ביקשה לקבל דריסת רגל מהותית בתחום השיחות לחו"ל שבה היא אינה מורשית לפעול עדיין, ולצרף את מאות אלפי המנויים של סמייל לשירותי קישוריות האינטרנט (ISP) והטלפוניה הפנים־ארצית אליה.

פרטנר נכנסה לתחומי הטלפוניה הביתית והאינטרנט כשנה קודם לכן, אולם הפעילות התקשתה להתרומם בקצב מהיר, והחברה ניהלה מגעים עם סמייל עוד לפני המהלך שהוביל אלוביץ' להשתלטות על בזק, אך נתקלה גם במכשלה רגולטורית מהותית בדמות סירובו של משרד התקשורת לאפשר לחברת סלולר להעניק שירותי שיחות בינלאומיות, או להחזיק באופן ישיר בחברה המספקת שירותים שכאלה - במקרה זה סמייל.

הפתרון שמצאה פרטנר בעסקה הנוכחית הוא הליכה על חבל דק: מחד, היא מתכוונת לשמר את סמייל כחברה עצמאית בבעלות מלאה של פרטנר, ומאידך היא עדיין "קרובה" אליה יותר מאשר הקרבה בין סלקום לנטויז'ן, המהוות חברות־אחיות בבעלות של אותו גורם (קבוצת אי.די.בי), ונושא זה עלול להיות מכשול באישור העסקה בידי הרגולטורים.

גם מבחינת HOT היתה רכישת סמייל יכולה להביא לכניסה חדשה לתחום השיחות הבינלאומיות, אולם החברה גם ביקשה לפרוץ לשוק קישוריות האינטרנט עם בסיס נתונים של יותר מחצי מיליון לקוחות שתקבל מסמייל. עבור HOT היתה פעילות הטלפוניה הביתית של סמייל בונוס חביב, אך כמי שנמצאת כיום במקום השני מבחינת נתח שוק בתחום זה (אחרי בזק), פעילות זו לא היתה הגורם העיקרי לרכישה.

רכישת סמייל נהייתה מהותית

עבור פרטנר, כאמור, העסקה היא אמצעי חשוב להגדלת כמות הלקוחות שלה בתחומים שאינם סלולריים. אף על פי שחברות הסלולר מתאפיינות בשיעור הרווח הגבוה בתעשייה - למעט הפעילות הקווית של בזק, המציגה ברבעונים האחרונים רווח גולמי גבוה יותר - הן חייבות למצוא תחומים אחרים להתפתחות עתידית.

תוספת של שירותי שיחות בינלאומיות, טלפוניה ביתית וכמות גדולה של לקוחות אינטרנט (לפרטנר פעילות קיימת אך מצומצמת בשני הרכיבים האחרונים) תאפשר לפרטנר בעתיד, עם התגמשות הרגולציה, להציע חבילות תקשורת המקיפות כמה שירותים, ובדומה ל־HOT היא תוכל לסבסד ולתמחר רכיבים שונים בחבילות אלו כדי ליצור תמהיל רווחי עבורה ואטרקטיבי עבור הלקוח. בטווח הקצר, פרטנר יכולה לנהל את היצע שירותיה באמצעות שתי הישויות, פרטנר עצמה וסמייל, כך שכל אחת מהן תפעל בתחום שבו נוח לה יותר לפעול.

רכישת סמייל גם תמנע מהאחרונה להיות תחרות עתידית בתחום הסלולר לפרטנר. זאת לאחר שסמייל הגישה לפני כחודש וחצי בקשה לקבלת רישיון סלולר וירטואלי, והביעה עניין ראשוני בהתמודדות במכרז התדרים שפרסם משרד התקשורת.

לאור הפחתת דמי הקישוריות הקרובה, רכישת סמייל נהפכת למהותית עוד יותר עבור פרטנר. לאחר השלמתה, אם תאושר, תוכל לאזן חלק מהירידה בהכנסותיה כתוצאה מהפחתת הקישוריות בסלולר, באמצעות הגדלת ההכנסות מתחום הטלפוניה הביתית של סמייל. למעשה, פרטנר אף תוכל לבצע את המהלכים שמהם חוששות חברות הסלולר, ולנתב חלק מתעבורת השיחות בסלולר בינה לבין חברות אחרות באמצעות התשתית הנייחת. נכון לעכשיו, לא ברור מה תוכל פרטנר לעשות במוצרי סמייל ותשתיות התקשורת שלה, וגם בחברה ימתינו להחלטת שר התקשורת בנושאים אלו.