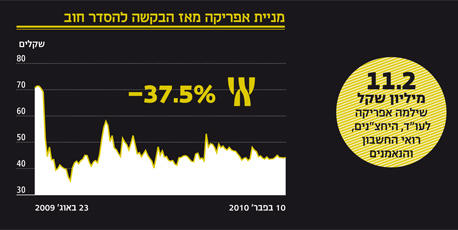

מה מסתתר בדו"ח של אפריקה? 1,025 עמודים כדי להסביר הסדר חוב אחד

דו"ח מיוחד שפירסמה חברת האחזקות של לב לבייב חושף את הפרטים הקטנים של החברה לקראת אסיפת הנושים

אפריקה ישראל פירסמה אתמול דיווח עמוס בפרטים הכולל לא פחות מ-1.025 עמודים - בהם מפורטים שלל פרטים על עסקיה של החברה לקראת אסיפת הנושים שלה. אתמול פורסם כי אפריקה הפרה לא פחות מ-38 חוזי חכירה ברוסיה. היום נחשפים פרטים נוספים.

בפעם הראשונה זה חצי שנה מפרסמת אפריקה ישראל את דו"ח תזרים המזומנים החזוי שלה (סולו, כלומר בנטרול המזומנים של החברות־הבנות) לשנים 2010 ו־2011.

את 2010 צפויה אפריקה ישראל לסיים עם עודף של 49 מיליון שקל בתזרים, ואילו את 2011 היא תסיים עם עודף של 23 מיליון שקל. סך המזומנים שלה (סולו) יגיע השנה ל־166 מיליון שקל ובשנה הבאה ל־189 מיליון שקל.

ברבעון השלישי של 2009 אפריקה לא פרסמה דו"ח תזרים חזוי, מכיוון שאז היא ספגה הערת "עסק חי" (רק חברות העלולות לספוג הערת "עסק חי" מחויבות בפרסום תזרים חזוי, ואולם מרגע שלדו"חות מצורפת ההערה, רשות ניירות ערך אינה מחייבת לפרסם תזרים).

התזרים החזוי מורכב משני אלמנטים מרכזיים: צד המקורות וצד השימושים. בצד המקורות מאמינה אפריקה ישראל כי תצליח לגייס השנה 821 מיליון שקל, כשמחצית מהסכום (400 מיליון שקל) נסמכת על הנפקת הזכויות והזרמות הון של בעל השליטה לב לבייב.

היתרה צפויה להגיע ממכירת נכסים ופעילויות (157 מיליון שקל), מהתזרים של החברות־הבנות ומיתרת המזומנים הקיימת בחברה.

ב־2011 נסמכת החברה על מקורות בהיקף כולל של 497 מיליון שקל. לפי הערכתה, המקורות ינבעו ממכירת נכסים ופעילויות בהיקף כולל של 124 מיליון שקל, גיוסים והזרמות של בעל הבית בהיקף של 100 מיליון שקל, תזרימי מזומנים מהחברות־הבנות ויתרות המזומנים הקיימות.

דו"ח התזרים החזוי של אפריקה ישראל נשען על לא מעט הנחות יסוד. למשל, שהסדר החוב יחל לפעול כבר מסוף מרץ השנה ושהנפקת הזכויות המתוכננת באפריקה ישראל תנוצל במלואה - לרבות הזכויות של הציבור (המוערכות ב־100 מיליון שקל). מלבד זאת, אפריקה מניחה שהיא לא תידרש לשלם מס בישראל על המימושים או ההסדר.

המאפיין הבולט ביותר בדו"ח התזרים שפרסמה אפריקה הוא השבריריות שלו. צד השימושים קשיח, שכן הוא כולל ברובו התחייבויות ארוכות טווח שעל החברה לעמוד בהן; לעומתו צד המקורות גמיש בהרבה, שכן הוא נסמך על הערכות שאין כל ודאות כי יתקיימו בסופו של דבר.

ברנע: ההסדר מגלם תספורת של 7%-9%

בין המומחים שאפריקה ישראל שכרה כדי שייעצו לה בהסדר עם מחזיקי איגרות החוב היה פרופ' אמיר ברנע. בימים האחרונים הכין ברנע חוות דעת כלכלית נוספת הבוחנת את השלכות הסדר הנושים באפריקה על שלושה גורמים: מחזיקי האג"ח, בעלי המניות ובעל השליטה לב לבייב.

ברנע בחן האם הנושים צפויים לקבל את מלוא הסכום שהחברה חבה להם, והאם אישור הסדר החוב עדיף מבחינתם על חלופה של פירוק מיידי. מסקנתו של ברנע ברורה: ההסדר מגלם "תספורת" למחזיקי האג"ח בטווח של 7%-9% בלבד, בשעה שחלופת הפירוק היתה גוררת "תספורת" גדולה בהרבה - של 43%.

לדברי ברנע, כדי להעריך את הפער שבין גובה חבילת הפיצוי הניתן לנושים בהסדר לבין שווי החוב בערכו המלא (פארי) יש לאמוד את מחירי ניירות הערך המוצעים בהסדר. ברנע מודה כי קשה לקבוע במדויק את מחירי ניירות הערך כי עדיין לא ברור כיצד יתמחר השוק את שתי סדרות האג"ח החדשות שיונפקו במקום האג"ח הקיימות, וגם לא ברור מה יהיה שווי השוק של מניות אפריקה והחברות־הבנות שלה לאחר השלמת ההסדר.

כדי לאמור בכל זאת את שווי חבילת הפיצוי שיקבלו הנושים השתמש ברנע במחירי השוק של מניות אפריקה והחברות־הבנות ב־25 בינואר. לגבי סדרות האג"ח שיוקצו במקום הסדרות הישנות השתמש ברנע בשיעורי התשואה לפדיון של אג"ח שהנפיקו חברות דומות כגון כלכלית ירושלים, נכסים ובניין, גמול ודלק נדל"ן.

חשוב לציין כי מאז חוות הדעת של ברנע התברר שרשות ניירות ערך פתחה בחקירה באשר לנכסי אפי פיתוח, החברה־הבת הפועלת ברוסיה.

חקירת הרשות שהעלתה ממצאים בעייתיים עלולה להפחית את שווי השוק של מניות אפריקה, וכפועל יוצא להשפיע לרעה על גובה ה"תספורת" שחישב ברנע.

כאמור, ברנע קובע כי הפער בין שווי השוק של חבילת הפיצוי לערך הפארי של האג"ח נע בטווח של 7%-9%. לדבריו, עבור מחזיקי אג"ח ט' ה"תספורת" עומדת על 7%, ועבור הסדרות הארוכות היא עומדת על 9%. במילים אחרות, מחזיקי האג"ח הארוכות צפויים לקבל במסגרת ההסדר כ־91% משווי הפארי של האג"ח.

באשר לנושא כדאיות ההסדר מעריך ברנע כי חלופת הפירוק היתה כאמור גוררת "תספורת" בהיקף של כ־43% מערך הפארי.

ברנע תוקף את חוות הדעת של חברת הייעוץ גיזה אבן זינגר, שאת שירותיה שכרו מחזיקי אג"ח ט' כדי להוכיח שחלופת הפירוק תקנה להם החזר מלא של החוב. לדברי ברנע, התרחיש של גיזה לא היה מציאותי, כיוון שכדי להשיג החזר מלא, נדרש שיתוף פעולה של בעל השליטה בלא שיש לו כל תמריץ לעשות זאת (מכיוון שפירוק אינו מזכה אותו בדבר).

לסיכום כותב ברנע כי "מבחינת בעלי המניות, אין ספק שההסדר המוצע עדיף על פירוק, והסדר חוב הוא הפתרון האופטימלי". ברנע מסביר כי היתרון הגלום בהסדר הוא בהשארת השליטה בידיו של לבייב - שלו יתרון יחסי בניהול נכסי החברה ויכולת להזרים הון נוסף.

הנדל"ן ברוסיה - ב-2010 דמי השכירות יעלו

בדו"ח ההסדר הציגה אפריקה סקירה של חברת המחקר הפרטית JLL, שבה צוינו לראשונה פרטים לגבי שוק המגורים ברוסיה. "כמות העסקאות למכירת דירה במחצית הראשונה של 2009 פחתה פי שישה לעומת המחצית הראשונה של 2008. מאז ספטמבר 2008 ירדו מחירי הדירות בשוק דירות יד ראשונה בכ־33% בממוצע", נכתב בסקירה. "מצב זה", מציינת אפריקה, "גורם לכך שלראשונה זה זמן רב, היצע הדירות במוסקבה גדול מהביקוש והקונים מרשים לעצמם להיות בררניים יותר בבחירת דירה. כך, נוצרה העדפה ברורה לרכישת דירות קיימות על חשבון דירות בפרויקטים בהקמה".

שוק המשרדים במוסקבה, מציינת אפריקה, נמנה עם השווקים שמהירות התפתחותם היא הגבוהה ביותר באירופה, ובשנים 2009–2010 צפוי היקף שטחי המשרדים החדשים לגדול משמעותית. עם זאת, מצוין כי במהלך הרבעונים השני והשלישי של 2009 גרם המשבר הכלכלי לירידה חריפה במחירי השכירות של המשרדים במוסקבה.

בעקבות המצב הכלכלי, מציינים ב־JLL, החליטו משקיעים רבים לדחות את הקמתם של פרויקטים מתוכננים, ולכן קיים צפי לירידה משמעותית בהתחלות בנייה של פרויקטים חדשים למגורים במוסקבה. עם זאת, ב־JLL מעריכים כי במהלך 2010 תיתכן עלייה מחודשת של דמי השכירות.

החברה מתייחסת לפרויקטים ברוסיה שטרם החלה בביצועם. כך, למשל, ביחס לפרויקט המגורים אוטרדנויה במוסקבה של אפי פיתוח, מציינת אפריקה, כי על פי הסכם עם העירייה, עד לרבעון השני של 2010 חייבת הקבוצה להקים בית ספר וגן ילדים באתר הפרויקט. בגלל שהקבוצה החליטה לא להתחיל עדיין בביצוע הפרויקט, היא צריכה לפעול לדחיית המועדים מול העירייה. כמו כן כדי להתחיל בביצוע הפרויקט, על החברה לפנות דיירים קיימים (כולל בעלים) מאתר הפרויקט.

הקו האדום של בעלי החוב

אפריקה ישראל מתחייבת לא לשעבד נכסים כלשהם ללא הסכמת בעלי האג"ח, להוציא מקרים מיוחדים. כך עולה מדו"ח הסדר החוב שפרסמה החברה. אפריקה מפרסמת לראשונה את אמות המידה הפיננסיות שלגביהם התחייבה מול בעלי האג"ח. על פי אמות מידה אלה, היחס בין החוב הפיננסי נטו של החברה ל־CAP (הסכום הכולל את ההון העצמי, זכויות המיעוט וחובות פיננסיים) לא יעלה על 70% עד לפירעון האג"ח המלא.

החברה מייחדת פרק מיוחד בדו"ח להלוואות מהבנקים. אפריקה ישראל חייבת לבנקים 440 מיליון שקל, כאשר הסדר החוב מולם הנו לשש שנים, בתשלומים רבעוניים, כשהראשון מהם יתבצע בתום שנתיים ושלושה חודשים מהעמדת ההלוואות החדשות במקום הישנות.

הבנקים יוכלו לבחור במסלול צמוד מדד בריבית של 4.5% או במסלול בריבית של פריים + 2%. אמות המידה הפיננסיות בהלוואות הקיימות יומרו להלוואות החדשות בתנאים זהים.

החוב הגדול ביותר הנו לבנק הפועלים שעומד על 231 מיליון שקל, ואחריו לבנק דיסקונט 133 מיליון שקל והחוב למזרחי טפחות עומד על 74 מיליון שקל.

עוד עולה כי לב לבייב מחזיק בשליטה באפריקה ישראל באמצעות שש חברות שונות: אחזקה ישירה (13.5%), באמצעות ממורנד אחזקות והשקעות (9%), ממורנד בע"מ (35.2%), ממורנד ניהול (7.3%), ממורנד אינווסטמנטס (9.8%) ול.ל.אחזקות פיננסיות (0.08%).

הקלף הסודי של הפועלים

קופת המזומנים של אפריקה ישראל המשיכה להתכווץ. בסוף ינואר 2010 היו בקופתה (סולו, לא כולל החברות־הבנות) מזומנים בשווי של 65 מיליון שקל בלבד, כאשר היא מנצלת במלואה מסגרות אשראי שקיבלה מהבנקים בהיקף של 670 מיליון שקל. לשם השוואה, ארבעה חודשים קודם לכן נחו בקופת אפריקה מזומנים בשווי של 500 מיליון שקל.

נתון מעניין נוסף מגלה כי לבנק הפועלים היה כוח מיקוח משמעותי בעת המו"מ מול בעל השליטה באפריקה, לב לבייב. אפריקה, שחייבת לבנק כ־260 מיליון שקל, התחייבה לעמוד ביחס מסוים של "הון כלכלי למאזן כלכלי", כאשר אם החברה אינה עומדת באמת מידה זו, רשאי הבנק לדרוש פירעון מיידי של האשראי.

אלא שלפי הדו"ח של אפריקה שפורסם אתמול, אי־עמידה מצד החברה באמת המידה הפיננסית מהווה גם עילה להעמדה לפירעון מיידי של האשראי שניתן ללבייב, ושבגינם שועבד לטובת הבנק גרעין השליטה באפריקה. החברה, אגב, מציינת כי אין ודאות שהיא עומדת באמת המידה הזאת.

עוד עולה כי החברה־הבת (68%) אפריקה נכסים מנהלת מו"מ עם אחד הבנקים בישראל להמרת אשראי לזמן קצר בהיקף של 360 מיליון שקל לאשראי לזמן ארוך, וזאת כנגד שעבוד של כמה מנכסיה. המו"מ טרם הושלם, אולם לאותו הבנק כבר שועבדו שלושה נכסים ששוויים בספרים עומד על 429 מיליון שקל (מדובר בפרויקט יכין, פרויקט גלובל פארק בלוד ופרויקט קריית ויצמן).

לאפריקה נכסים חוב של 273 מיליון שקל לאפריקה ישראל, כאשר מתוכם 250 מיליון שקל מסווגים כחוב לזמן קצר שאת פירעונו ניתן לדרוש באופן מיידי. אפריקה נכסים מציינת כי הרעה במצב הפיננסי שלה עלולה לגרום לכך שאפריקה ישראל תעמיד את יתרת ההלוואות לפירעון מיידי.

השתתפו בהכנת הכתבה: גולן פרידנפלד, עומרי כהן, סיון איזסקו, גולן חזני ורחלי בינדמן.