הצ'ופר לביתן שיסלול את עסקת הפניקס

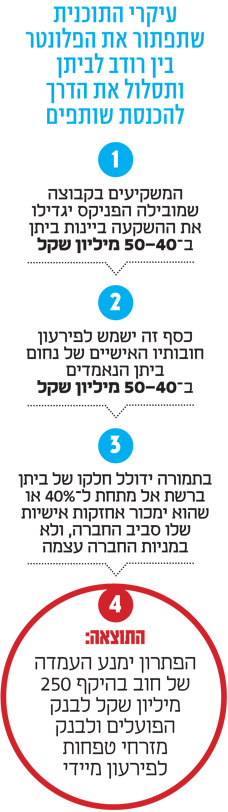

נחום ביתן, שכועס על הניסיונות לדחוק רגליו מהרשת שייסד, עשוי להתרכך לאחר שבמסגרת הצעת ההשקעה של קבוצת הפניקס, הוא יקבל עוד כ־50 מיליון שקל לכיסוי חובותיו האישיים לגורמים שונים

התפתחות נוספת ברשת הקמעונאות יינות ביתן סביב המייסד והבעלים נחום ביתן. ל"כלכליסט" נודע כי למרות הכעס שלו על מהלך הכנסת המשקיעים של שלמה רודב לחברה באופן שידלל אותו משליטה, בימים האחרונים נוטה ביתן לפשרה עם רודב, והסכמה לעיסקת לייט שגם תיקח את האינטרסים שלו בחשבון. המגעים לפשרה נמצאים בשלבים סופיים ויסללו את הדרך למימוש הסכם ההשקעה בחברה של קבוצת הפניקס.

אינטרסים אלה מתבטאים בחובות אישיים של 40–50 מיליון שקל של ביתן לגורמים שונים. ביתן רוצה וחייב לפרוע חובות אלה, ובמסגרת המתווה החדש שמתגבש, יגדילו המשקיעים בקבוצה שמובילה הפניקס את ההשקעה בחברה בסכום זה, שישמש לפרעון חובותיו האישיים של ביתן.

בתמורה קיימות מספר אפשרויות. הראשונה היא שביתן ידולל מעבר לדילול עליו דובר בעיסקה המקורית, והשניה - שביתן ימכור אחזקות אישיות סביב החברה, ולא במניות החברה עצמה. ביתן מחזיק במניות בחברות אחיות של יינות ביתן שמספקות לה מוצרים שונים, בשר למשל. הוא מביע נכונות לוותר על מניות אלה תמורת הזרמה נוספת של המשקיעים, אליו ישירות.

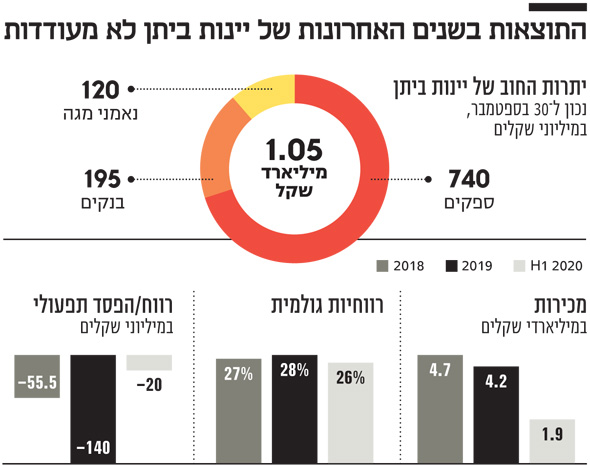

באמצע נובמבר, כפי שנחשף ב”כלכליסט”, הגיעה קבוצה שכללה את הפניקס, קרן כלירמרק, מורי ארקין וברק קפיטל של אייל בקשי, להסכמות מול שלמה רודב, יו"ר יינות ביתן, על הסכם לפיו תשקיע הקבוצה 400 מיליון שקל תמורת 45% ממניות הרשת. העיסקה שיקפה שווי של 890 מיליון שקל ליינות ביתן אחרי הכסף.

עבור יינות ביתן, רשת הקמעונאות השנייה בגודלה בישראל, זהו שווי נמוך בשביל רשת עם 140 סניפים ומחזור שנתי של 4–3.5 מיליארד שקל. חלקו של ביתן אמור להיות מדולל בגיוס ל־40% בלבד ממניות הרשת. הפניקס התנתה את השקעתה בהישארותם של לובושיץ ורודב בתפקידי המנכ"ל והיו"ר.

כפי שנחשף ב”כלכליסט”, שני הבנקים הנושים של יינות ביתן, הפועלים ומזרחי טפחות, מחזיקים כל אחד ב־8% ממניות הרשת, אותן קיבלו כשהגדילו את מסגרת האשראי של החברה בתחילת השנה. ליינות ביתן חוב של 250 מיליון שקל לשני הבנקים. באותה מסגרת קיבל רודב, שמונה במארס, אופציות ל־5% ממניות החברה ואילו המנכ"ל מיכאל לובושיץ' קיבל אופציות ל־3% מהמניות. המניות של הבנקים, רודב ולובושיץ' אמורים להיות מדוללים במהלך ל־15% בסך הכל, כלומר דילול של 45% לכל אחד מהצדדים. ליינות ביתן חוב נוסף של 150 מיליון שקל במסגרת אשראי מתחילת השנה לשני הבנקים, ו־100 מיליון שקל לנאמני רשת מגה.

בלחץ הבנקים, מונה בפברואר לובושיץ, שהיה בעבר מנכ"ל ויליפוד, למנכ"ל. רודב מונה ליו"ר באפריל, בצעד שסימן את הרחקתו הסופית של ביתן מעמדת השפעה ברשת. הרשת נאלצה למכור 16 סניפים ב־2020–2019 תמורת 232 מיליון שקל. חלקם במיקומים טובים כמו קניון איילון, קניון מלחה ואיירפורט סיטי. מכירת הסניפים נעשתה כדי להקל על התזרים, וכחלק ממדיניותו של היו"ר רודב להתמקד בסניפים שכונתיים ורווחיים.

ביתן זעם על ההסכם בין רודב לפניקס. בתקשורת הופיעו ידיעות על טענות ל"פוטש" של רודב, ובתחילת החודש אף פורסם כי ביתן פיטר את רודב מתפקיד היו"ר. לביתן אין סמכות לפעולה זו, משום שדירקטוריון החברה מונה שני דירקטורים, רודב היו"ר וביתן עצמו.

שני הבנקים הנושים, כך נודע ל”כלכליסט”, מיהרו לזמן את ביתן לפגישה בה נכח רודב. בפגיה הם הודיעו בחצי איום כי אם ינסה לטרפד את המהלך, הוא ישא בתוצאות. החוב בסך 250 מיליון שקל של הרשת לבנקים אמור להיפרע בסוף השנה, כלומר בעוד פחות משלושה שבועות. הרמז של הבנקים היה כי יקחו את הרשת לפרעון מוקדם של החוב וכינוס נכסים, וביתן יאבד את כל מניותיו בחברה.

תוך מספר ימים חזרו ביתן ורודב לדבר. רודב מעולם לא הפסיק לבוא למשרדו בחברה. מצד שני, הוא נאות ללכת לקראת ביתן שהבין את הסיטואציה אבל ביקש למצות אותה לאופן שגם הוא ייהנה מהעיסקה שלמעשה מנשלת אותו מהשליטה. המתווה שמתפרסם כאן הוא מעין מתווה ניחומים לביתן. סכום ההשקעה של הקבוצה יגדל בקרוב ל־50 מיליון שקל. אלה ישמשו כאמור לפרעון חובותיו האישיים של ביתן.

בתחילת החודש חברת לב ברון בבעלות בני ברון, איש עסקים מאשקלון, טענה בתביעה בתחילת החודש לבית המשפט כי הלוותה ליינות ביתן בשנת 2017 כ־35 מיליון שקל בערבות אישית של נחום ביתן, וכי החוב עומד כיום על 44 מיליון שקל. ביתן טען שאין לו חוב לחברה, אולם ידוע כי היקף חובותיו האישיים עומד על לפחות 50 מיליון שקל. המתווה החדש של העיסקה צפוי לסגור מבחינתו גם את הפינה הזאת.

ביתן ניסה לגייס הלוואת השקעה חלופית מגורמים שונים בשוק, אך ללא הצלחה. בין היתר נפגש עם קרן איפקס של זהבית כהן, ועם עדי צים - הבעלים לשעבר של רשת כמעט חינם, אבל לא הצליח לגייס השקעה טובה יותר נכון לעכשיו. המשקיעים נרתעו בין היתר מן העובדה שביתן ביצע רכישות של 800 מיליון שקל בארבע שנים במינוף גבוה, ולא גייס הון לרשת, מה שהביא אותה למצוקת נזילות חמורה. המשקיעים נרתעו גם מהמכירה של סניפים טובים, החובות לספקים וחוסר היכולת ליצור תזרים מזומנים חיובי.

גם העובדה שהחברה הבת מגה - שמחזיקה בחנויות השכונתיות של יינות ביתן - שוכרת 60 סניפים (40% מסניפי הרשת) מרבוע כחול נדל"ן שבשליטת מוטי בן משה, הרתיעה חלק מהקונים. חוזי השכירות האלה יפקעו בדצמבר 2023, ולמגה יש אופציה להאריך אותם עד יולי 2031.

עם ההגעה להסכמות סופיות צפויה הפניקס להלים את העיסקה עליה חתמה יחד עם המשקיעים עד סוף 2020, ולהוביל את החברה להנפקה בסוף 2021 לפי שווי מבוקש ומקווה של 1.2 מיליארד שקל.

שווי זה אמור להתבסס על רווח תפעולי תזרימי (EBITDA ) בקצב שנתי של 70 מיליון שקל שרשת יינות ביתן הגיעה אליו השנה עם השיפור בתוצאותיה. רווח זה יצטרך להיות מוכפל ויותר, כדי לקבל את השווי המבוקש בהנפקה.