מגדל מככבת בביטוחים הוותיקים, התמונה מתהפכת בחדשים

הביטוחים הוותיקים שבהם חברות הביטוח משתתפות ברווחים נהנים מעדיפות על פני הפוליסות שהונפקו מאז 2004. ומה אפשר ללמוד מהנתונים על פוליסות החיסכון?

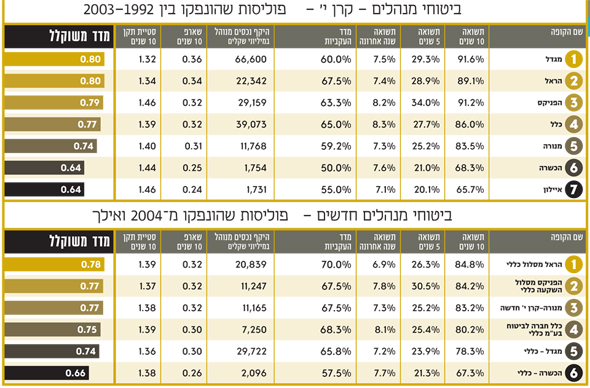

קרן י' בביטוחי המנהלים (מכשיר ההשקעה שהיה פופולרי עד שנת 2003) היתה מאז ומתמיד המראה של חברות הביטוח – המקום שאליו מנהלי ההשקעות הפנו את כל יהבם. מדובר בפוליסות שהונפקו בשנים 1992–2003 ודמי הניהול בהן נחשבו לנמוכים יחסית, אך חברות הביטוח נהנו לצדם מקופון של 15% על התשואה שהשיגו לעמיתיהן.

להבדיל מקרנות הפנסיה, קופות הגמל, וביטוחי המנהלים שהונפקו מאז 2004 שבהם חברות הביטוח מקבלות דמי ניהול שוטפים ללא תלות בתשואה שהניבה, בקרן י' יש חשיבות גדולה יותר עבור חברות הביטוח לרמת התשואה המושגת, שממנה נגזרת הרווחיות שלהן.

בצד החוסכים הבשורה המרה היא שמדובר בפוליסות שאין אפשרות להצטרף אליהן מאז 2003. בשורה מרה שכן בדיקת ביצועי העשור מעידה כי אין בהכרח הקבלה לתשואות של קרן י' ולתשואות של ביטוחי המנהלים החדשים.

יתרון לגודל

הפרשים קטנים בין הגדולות

שתי המצטיינות של העשור בביטוחי המנהלים הן מגדל והראל שקיבלו ניקוד זהה בדירוג המשוקלל של קלי, אף על פי שמגדל השיגה תשואה גבוהה יותר – 91.6% לעומת 89.1% של הראל. הפניקס שהשיגה תשואה גבוהה מזו של הראל – 91.2% – מתברגת רק במקום השלישי בגלל סטיית תקן גבוהה מאוד של 1.47 (בדומה לזו של איילון המתברגת במקום האחרון בדירוג העשור). כך או כך, ניתן לראות ששלושת הגופים המובילים הציגו תשואות כמעט זהות בפערים זניחים, בניגוד לקרנות ההשתלמות, למשל, שבהן ניתן לראות פערים גדולים יותר.

מנורה מבטחים תופסת את המקום האחרון בקרב חמש הגדולות עם תשואה מצטברת של 83.5%, אך גם כאן הפער איננו דרמטי בהסתכלות של עשור. מי שפותחות פער גדול כלפי מטה הן איילון והכשרה ביטוח שמנהלות תיקי ביטוחי מנהלים קטנים משמעותית אך כאלו שהציגו תשואות של 65% ו־68% בהתאמה בעשור והותירו את החוסכים שלהן הרחק מאחור.

מה שמצער עוד יותר הוא שבביטוחי המנהלים אין כדאיות לעבור לגוף מתחרה גם במחיר של עלייה בדמי הניהול, שכן אז הלקוח יאבד את מקדם הקצבה המובטח שלו שמגן עליו מפני התארכות תוחלת החיים.

מגדל מצטיינת בדירוג העשור אך בחמש השנים האחרונות הביצועים שלה נסוגים. בתשואה לחמש שנים מגדל מתברגת במקום השני ובפער גדול מהפניקס, שמציגה תשואה מצטברת בתקופה זו של 34% לעומת 29.3% של מגדל, שמאוד צמודה למתחרות במקומות השלישי והרביעי — הראל (28.9%) וכלל (27.7%).

הביטוחים החדשים

נחיתות מובהקת מול הישנים

עדות מחזקת לכך היא שמגדל שכאמור מציגה ביצועים מעולים בקרן י', דווקא מציעה ביצועים בינוניים מינוס בפוליסות ביטוחי המנהלים החדשות שהונפקו מאז 2004 ופתוחות למצטרפים חדשים. בפוליסות אלו מגדל, כמו יתר החברות, נהנית מדמי ניהול קבועים ללא קשר לביצועים שלה, ואף על פי שמדובר באותו מערך השקעות, הביצועים כאן חלשים יותר. בפוליסות החדשות הראל מובילה את ביצועי העשור עם 84.8% תשואה והפניקס צמודה אחריה עם 84.2%. הראל נחלשת מאוד בחמש השנים האחרונות כשהפניקס מציגה תשואה של 30.5% בחמש שנים, ואילו הראל תשואה של 26.3% בלבד. גם בהראל נרשמו חילופי מנהלים כשבסוף 2016 עזב אמיר הסל והוחלף על ידי סמי בבקוב. הראל גם מחזיקה בחשיפה הכי גבוהה לחו"ל (45%) והושפעה לרעה בין היתר מהיחלשות הדולר.

ביטוחי המנהלים הפכו בשנים האחרונות לאבן שואבת מכיוון פוליסות החיסכון, מוצר השקעות פיננסי נזיל שמנוהל באותו האופן כמו שמנוהלים ביטוחי המנהלים שהונפקו החל מ־2004. לכן מי שמנהל כסף בפוליסות יכול לגזור מהתשואות של הביטוחים גם את אלה של החיסכון שלו. רק שכאן הוא נהנה מנזילות ותחרות ויכול לעבור לגוף מתחרה. הכשרה, למשל, מציעה פוליסות חיסכון שמנוהלות על ידי מנהלים חיצוניים כמו אלטשולר, פסגות וילין לפידות וכאן התחרות גדולה.

* * *

הרגולציה חנקה את הביטוחים

כך דירגנו

הפוליסות הנבחרות הן במסלול הכללי (קרן י'), שהונפקו משנת 2004 ובעלות צבירות העולות על 1 מיליארד שקל. במידה שלגוף המנהל יש שתי פוליסות כלליות, נבחרה זו עם הצבירה הגדולה ביותר. הדירוג, שנעשה בסיוע קמי חנוכייב, אנליסט בקלי פרימיום, התבצע בשקלול שלושה פרמטרים: תשואה בעשור האחרון — 50% מהציון, סטיית תקן — 25% ומדד העקביות — 25%. בנוסף לפוליסות אלו, בוצעה השוואה גם לפוליסות שהונפקו בשנים 1992–2003 (קרן י’), שסגורות למצטרפים חדשים אך מנהלות את רוב הכספים בתחום. הנתונים נלקחו מאתר האוצר נכון לאוקטובר 2019.

מה מצאנו?

ביטוחי המנהלים איבדו מהאטרקטיביות שלהם בעשור האחרון, בעקבות הרפורמות השונות, ובעיקר החל מ־2008, אז נצבעו ההפקדות החדשות אליהם כמיועדים לקצבה, בדומה לקרנות הפנסיה. ב־2013 הופסק גם מנגנון מקדם הקצבה המובטח, שהוריד את האטרקטיביות שלהן מול מוצרי החיסכון האחרים. כל זה התבטא בצמיחה מתונה יותר בהיקף הנכסים שלהם מ־109 מיליארד שקל בתחילת העשור לכ־352 מיליארד שקל בסופו.

הסיפור המרכזי בתחום הוא בהשקעות האלטרנטיביות בפוליסות שהונפקו החל מ־2004, שבהן החשיפה הגיעה לכ־20%, לעומת פחות מ־8% לפני עשור. בביטוחי המנהלים שהונפקו החל מ־1992 היה גידול בשיעור מתון יותר של 40% בעשור האחרון, מ־20% ל־30%. מדובר בהשקעות בהיקף כ־90 מיליארד שקל שהושקעו בנדל"ן, תשתיות, הלוואות, אנרגיה חלופית ועוד.

בביטוחי מנהלים (החל מ־2004) רואים מגמה דומה לזו שבמוצרים האחרים, אך בצורה מתונה יותר בדמי הניהול מצבירה. במהלך העשור, הרגולטור גם קבע תקרת דמי ניהול של 1.05% מהצבירה ועד 4% מההפקדה. דמי הניהול בסוף 2009 עמדו על 1.21% מהצבירה ו4.88% מההפקדה, ואילו בסוף 2018 הם הצטמקו ל־0.94% מהצבירה ו2.84% מההפקדות.

יובל לרר,

סמנכ"ל קלי פרימיום מקבוצת קלי