עוד מלווים שיגדילו את המינוס

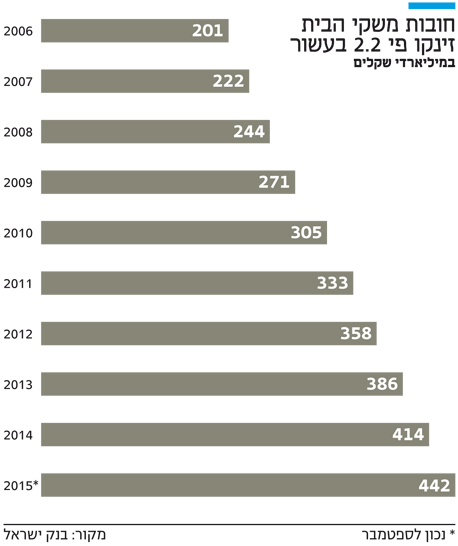

מסקנות הוועדה להגברת התחרותיות במערכת הבנקאית אמנם צפויות להגביר את התחרותיות, אבל על הדרך גם להכניס למערכת עוד גורמים שיאפשרו לציבור לקבל עוד מסגרות ולהעמיק עוד יותר את החובות הכבדים של משקי הבית

יש לכם מינוס בבנק? אם לא, מצבכם מצוין, אבל ייתכן שבקרוב הוא ישתנה. ואם יש לכם, אתם לא לבד, לפי הלשכה המרכזית לסטטיסטיקה לפחות ל־40% מהציבור יש מינוס בבנק. אבל האם אתם יודעים כמה אתם משלמים על המינוס הזה? או מה הריבית החודשית או השנתית שהבנק שלכם גובה על המינוס הזה? או אפילו עד כמה הריבית גדלה ככל שהמינוס מעמיק?

אם אתם מסכימים שזה תיאור פחות או יותר נאמן של המציאות שלכם, ההמלצות של ועדת שטרום להגברת התחרותיות במערכת הבנקאית צריכות להדליק נורה אדומה — ייתכן שהתוצאות של יישום המלצותיה דווקא ירעו את מצב הצרכנים אל מול המינוס.

לפי מסקנות הוועדה, התחרות של הגופים הפיננסיים לא תהיה על מחיר האשראי שהם יחלקו - כלומר, על גובה הריבית שהם גובים - אלא על עצם מתן האשראי. הם אף פעם לא קוראים לזה אשראי ואף פעם לא קוראים לזה מינוס. הם קוראים לזה "מסגרת".

כך שאם היום יש לכם מסגרת בבנק ועוד מסגרת (לרוב לא מנוצלת) בכרטיס האשראי, מחר תהיה לכם עוד אחת (כי יהיה לכם עוד כרטיס), ובעתיד הלא רחוק עוד אחת (בגוף הפנסיה) ועוד אחת אצל חברות שונות, כמו סופר שאתם עושים בו קניות. אם כבר היום אין לכם מושג כמה אתם משלמים על המינוס הנוכחי שלכם, למה שתדעו כמה אתם משלמים על כל המסגרות שיהיו לכם?

ריבית הבנק אפסית, ריבית ההלוואות הולכת ונוסקת

הניתוח הזה מרגיז מאוד את שר האוצר משה כחלון. לטעמו, כל מה שהוא עושה זה לשבור את המונופול של הבנקים ו"לפתוח עוד חנויות אשראי", כפי שעשה בתחום הסלולר. הוא לא דוחף אנשים לקחת עוד אשראי, הוא רק מגדיל את ההיצע שלו ומתוך כך אמור להפחית את המחיר שלו, כלומר את הריביות.

אבל הניתוח הזה אפשרי כי אשראי — בין שבצורה של הלוואות ובין שבצורה של מינוס — הוא מוצר מסובך. ומוצרים פיננסיים גורמים לאנשים להירתע כשהם נתקלים במספרים, בטבלאות, באחוזים, או מושגים פיננסיים שהם לא מבינים כמו "ריבית פריים".

לפי נתוני הלשכה המרכזית לסטטיסטיקה, רוב הציבור לא יודע את הפרטים הקטנים והחשובים על המינוס שלו. זאת לא בעיה מקומית. בכל העולם, מוצרים פיננסיים הם דבר מסובך להבנה ולגופים הפיננסיים נוח להשאיר את המצב כמו שהוא — ככל שהציבור יודע פחות מה הוא קונה וכמה הוא בדיוק משלם על זה, כך אפשר לחלוב אותו יותר ולאורך זמן רב יותר.

זו גם הסיבה שכבר היום חברות כרטיסי האשראי מציעות ללקוחות שלהם הלוואות בריבית מטורפת של 9% או 10% או 12%, בזמן שריבית בנק ישראל היא 0.1%. וכעת ממליצה הוועדה לפתוח את ברזי האשראי כדי שאנשים יוכלו לשעבד כמה פעמים את אותו הנכס בשביל לקחת הלוואה.

נניח שאתם בעלי עסק, ושעבדתם את הבית בשביל לממן את העסק שלכם, לפי הוועדה תוכלו לקחת עוד הלוואה ולשעבד שוב את הבית שלכם.

ואם זה לא מספיק, יו"ר הוועדה דרור שטרום הכניס ברגע האחרון המלצה שתאפשר לכם לקחת הלוואה מגוף הפנסיה שלכם, הגדולה יותר מזו האפשרית כיום. להלוואה הזאת תשאר רשת ביטחון מינימלית של פנסיה חודשית בגובה של 4,500 שקל בחודש לפי רמת המחירים של היום, כולל קצבת הזקנה של הביטוח הלאומי.

מצב כזה מאפשר ללווה לקחת הלוואה ענקית, שעלולה, במקרה הגרוע ביותר, להתפרק ולהשאיר אותו עם פנסיה מצומקת להפליא. לא בטוח שהציבור באמת צריך את כל הטוב הזה.

מי יחליט עבור הציבור כמה מסגרות אפשר לקחת?

מהשיחות ש"כלכליסט" קיים בחודשים האחרונים עולה כי חלק מחברי הוועדה סבורים שאין מקום להפעיל על הציבור פטרנליזם ולקבוע עבורו מה טוב לו. חברי ועדה אחרים חוששים מתסריט של התנפחות בועת הלוואות שתהיה רשומה על שמם.

המצב הקיים אמנם מקולקל, התחרות איננה, והציבור משלם מחיר יקר על האשראי שלו. להתנגד לפתיחת השוק לתחרות זה כמו לדבר מגרונם של הבנקים, וזו לא הכוונה שלנו. ובכל זאת, רגע לפני מימוש ההמלצות, אם תתרחש, האם צריכים לעודד עוד אשראי והלוואות ללא ביטחונות?