וול סטריט: אנשי הכסף הגדול והמוסר המעורער

מאות מיליארדי שקלים של חוסכים ישראלים מושקעים בבורסות העולם ובוול סטריט. נפילה של הבורסה האמריקאית - או אפילו דשדוש מתמשך - יקטינו מיידית את תיקי ההשקעות של רבבות ישראלים ואת חסכונות הפנסיה של מאות אלפים

ביל גרוס ומוחמד אל־עריאן

מייסד, מנכ"ל ומנהלי השקעות ראשיים משותפים בפימקו

חלק מההילה הסובבת את מלך האג"ח ביל גרוס (68) נובעת מכך שבצעירותו הוא היה שחקן בלק ג'ק מקצועי בלאס וגאס, ועד היום, לטענתו, הוא משתמש באסטרטגיות שלמד בימים ההם. פימקו, החברה שייסד, היא אחת מחברות קרנות הנאמנות הגדולות בעולם, עם נכסים בהיקף של 1.8 טריליון דולר. קרן הדגל שלה, Total Return, היא קרן אג"ח החולשת על נכסים בהיקף של 263 מיליארד דולר.

רוצים לדעת מי עוד משפיע על הכסף שלנו? ליחצו כאן

בחמש השנים האחרונות היא הניבה למשקיעים תשואה שנתית ממוצעת של 9.5%, וחשוב מכך, בזכות היקפי המסחר העצומים שלו, שיחקה חלק בשמירה על יציבות יחסית בשוק ההון העולמי. מוחמד אל־עריאן (53), מנכ"ל פימקו, הוא יד ימינו ואיש סודו של גרוס, שצפוי לרשת את מקומו בבוא היום. החלטות הקנייה והמכירה של שני האנשים האלה והפגנות האמון שלהם נחשבים לשני מדדים רבי־ערך בעולם הפיננסי ובפרט בעולם האג"ח, הוא הדלק העסקי של העולם. (ענת ציפקין)

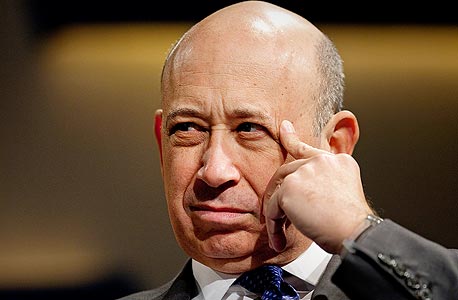

לויד בלנקפיין

מנכ"ל גולדמן זאקס

עם חיוך רחב וקרחת מבהיקה, לויד בלנקפיין נחשב האיש השנוא ביותר בוול סטריט. גולדמן זאקס נחשב הבנק שתפיסת העולם הקרה שלו ותאוות הבצע הבלתי מרוסנת של אנשיו תרמו תרומה מכרעת להגעת העולם אל סף תהום. חשיפת השיטות הנלוזות שבהן שיווק הבנק ביודעין חבילות משכנתאות רעילות הותירה את בלנקפיין והבנק שלו לא רק שנואים, אלא גם הזכירה עד כמה פעולותיהם משמעותיות לכיס של כולנו. במשבר של 2008 גולדמן זאקס עמד לפני קריסה ונזקק ל־10 מיליארד דולר מכספי משלם המסים האמריקאי כדי לשרוד. בלנקפיין אמנם הצליח להשיב את הבנק לרווחיות בתוך שנה, להחזיר את כספי החילוץ ואף לזכות בתואר "איש השנה" של "הפייננשל טיימס", אך הוא לא שכח לגרוף בדרך בונוסים שמנים לו ולמנהליו. בעמדת הכוח ששב והתייצב בה הבחירות שיעשה יכולות להעלות את המערכת הפיננסית העולמית על הדרך הבטוחה - או לדרדר אותה שוב במדרון. (ארז רומס)

ג'יימי דיימון

מנכ"ל ג'יי.פי מורגן צ'ייס

מי שנחשב לאחד המלכים המוערכים של וול סטריט הוכיח השנה עד כמה מערכת הבנקאות האמריקאית עדיין שברירית. דיימון, בעל מוניטין רב־שנים של אלוף בניהול סיכונים, נחקר בחודשים האחרונים על ידי רשות ניירות ערך האמריקאית בעקבות הפסדים של מיליארדים שהבנק ספג בגלל הימור כושל בשוק הנגזרים - הפסדים שעל פי מקורות שונים עומדים גם במרכז חקירה מתפתחת של הפאנל בסנאט שחקר את המשבר ב־2008. דיימון טען שמדובר באירוע יחיד והפציר "סמכו עליי, זה לא יקרה שוב", אולם מומחים הוכיחו שהבנק עדיין נוקט את אותן אסטרטגיות ופוזיציות מסוכנות. "הניו יורק טיימס" חשף כי הפסדי הבנק מעסקאות נגזרים עומדים לצמוח מ־2 מיליארד דולר, היקף הדיווח המקורי, ל־9 מיליארד דולר. זאת אמנם טיפה בים 70 טריליון הדולרים שמחזיק ג'יי.פי מורגן בשוק הנגזרים, אבל די היה בהפסד ה"זעום" הזה כדי להרעיד את השווקים. יתרה מכך, בחודשים האחרונים גוברות השמועות על כך שהחשיפה של ג'יי.פי מורגן לחובות רעילים גדולה בהרבה משחשבו, ושהוא לא יוכל להיפטר מכולם מבלי שייגרם נזק משמעותי למגזר הפיננסי כולו. (מיכל פופובסקי)

מרי שפירו

יו"ר ה־SEC

מרי שפירו היא יו"ר רשות ניירות ערך האמריקאית (SEC) מאז 2009, האשה הראשונה שמונתה לעמוד בראש הגוף הרגולטורי החשוב ביותר לכלכלה האמריקאית. עם זאת, מאז שהיא בתפקיד נראה כאילו היא לא עושה הרבה.

רק לאחרונה פרסמה שפירו הודעה שבה הודתה כי היא אינה מסוגלת להעביר שורת צעדים רגולטוריים על שוק הקרנות הכספיות האמריקאי, המסתכם ב־2.6 טריליון דולר. חקירת הפסדי ג'יי.פי מורגן בשוק הנגזרים הפכה להצגת יחיד של מנכ"ל הבנק, ובסופה לא הוגשו כתבי אישום. גם החקירה המגוחכת של MF Global, שמיליארד וחצי דולר מכספי לקוחותיה התאדו ללא זכר, לא הניבה מסקנות מרחיקות לכת. ללא רגולטור שיכול ורוצה לנעוץ שיניים, הבנקים הגדולים בעולם ממשיכים לעשות כמעט כל שברצונם. אם ייכשלו, שפירו תהיה שם כדי לתת הסבר מגומגם על לאן הלך כספם של המשקיעים. (איתי להט)

טים קוק

מנכ"ל אפל

טים קוק (52), המכהן כמנכ"ל אפל מאז שסטיב ג'ובס הלך לעולמו, חולש על חברה שלא מזמן הפכה לבעלת שווי השוק הגבוה ביותר בהיסטוריה: 623.5 מיליארד דולר. 88 דולר לכל גבר, אשה וילד בכדור הארץ. כ־250 קרנות גידור ופנסיה ענקיות הן המשקיעות העיקריות במניה, ובהן ככל הנראה גם בנק ישראל, שעל פי בלומברג מחזיק במניות אפל בשווי של כ־1.5 מיליארד דולר. אפשר להעריך שבחמש השנים האחרונות אפל תרמה כ־20% מהעלייה במדד נאסד"ק־100. תלותו הגדולה של המדד במניה יחידה תרמה להחלטה להתאים מחדש את משקולות המניות בו ב־2011 כך שמשקלה של אפל, שעד אז היה 20% מהמדד, ירד ל־12% "בלבד". עכשיו המניה הפלאית הזאת מתחילה להדאיג את האנליסטים. "זה מזכיר את ההמולה סביב מניות כמו מיקרוסופט וסיסקו בסוף שנות התשעים, לפני פקיעת בועת הדוט.קום", כתב לאחרונה האנליסט הבכיר לורנס אייזק. נפילה פוטנציאלית של מניית אפל עלולה לגרור איתה למטה לא רק את וול סטריט, אלא גם כמה עשרות קרנות פנסיה ואפילו כמה מדינות לא גדולות. (איתי להט)

ג'ון אודי

מנכ"ל Celoxica

מחשבי־על, שמבצעים פעולות קנייה ומכירה במהירות של ננו־שניות ועל פי אלגוריתמים מסובכים, אחראים כיום לפי הערכות לכ־90% מהמסחר בבורסות בעולם. במשחק האכזרי הזה הסוחר האנושי נותר מפגר הרחק מאחורי חברות האלגו־טריידינג. הפער הזה גדל כעת עוד יותר בגלל ה־FPGA, הקרם דה־לה־קרם של טכנולוגיות האלגו־טריידינג. FPGA הוא רכיב ניתן לתכנות, המקצר משמעותית את פרקי הזמן הנדרשים למחשבים הסוחרים לבצע פעולות ולקבל החלטות. כדי לפשט, די לציין שמדובר במעבדים שמטרתם המקורית היתה לתקן בזמן אמת את מסלולו של טיל בליסטי הנע במהירות 7 מאך. ג'ון אודי (Oddie), מנכ"ל Celoxica, היטיב להבין שהטכנולוגיה הצבאית הזאת היא העתיד של המסחר בשווקים. החברה שהוא עומד בראשה היא אחת הספקיות המובילות של הטכנולוגיה, והיא מסמנת את הנתיב שבו יצעדו בקרוב החברות הפועלות בשוק הטורפני של המסחר האלגוריתמי. (איתי להט)

ספקולנטים בשוק המזון

עלולים לגרום להתקוממות חברתית

בין יוני וספטמבר זינק מחיר החיטה בכ־50%, התירס בכ־45% והסויה בכ־30%, עלייה מסחררת שתשפיע על מחירי מזון ומוצרי תעשייה בכל העולם ותדחוף עוד כמה מיליונים בעולם אל מתחת לקו העוני. מה גרם לה? כן, ההתחממות הגלובלית, שגררה השנה בצורות קשות באירופה ובארצות הברית, כמו גם ההחלטה להפנות עוד אלפי דונמים בעולם לגידולים להפקת ביו־דיזל, צמצמו את היצע המזון והעלו את מחירו. אבל יש למחירים המשתוללים עוד סיבה, מכעיסה במיוחד: מהלכים ממולחים בבורסה. סוחרים רבים, מוכרים ואלמונים, גילו שחוזים עתידיים על סחורות, שבמקור נועדו לייצב את מחיריהן, יכולים גם לשמש לגריפה צינית של מאות מיליוני דולרים על גבו של הציבור. ב־2011, למשל, הפיננסייר הבריטי אנתוני וורד העלה את מחיר הקקאו ב־20% בתוך שלושה ימים. בנק ברקליס הואשם באחרונה כי גרף מאז 2010 חצי מיליארד ליש"ט מספקולציות בשוק המזון. גולדמן זאקס הרוויחו על כך ב־2009, לפי הערכות, 600 מיליון דולר. אין דבר שמאיים על היציבות החברתית יותר מאי ביטחון כלכלי ורעב. זו עוד סיבה לכך שממש לא כדאי לשחק באוכל. (איתי להט)

ההרפתקאות שלהם הן העתיד שלנו

מאות מיליארדי שקלים של חוסכים ישראלים מושקעים בבורסות העולם ובוול סטריט בפרט. בשנים האחרונות בתי ההשקעות הגבירו משמעותית את הזרמת הכספים לחו"ל. לכן נפילה של הבורסה האמריקאית - או אפילו דשדוש מתמשך - יקטינו מיידית את תיקי ההשקעות של רבבות ישראלים ואת חסכונות הפנסיה של מאות אלפים, וזה עוד לפני גלי ההדף וההשלכות של ירידה בוול סטריט על הבורסה הישראלית המקרטעת וחברות התעשייה הישראליות.