איך להוציא חוזה על אג"ח ממשלתית סוררת

רכשתם אג"ח ממשלתיות ואתם חוששים לפוזיציה? יש פתרון: חוזה CDS, שבו גוף מבטח את עצמו מפני מצב של חדלות פירעון

חוסר השקט במזרח התיכון עלול ללוות אותנו עוד תקופה ארוכה. התוצאה המיידית שלו על השווקים הפיננסיים היתה העלייה במחיר הנפט, ובהמשך יחולו שינויים גיאו־אסטרטגיים כתוצאה מחילופי המשטרים במדינות שעברו התקוממויות עממיות. המשטרים החדשים יצטרכו לנסח מדיניות חוץ חדשה ולקבוע את יחסם למדינות תומכות טרור. להערכתנו, לכל ההתפתחויות הללו תהיה השפעה על הבורסה הישראלית.

אחד הקריטריונים המכריעים בשאלה האם (וכמה) להשקיע במדינה מסוימת הוא הסיכון הפיננסי הנגזר ממיקומה וממצבה הגיאו־פוליטי של אותה מדינה (Country Risk). אחד הביטויים של קריטריון זה הוא פרמיית הסיכון הגלומה בשוקי האג"ח של אותה מדינה. ההתפתחויות האחרונות במזרח התיכון העלו את ה־Country Risk של ישראל והתווספו לשורת האיומים הקיומיים והאסטרטגיים שממנה סובלת ישראל דרך קבע.

אם הייתם חיים במערב אירופה או בארצות הברית, האם הייתם משקיעים יותר מ־90% מכספכם במזרח התיכון בכלל, ובישראל בפרט? בוודאי שלא. אבל הישראלים משקיעים יותר מ־90% מנכסיהם בשוק המקומי ומגלים - בכל הקשור להשקעות - העדפה ברורה להסתגר בגבולות המדינה. תופעה זו, המכונה Home Bias, אופיינית למרבית המדינות בעולם, אם כי בישראל היא קיצונית במיוחד.

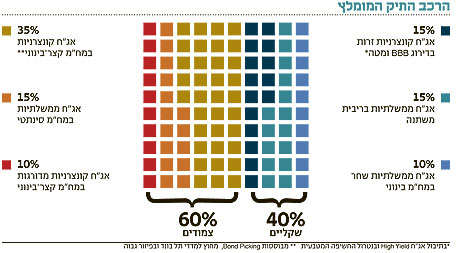

על רקע חוסר היציבות במזרח התיכון, הלקח הראשון מהעצבנות הרבה הפוקדת את הבורסה המקומית הוא להוציא יותר נכסים לחו"ל. זה נכון במניות ובאיגרות חוב (ממשלתיות וקונצרניות). השקעה שכזו בחו"ל מייצרת גם חשיפה נגזרת למט"ח, ומי שמעוניין לשמור על השקעה שקלית, יכול לנטרל את החשיפה הזו בקלות באמצעות שוק האופציות הסחירות או החוזים העתידיים שמציעים הבנקים.

אבל איך מתמחרים את הסיכון הקיים בהשקעה במדינה מסוימת? איך משווים בין מדינות ואיך יודעים אם שוקי האג"ח במדינה מסוימת מגלמים במחירם את הסיכון המדינתי?

כדי להרוויח במצב של שוק יורד, אפשר להשקיע במכשיר המגלם את פרמיית הסיכון עצמה, במקום להשקיע באג"ח או בבורסה המקומית - בדומה לאלו המשקיעים במדד VIX (המכונה "מדד הפחד").

בתחום האג"ח, המכשיר המאפשר להשקיע בפרמיית הסיכון עצמה הוא ה־CDS, ובדרך כלל הוא מוזכר בהקשר לעליית הסיכון שהממשלה תגיע למצב של חדלות פירעון (חוב ריבוני).

CDS (ראשי תיבות של Credit defaults Swaps ובעברית "מכשיר פיננסי לגידור סיכוני אשראי") דומה לחוזה ביטוח למקרה של חדלות פירעון מצד גוף מסוים. לדוגמה, בעבר הנפיקה ישראל אג"ח דולריות בחו"ל. בכמה מהסדרות הללו מחזיקים גופים פיננסיים זרים כדוגמת לוידס. סביר להניח כי הזעזועים במזרח התיכון מדאיגים את לוידס. לו היה מדובר בהשקעה מנייתית במדד ת"א־25, אפשר היה לרכוש - בבורסה או מול גוף אחר (OTC) - אופציות Put על המדד כהגנה מפני שוק יורד. אבל כיצד יכול לוידס להגן על השקעתו באג"ח של ממשלת ישראל? הוא יכול לפנות לגוף גדול ומרכזי ולבקש ממנו להיות צד בחוזה ביניהם על הגנת פוזיציית האג"ח. בהיבט הזה, הדבר דומה מאוד לרכישת אופציית Put בעסקת OTC.

בחוזה שכזה תיקבע הפרמיה (כן, בדיוק אותו המונח הקיים בפוליסות הביטוח שלכם) שעל לוידס לשלם תמורת ההגנה הזו. החוזה יציין מהי ההגדרה של "חדלות פירעון", ואת מנגנוני הפיצוי שיקבל לוידס. כלקח ממשבר הסאב־פריים - על מכשיריו הפיננסיים הממונפים שכמעט מוטטו את המערכת הבנקאית העולמית ("נכסים רעילים") - הונהגה חובת דיווח על חוזי CDS לגוף רגולטורי בינלאומי. כך אנו יכולים לצטט ולעקוב אחרי מחירי החוזים הללו בעולם.

מאפיינים נוספים של חוזי ה־CDS הנם:

מחיר: החוזים מדווחים במונחי פרמיה שנתית כאחוז מהיקף העסקה. לדוגמה, ה־CDS על אג"ח של ממשלת ישראל לחמש שנים עומד על כ־167 נקודות בסיס. במילים אחרות, על רוכש ההגנה לשלם מדי שנה 1.67% משווי האחזקה שלו תמורת ההגנה. אם לוידס, למשל, רוצה להגן על מיליון דולר, עליו לשלם 16.7 אלף דולר בשנה למוכר ה־CDS. תשלומי הפרמיה מועברים על פי רוב מדי רבעון.

התחשבנות: במקרה של חדלות פירעון, מחזיק האג"ח מעביר את נייר הערך למוכר ה־CDS, ומקבל בתמורה את הקרן בעבור כל אג"ח. מרגע זה, חדלות הפירעון ושיעור ההחזר נהפכים לעניינו של מוכר ה־CDS שמעתה הוא בעל החוב (לעתים יש סוג אחר של התחשבנות כספית, אבל העיקרון דומה).

קיימות שתי מטרות עיקריות להשקעה ב־CDS:

- גידור. משקיע המעוניין להגן על פוזיציית האג"ח שלו יכול לרכוש CDS, לוותר על חלק מהתשואה השוטפת ולקבל בתמורה הגנה על הקרן.

- ספקולציה. אם למשל אנו חושבים שה־CDS על אג"ח של ממשלת בלגיה יעלו, אנו יכולים לרכוש אותם בלא להחזיק את נכס הבסיס. אם ה־CDS לא יעלו, נפסיד את הפרמיה ששילמנו. אם ה־CDS יעלו, נוכל למכור אותם לגוף אחר.

למשקיע המוסדי והפרטי לא קל להיחשף לשוק הזה. המשקיע הפרטי כלל אינו יכול לרכוש CDS, והמשקיע המוסדי צריך לקבל אישורים משפטיים רבים כדי לסחור בנגזרים הללו.

לסיכום, שוק ה־CDS הוא אדיר בממדיו ומשמש אינדיקטור טוב לרמת החשש של המשקיעים באג"ח ממשלתיות. ככל שחוזה ה־CDS של מדינה מסוימת יקר יותר - הן לעומת ערכו ההיסטורי והן לעומת מדינות בעלות דירוג דומה או בעלות מאפיינים גיאו־פוליטיים דומים - ידרשו המשקיעים תוספת תשואה עבור ההשקעה באג"ח הממשלתיות של אותה מדינה. לחלופין, המשקיעים יקטינו את האחזקה ויעברו לשווקים המגלמים טוב יותר את פרמיית הסיכון הנדרשת.

בשבוע שחלף ירדה פרמיית ה־CDS על אג"ח של ממשלת ישראל לחמש שנים ל־1.67%, ואולם היא עדיין גבוהה בכ־0.5% מרמתה הממוצעת טרם הזעזועים במזרח התיכון. בדרך כלל, היינו מצפים כי המרווח בין האג"ח של ממשלת ישראל לאג"ח של ממשלת ארה"ב לעשר שנים ינוע ביחס ישר לחוזה ה־CDS - וזהו אכן המצב השכיח, כיוון ששני האינדיקטורים מתייחסים לסיכון הגלום בשוק האג"ח של ממשלת ישראל.

ואולם בשבוע שעבר נרשמה תופעה הפוכה: המרווח בינינו לבין האג"ח של ממשלת ארה"ב דווקא עלה, כתוצאה מביצועים משופרים של שוק האג"ח האמריקאי לעומת הגמגום של מקבילו הישראלי. בישראל חלו פדיונות בתעשיית קרנות הנאמנות המסורתיות (בנטרול הקרנות הכספיות) שחייבו את מנהלי הקרנות למכור, בין השאר, אג"ח ממשלתיות. בארה"ב, לעומת זאת, משקל הקרנות המעורבות הוא זניח (רק 6% מנכסי תעשיית הקרנות לעומת 34% בישראל), ולפיכך הקטנת הסיכונים מתבטאת דווקא ברכישת אג"ח ממשלתיות. התוצאה היא עלייה במרווח מול ארה"ב, למרות הירידה בפרמיית ה־CDS של ישראל.

השורה התחתונה: כדי להרוויח משוק יורד אפשר להשקיע במכשיר המגלם את פרמיית הסיכון עצמה. בתחום האג"ח הממשלתיות זהו ה־CDS.

הכותב הוא מנכ"ל מנורה מבטחים פיננסיים