אג"ח הים התיכון: השקעה בתל בונד - OUT, אג"ח קונצרני בחו"ל - IN

המדדים המקומיים מתומחרים במחיר מלא ומציעים תשואה מצומקת. השקעה קונצרנית חכמה בחו"ל בנטרול החשיפה למט"ח תניב תיק שקלי משופר ובעל סחירות גבוהה

החלטת הריבית לחודש נובמבר, הצפויה הערב, אינה קלה עבור סטנלי פישר, וגם החזאים מתקשים לגבש המלצה חד־משמעית. אין מחלוקת על כך שהריבית בישראל נמוכה מדי ואיננה מתאימה לקצב הצמיחה הגבוה וללחצים האינפלציוניים - מקומיים (בעיקר נדל"ן ולחצי שכר) ומחו"ל (מחירי המזון והסחורות, המתכות והאנרגיה). בינתיים לומדים המשקיעים לחיות עם ציפיות אינפלציוניות גבוהות (כ־3%).

סקר החברות לרבעון השלישי שהתפרסם בשבוע האחרון משקף אופטימיות רבה, בניגוד להערכות הקודמות שקצב הצמיחה "יוריד הילוך" אחרי צמיחה של 4.7% (בקצב שנתי) במהלך הרבעון השני ושל 4% במחצית הראשונה של השנה.

גם הישגיו היחסיים של בנק ישראל בבלימת התחזקות השקל בחודש שחלף מזמינים, לכאורה, העלאת ריבית נוספת כבר בחודש הקרוב. לכאורה - כיוון שלא ברור האם הנגיד אכן יעלה את הריבית חודש שני ברציפות, אחרי שנמנע מצעד דומה במהלך השנה האחרונה.

החולשה באיגרות החוב הממשלתיות השקליות הקצרות (עד שנתיים) מעידה כי המשקיעים נערכים בכל זאת להעלאת ריבית, וסבורים כי רמת התשואות הנוכחית אינה מפצה על הסיכון. במקום זאת, הם רוכשים אג"ח שקליות במח"מ בינוני וצמודים, בעיקר ארוכים, שבשל תלילות עקום התשואות נושאים בחובם עדיין פוטנציאל לרווחי הון.

ככה זה בשוק האג"ח - כללי האצבע המסורתיים לא בהכרח עובדים. השוק מצפה להעלאת ריבית, אבל המשקיעים מאריכים את מח"מ תיק האג"ח שלהם, בניגוד לתיאוריה המימונית.

הראלי כמעט מוצה

הצמיחה המרשימה במשק והריבית האפסית יצרו בשנתיים שחלפו, ובמידה רבה הן עדיין מהוות, סביבה מופלאה להשקעה באפיק הקונצרני - בהסתייגות: בכל הנוגע למדדי התל בונד נראה שהסביבה החיובית מיצתה את עצמה עד תום. המשך הראלי באיגרות התל בונד הביא את המרווחים הגלומים בהן לרמה נמוכה במיוחד - ולתמחור חסר של הסיכון הגלום בהשקעה ברבות מהחברות.

חיבתם המובנת של הישראלים להשקעה בחברות ישראליות ("הטיית הביתיות" - Home Bias), יחד עם פשטות ההשקעה במדדי התל בונד, מפתות את המשקיעים הפחות מתוחכמים לעקוב אחרי המדדים המקומיים שמתומחרים באופן מלא - ולהתעלם באותו זמן מאלטרנטיבות השקעה אטרקטיביות יותר, הן בישראל (מחוץ למדדי התל בונד) והן בחו"ל.

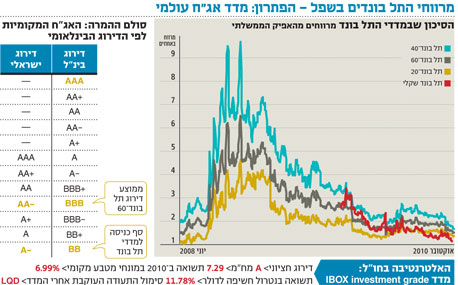

אחת משיטות התמחור הנפוצות לבחינת אג"ח קונצרניות הנה מרווח התשואה מהאפיק הממשלתי. מדד תל בונד־20, שבו מושקע מרבית הכסף המופנה לאפיק הקונצרני, נסחר כיום במרווח תשואה מצומק של 1.3% - שעוד ממשיך להתכווץ.

דירוג הסיכון הממוצע של איגרות תל בונד־20, הנו -AA. זהו דירוג מקומי, יחסי לדירוג ממשלת ישראל (AAA). אם נמשיל זאת לכדורגל, אז במונחים מקומיים, הפועל תל אביב היא אלופת המדינה ובעלת הדירוג הגבוה ביותר בליגה הישראלית (במקביל ל־AAA), אך ברמה הבינלאומית, בליגת האלופות, היא מדורגת בתחתית (נמשיל זאת לאג"ח זבל).

גם חברות דירוג האשראי התייחסו לפערי הדירוג בין המקומי והבינלאומי, ותקננו אותם כך שדירוג אג"ח ברמה של AAA בישראל מקביל לדירוג בינלאומי של A. בהתאם, דירוגו הממוצע של מדד תל בונד־20, -AA, מקביל לפי הסקאלה הבינלאומית לדירוג של BBB בלבד - כלומר בקצה התחתון של מה שנחשב בחו"ל לראוי להשקעה מוסדית (Investment grade).

אם נתייחס לתל בונד־20 כאל שחקן בינלאומי בדירוג BBB עם מח"מ של כחמש שנים - אז המרווח שלו צריך לעמוד על כ־205 נקודות בסיס ולא על 130 נקודות בסיס (המרווח כיום). כדי שמדד תל בונד־20 ייסחר במרווח זה, עליו לרדת בכ־3.6% מרמתו היום.

המרווח הקונצרני בארץ, אם כך, אינו מספק, ונמוך בכ־75 נקודות בסיס מהיכן שהיה צריך להיסחר אילו היה נסחר בהתאם לסטנדרטים הבינלאומיים. גם ברמה היסטורית, המרווח במדדי התל בונד נמוך מזה שהיה טרם המשבר ב־2008.

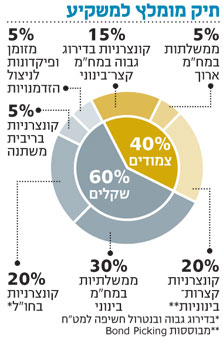

המרווח הקונצרני הגלובלי (באג"ח דולריות), כפי שנמדד על ידי מדד ibox domestic BBB, עומד על 200 נקודות בסיס, נכון ליום שישי האחרון. לפני המשבר, ב־2007, עמד המרווח על כ־115 נ"ב. במילים אחרות, בניגוד למדדי התל בונד, נטרולה של החשיפה למט"ח הנגזרת מהשקעה קונצרנית חכמה בחו"ל משאיר את המשקיע עם תיק אג"ח קונצרני שקלי, ללא תלות או מתאם למדד התל בונד ובעל סחירות משופרת. והסיכונים? בעיקר האינפלציה.

חשש מחשיפה למט"ח

משקיעים מקומיים השוקלים רכישת נכסים בחו"ל חוששים מפני החשיפה המטבעית. המשקיע למוד הכותרות על מלחמת מטבעות והתערבות לא מוצלחת של נגיד בנק ישראל במט"ח, מודאג שמא ההשקעה שלו בחו"ל, חכמה ככל שתהיה, תיהפך ללא אטרקטיבית ואף להפסדית בשל המשך התחזקות השקל לעומת הדולר.

עם יד על הלב, איננו מאמינים שניתן לחזות תנודתיות מטבע. בטווח הארוך ניתן להעריך את מגמת המטבע על סמך הפרשי ריביות, אינפלציה ומאזני חשבונאות לאומית, אך בטווח הקצר זה כמעט בלתי אפשרי. מכיוון שאנו תומכים בחשיפה אינטליגנטית לחו"ל, אך איננו מאמינים בהשקעה ספקולטיבית במטבע, אנו ממליצים על נטרול החשיפה המטבעית הדולרית.

נטרול החשיפה הדולרית הנו פשוט ביותר: כל חוזה סינתטי שניתן למכור בבורסה המקומית מנטרל חשיפה של 10,000 דולר. נטרול החשיפה, באמצעות שימוש באופציות שקל־דולר הנסחרות בבורסה, אפילו מיטיב עם המשקיעים המקומיים, עקב פערי הריבית בין הדולר לשקל.

נסביר זאת בקצרה: אם אפנה לבנק ואבקש ללוות 10,000 דולר, הבנק עשוי להלוות את הכסף בריבית שנתית דולרית של 0.25%. את הדולרים שאקבל אמיר לשקלים, ואשקיע אותם במק"מ לשנה שיניב כ־2.25% תשואה. בסוף השנה ארוויח במונחי ריבית כ־2%, ללא כל חשיפה לדולר.

מכיוון שאין בחו"ל מדד יחיד מקביל למדדי התל בונד בארץ, נבחר מדד מוכר כלשהו, גם אם אינו מייצג במדויק את מאפייני ההשקעה שברצוננו להיחשף אליהם. מדד IBOX investment grade שאחריו ניתן לעקוב באמצעות תעודת הסל LQD מורכב מאג"ח בדירוג השקעה חציוני גבוה של A ובמח"מ של 7.29. מדד זה נהנה מירידת התשואות השנה באג"ח הממשלתיות בארה"ב, ומהתכווצות המרווחים הקונצרניים בדומה לתל בונד־20 שלנו.

השקעה במדד אג"ח זה היתה מניבה במונחים שקליים כ־7% בלבד מתחילת 2010, אולם בנטרול החשיפה לדולר, התשואה השקלית היתה קופצת ל־11.8%.

השקעה באג"ח קונצרניות בחו"ל מאפשרת גם גיוון של החשיפה הסקטוריאלית, ובמתאם נמוך להשקעה באג"ח המקומיות. מדד תל בונד־20 כולל רק מעט חברות גלובליות, חברות מתכות, צריכה, הלבשה או רכב.

לעומת זאת, חשיפה לחברות ענק גלובליות כגון ג'נרל אלקטריק, פפסי, וולוו או מייסי'ס תוריד את סטיית התקן של תיק האג"ח הקונצרניות. החשיפה לחברות אלו, בעלות סדרות של מיליארדי דולרים, הנה קלה ופשוטה, ונזילה במיוחד. למי ששכח, נזכיר שמדדי התל בונד יודעים גם לרדת, ואפילו באגרסיביות, במיוחד בימים שבהם "כולם" רוצים לצאת. להבדיל, הסחירות של האג"ח הקונצרניות בדירוג השקעה בחו"ל הנה גבוהה יותר בסדרי גודל ותאפשר יציאה ללא פגיעה אנושה בשווי תיק ההשקעות.

בשורה התחתונה, חיבת הישראלים להשקעה בחברות ישראליות מצריכה בחינה מחדש, ככל שמדובר באפיק הקונצרני. זה כשנה כולל התיק המומלץ שלנו רכיב קונצרני בחו"ל, ובקלות רבה ניתן לנטרל את החשיפה למט"ח הנלווית אליו. כך ניתן לקבל תיק קונצרני סחיר יותר, של חברות גדולות יותר, בדירוג השקעה ובפיזור גבוה, ללא החשש שהמשך התחזקות השקל ביחס לדולר תכרסם בפוטנציאל רווחי ההון. נזכיר, כי בהשקעה כזו גם אין הסיכון הביטחוני־אסטרטגי המלווה כל השקעה, אטרקטיבית ככל שתהיה, בבורסה בתל אביב.

עם זאת, אין מדובר בתחליף מלא להשקעה קונצרנית חכמה בישראל. תיק אג"ח בחו"ל בנטרול חשיפה למט"ח שקול בעצם להשקעה קונצרנית שקלית ולפיכך חשוף לסיכון האינפלציוני בישראל. לכן, הכל עניין של מחירים ותשואות ראויות לפדיון האמורות לגלם את הסיכון.

הכותב הוא מנכ"ל מנורה מבטחים פיננסים