עד כמה צמודה מניית כי"ל למחיר הנפט?

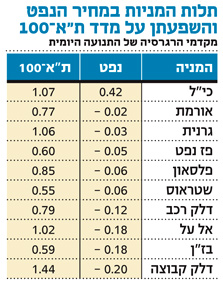

מבדיקת "כלכליסט" עולה כי עלייה של 1% במחיר הנפט מתחילת השנה מתורגמת לעלייה של 0.42% במחיר מניית כי"ל

בשבועות האחרונים, בעוד המשקיעים ברחבי העולם צפו בדאגה בתנודתיות הרבה שאיפיינה את המניות בבורסות השונות, נשאלה לא פעם השאלה האם שוק המניות הישראלי הוא שוק יעיל - כלומר שוק שבו מחירי המניות נעים לפי הגורמים המשפיעים על הרווחיות העתידית של החברות - או שמא מחיר המניות מונע הרבה יותר מהחדשות החיצוניות המציפות את השוק באופן שוטף?

כדי לבחון האם קיימת התאמה בין הגורמים המסבירים שינויים ובין מחירי המניות אפשר לבדוק האם שינוי יומי באותם גורמים יוצר שינוי יומי במניות הרלבנטיות. אם אכן שחקנים בשוק ההון המקומי מתרגמים באופן שוטף את המידע המתקבל מהחברות השונות לפעולות מסחר, נצפה למצוא מתאם גבוה בין התנועה היומית במחירי המניות ובין הגורמים המסבירים את אותם שינויים.

הבדיקה תתמקד בשני גורמים המסבירים את שינוי המחיר של מניות מסוימות: שינויים במניות המוחזקות ע"י חברות האחזקה ומחיר הנפט.

הכלי המאפשר לבדוק את ההשפעה של האחד על האחר הוא רגרסיה ליניארית פשוטה, כשהמשתנה הנבחן יהיה שיעור השינוי היומי במניה מסוימת (מתחילת השנה), והמשתנים המסבירים יהיו שיעור השינוי היומי במחיר מניה הקשורה למניה הנבחנת ושיעור השינוי היומי במחיר הנפט בשקלים. התוצאות שנציג יהיו מקדמי הרגרסיה של המשתנה המסביר, שמשמעותו היא בכמה בממוצע ינוע המשתנה המוסבר כשהמסביר עולה ב־1%.

השפעה צולבת

לכלי הרגרסיה מגבלות רבות. הראשונה היא הצורך להשתמש בסדרות סטציונאריות (סדרות ללא מגמה) ולכן השתמשנו בשיעורי השינוי במחיר המניה ולא במחיר המניה עצמו. המגבלה השנייה היא ההשפעה הצולבת של משתנים המושמטים מהרגרסיה ולכן הוספנו את מדד ת"א־100 שייצג את ההשפעה הכללית של שוק המניות המקומי. הבעיה השלישית היא ההשפעה של המשתנים המוסברים על המשתנים המסבירים. בבעיה זו לא טיפלנו, ולכן בקבוצות משתנים שבהן ההשפעה היא דו־כיוונית תיתכן הטיה במדידה.

במדד ת"א־100 נסחרת חברת אחזקות אחת - אוצר התיישבות היהודים (אוה"ה) - שיותר מ־97% מאחזקותיה מורכבות ממניה אחת - בנק לאומי. מסיבה זאת קל למעשה לבחון את השינוי בערך של אותה חברה יחסית לשינוי בערך האחזקות שלה. אוה"ה, אחת החברות הוותיקות ביותר הנסחרות בתל אביב, מחזיקה ב־4.67% ממניות בנק לאומי (68,680 מיליון מניות). החברה נשלטת בידי ההסתדרות הציונית העולמית, המחזיקה במניות מייסדים המקנות מחצית מזכויות השליטה ובכך מונעות מאבק שליטה בחברה. מבנה אחזקות זה מצדיק דיסקאונט מהותי של מחיר המניה יחסית לערך אחזקותיה.

דיסקאונט גבוה יחסית

חישוב ערך נכסיה של החברה פשוט כיוון שלחברה כמעט שאין התחייבויות. יתרות המזומנים של החברה פחות ההתחייבויות השוטפות עמדו בסוף יוני על 137 מיליון שקל. לחברה ניירות ערך סחירים בערך של כ־24 מיליון שקל, ועיקר הערך שהיא מייצרת נובע ממניות בנק לאומי. ערך האחזקה במניות עומד נכון לסוף השבוע על 762 מיליון שקל.

בעת חישוב ערך נכסי החברה יש לשים לב למסים הנדחים (הנובעים מההפרש בין מחיר מניית בנק לאומי ובין הערך בו המניות היו רשומות לפי תקני החשבונאות הישנים). נכון לסוף יוני, התחייבויות החברה למסים נדחים עמדו על 157 מיליון שקל. ירידת הערך של מניית בנק לאומי מקטינה גם את ערך ההתחייבות למסים נדחים המוערכת כעת בכ־81 מיליון שקל. מסיבה זאת ערך נכסי החברה פחות ההתחייבויות עומד על כ־842 מיליון שקל, סכום הגבוה ב־68% מערך חברת אוה"ה שעמד בסוף השבוע על 500 מיליון שקל.

בסוף חודש יוני עמד מחיר מניית לאומי על 1,670 אגורות. מנגד, ערך הנכסים של אוה"ה עמד על 1,158 מיליון שקל וערך השוק של החברה עמד על 774 מיליון שקל. כלומר, בסוף יוני ערך הנכסים נטו היה גבוה מערך השוק בכ־50%. דיסקאונט זה גבוה מאוד יחסית לדיסקאונטים שהיו לחברה בעבר, ובימים אלה, לנוכח הפחד בשווקים, נסחרת אוה"ה הרבה מתחת לערך נכסיה.

הניתוח מראה כי ההשפעה הממוצעת של השינויים היומיים במניית לאומי על מניית אוה"ה עומדת על שליש אחוז. מקדם זה נמוך מהותית מההשפעה של עלייה ב־1% בערך לאומי על ערך נכסיה של אוה"ה. כלומר, במקרה זה יעילותו היומיומית של השוק עומדת על רמה נמוכה.

בנק לאומי מחזיק ב־17.9% מחברה לישראל. הערך הרשום של אחזקה זו בספרי הבנק עומד על 1,246 מיליון שקל, אך ערך השוק של אחזקה זו, נכון לסוף השבוע האחרון, עמד על 2,350 מיליון שקל - סכום המהווה כ־14% מהערך של בנק לאומי. עם זאת, רק בסוף יוני האחרון הסתכם ערך השוק של אחזקות בנק לאומי בחברה לישראל על 7,180 מיליון שקל - 29% מהערך של בנק לאומי.

לכאורה, ניתן היה לצפות שיהיה קשר חיובי בין ביצועי מניית חברה לישראל ובין ביצועי מניית בנק לאומי, אך בפועל, הנתונים לא מצביעים על מתאם בין השתיים. נראה שמשקיעי בנק לאומי מתעלמים מביצועי האחזקה בעלת הערך הגדול ביותר של הבנק, ואף יותר מכך, בבדיקה שלנו התקבל מקדם רגרסיה שלילי המצביע על כך שבין השניים קיים קשר הפוך. המסקנה היא שאף על פי שחלק לא זניח מהערך של בנק לאומי נקבע על ידי הערך של חברה לישראל, משקיעים לא מתייחסים לכך במהלך המסחר היומי. לשם השוואה, בין מדד ת"א־100 למניית בנק לאומי קיים מקדם מתאם של יותר מ־1. נתון זה מאפיין בשנה האחרונה את מניות הבנקים, שהתנודתיות שלהן גבוהה יותר מתנודתיות המדד.

מסחר של מקצוענים

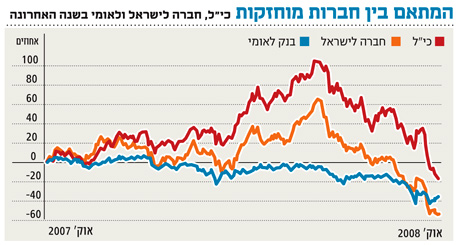

שתי המניות הגדולות עם המתאם הגבוה ביותר בבורסה בתל אביב הן כימיקלים לישראל וחברה לישראל. מלבד פרידה מהותית, שהחלה בדצמבר 2007 והתרחבה עד לאפריל 2008, שני הגרפים של המניות צמודים ביותר. הנתון לא מפתיע כיוון שכי"ל היא הנכס המרכזי של חברת האחזקות חברה לישראל.

כאשר בוחנים את הרגרסיה של מניית חברה לישראל כתלות במניית כי"ל במהלך השנה, מתקבל מקדם גבוה מאוד של 0.76. או במילים אחרות, עלייה במנית כי"ל ב־1% העלתה את מניית חברה לישראל בכ־0.75%. מקדם זה עולה אף יותר אם בודקים תקופה ארוכה יותר. המתאם הגבוה והיציב מאוד מרמז שהמסחר במניות מתבצע על ידי גורמים מקצועיים, המשחקים על ההפרש בין המניות, אפילו ברמה התוך־יומית. שחקנים אלו הם שמונעים את הפרידות המהותיות בין שתי המניות הללו.

ומה ניתן לומר על התמחור היחסי הנוכחי של חברה לישראל וכי"ל? בסוף השבוע האחרון הסתכמו אחזקותיה של חברה לישראל בכי"ל (52.8%) ב־22.84 מיליארד שקל. נכון לחודש יוני השנה, לחברה לישראל היו התחייבויות ישירות נטו של כ־1.724 מיליארד דולר. לאחר דיבידנד שהתקבל מכי"ל ודיבידנד שחלקה החברה לציבור הסתכמו ההתחייבויות הנטו שלה ב־6.6 מיליארד שקל. במהלך הרבעון השני העבירה החברה כספים לטאואר ולמיזמים נוספים הצפויים להעלות את היקף ההתחייבויות שלה, אך עדיין, ערך האחזקה בכי"ל פחות ההתחייבויות עומד על כ־14 מיליארד שקל.

ערך זה לבדו גבוה בכ־13 מיליארד שקל בלבד מהערך הנוכחי של חברה לישראל, כאשר לחברה אחזקות מהותיות נוספות בבז"ן, אינקיה וצים. הערך של אחזקות חברה לישראל במניית בז"ן עומד על כ־1.8 מיליארד שקל. את ערך האחזקות באינקיה ובצים קשה יותר להעריך, אך נראה שחברה לישראל שומרת על דיסקאונט קבוע יחסית של כ־20% עד 25% יחסית לערך אחזקותיה.

מבדיקה זו עולה שמסחר תוך־יומי רציף על הפרשים בין מניות בישראל נעשה על מניות בודדות, בעיקר על מניות גדולות מאוד, כאשר כי"ל וחברה לישראל הן צמד המניות הבולטות ביותר ששחקני השוק סוחרים על ההפרש ביניהן.

ברבעון האחרון עבר מחיר הנפט שינויים חדים - תוך שהוא רושם צניחה ממחיר שיא של 140 דולר לחבית לרמה של כ־70 דולר לחבית. מחיר הנפט ומחיר מוצרים שמחירם תלוי במחיר הנפט משפיעים מאוד על חברות ישראליות רבות, ולכן ביקשנו לבדוק האם מחיריהן של עשר מניות שונות (שיש לרווחיהן קשר מהותי למחיר הנפט) הושפעו ברמה היומית מהשינויים במחיר הנפט.

התוצאה המובהקת ביותר שהתקבלה היתה ההשפעה של מחיר הנפט על מניית כי"ל. בדיקת התנהגות המניה העלתה כי עלייה של מחיר הנפט ב־1% מעלה את מניית כי"ל ב־0.42% - תוצאה חזקה ויציבה. הסיבה הכלכלית לתלות של כי"ל במחירי הנפט היא שהמוצר העיקרי של כי"ל הוא אשלג המהווה חומר דישון. מחיר האשלג תלוי במחירי הסחורות כגון סויה ותירס, ומחיריהם של אלה תלוי מאוד במחיר הנפט כיוון שחלק מההיצע שלהן מיועד לייצור ביו־דיזל.

השפעת מחיר הנפט

אבל הסבר זה הוא כלכלי בלבד. הסברים כלכליים טובים על קשר בין מחיר מניה ומחיר סחורות לא יוצרים מתאם כה גבוה ברמה של שינויי מחיר המניה ביום־יום. מקדם המתאם הגבוה והיציב מצביע על סוחרים קצרי טווח, המשקיעים במניית כי"ל לפי מחיר הנפט. ייתכן שמדובר בסוחרים הסוחרים בכל מניות האשלג (פוטאש, מוזאיק, כי"ל ואחרות) לפי השינויים במחירי הסחורות. המסחר האקטיבי הזה מגביר את המתאם בין מחירי המניות למחירי הסחורות אפילו במרווחי זמן קצרים.

דוגמא נוספת היא חברת אורמת, שרווחיה תלויים במחיר הנפט, שכן אטרקטיביות המוצר שלה - ייצור חשמל ממקורות גיאותרמיים - תלויה במחיר הנפט, הקובע את עלויות ייצור החשמל האלטרנטיבי. עם זאת, למרות הקשר המהותי, לא נמצאה השפעה ישירה של התנועה היומית במחיר הנפט על מחיר המניה.

כמו כן, גם תעשיית הפלסטיק תלויה במחיר הנפט. כך, למשל, חברת פלסאון העוסקת בייצור פלסטיק, הבהירה שחלק מהותי מהירידה ברווחיה במחצית הראשונה של השנה נבעה מעלייה במחירי חומרי הגלם. ירידת מחיר הנפט צפויה להביא להפחתת מחירי חומרי הגלם במהלך השנה הבאה ולהעלות את שיעור הרווח הגולמי שלה. גם למחירי הסוכר, הקקאו והחלב מתאם גבוה עם מחיר הנפט, ולכן גם רווחי שטראוס צפויים לעלות עם ירידת מחיר הנפט. עם זאת, בבדיקה שערכנו אמנם נמצאה השפעה שלילית של עלייה במחיר הנפט על שתי המניות הללו, אך השפעה זו מתונה ולא מובהקת.

בשורה התחתונה, מחיר הנפט הגולמי ישפיע על הדו"חות הרבעוניים של חברות רבות, והירידה במחירו צפויה להשפיע בעיקר על הרווח ברבעון הרביעי.

הנתונים מראים שמחיר הנפט משפיע ברמה היומית על מניות כי"ל, דלק קבוצה, בז"ן, אל על ודלק רכב. השפעה זו מעידה על כך שהשוק יעיל יחסית ומניע את מחירי המניות לפי הגורמים הצפויים להשפיע על הרווחיות העתידית של החברות.

הכותב הוא כלכלן בחברת הייטק