קלטורה פירסמה תשקיף מעודכן: מכוונת לשווי של 2 מיליארד דולר

חברת שירותי הווידאו מרמת גן תזרים לקופתה 261 מיליון דולר, במקרה שאכן תצליח להנפיק לפי המחיר המבוקש של 15 דולר למניה. בעלי המניות ובמרכזם שניים ממייסדי החברה, רון יקותיאל ומיכל צור, ימכרו בהנפקה מניות ב-100 מיליון דולר נוספים

חברת קלטורה, המתמחה בניהול ווידאו לארגונים, נכנסת להילוך גבוה לקראת הנפקת המניות הראשונה בניו יורק. החברה פירסמה תשקיף מעודכן שחושף כי החברה רוצה להנפיק לפי שווי של 2 מיליארד דולר, במהלך שיכלול גם הצעת מכר על ידי בעלי מניות קיימים.

החברה תמכור בסך הכל 23.5 מיליון מניות במחיר של כ-15 דולר למניה. מתוך מספר מניות זה, 17.4 מיליון יהיו מניות חדשות של החברה שיזרימו לקופתה כ-260 מיליון דולר ו-6.1 מיליון מניות נוספות יימכרו במסגרת הצעת מכר של כמעט 100 מיליון דולר. לאחר ההנפקה יהיו לחברה 123 מיליון מניות והיא תתחיל להיסחר בנאסד"ק תחת סימול מסחר KLTR. קלטורה מעסיקה 600 עובדים, מחציתם במשרדיה ברמת גן.

בעלי המניות מממשים

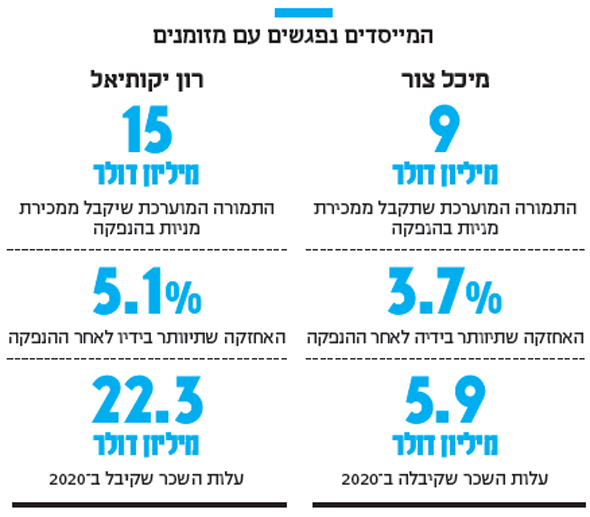

המממש הגדול ביותר בהצעת המכר הוא רון יקותיאל, אחד ממייסדי קלטורה שמכהן בתפקיד היו"ר ומנכ"ל. על פי התשקיף הוא אמור למכור מיליון מניות ובכך להיפגש עם 15 מיליון דולר לפי מחיר המניה המשוער בהנפקה.

יקותיאל קיבל חבילת שכר בעלות של 22.3 מיליון דולר ב-2020, שמורכב משכר שנתי של 390 אלף דולר, בונוס במזומן של 330 דולר ועוד הקצאת אופציות ב- 21.5 מיליון. דולר. לאחר ההנפקה והמכירה הוא יישאר עם אחזקה של 5.1% ממניות החברה לעומת 7% היום.

מיכל צור, שנמנית גם היא עם קבוצת המייסידים ומשמשת כנשיאה וסמנכ"לית השיווק קלטורה, תמכור 602 אלף מניות בשווי משוער של 9 מיליון דולר ותרד לאחזקה של 3.7% בחברה. צור קיבלה בשנה שעברה חבילת תגמול בעלות של 5.9 מיליון דולר, מתוכם שכר של 233 אלף דולר, בונוס של 223 אלף דולר והקצאת אופציות ב-5.4 מיליון דולר. בתשקיף מצויין כי באפריל 2020 עם התפרצות מגפת הקורונה, קוצץ שכרם של השניים ב-20%, אך באוקטובר עם שיפור בביצועי החברה הוא הוחזר לגובהו המקורי.

שני המייסדים הנוספים של קלטורה, שי דוד שמשמש כדירקטור וערן איתם, ימכרו נתחים קטנים יותר. דוד יממש 252 אלף מניות תמורת כ-4 מיליון דולר וישאר עם 3.9% מהחברה ואילו איתם ימכור 262 אלף מניות וירד לאחזקה של 3.8% בחברה.

קרן 406 POINT, בעלת המניות הגדולה בקלטורה, תממש 880 אלף מניות ותרד לאחזקה של 13.7%. בעלת מניות גדולה נוספת היא קרן נקסוס הודו אשר תמכור802 אלף מניות ותישאר עם חבילה של 12.4%. גופים נוספים שיימכרו מניות בהנפקה הם אינטל קפיטל, קרן אוולון , קרן של בנק ההשקעות גולדמן סאקס וקרן הון סיכון של נוקיה.

הנתונים הפיננסים

במונחי הנפקות הספאק ששוטפות את וול סטריט ואת חברות הטכנולוגיה הישראליות מדובר בשווי צנוע יחסית. עם זאת, גם הביצועים שחשפה קלטורה בתשקיף הראשון שלה הפתיעו רבים, ולא לטובה. החברה עברה את הרף של 100 מיליון דולר בהכנסות רק ב-2020, אז דיווחה על 124 מיליון דולר בשורה העליונה. הכנסות אלה משקפות קצב צמיחה של 24%.

בנוסף, קלטורה עדיין רחוקה מרווחיות עם הפסד תפעולי של 8.5 מיליון דולר ב-2020 וזאת לעומת 2.7 ב-2019. בשורה התחתונה רשמה קלטורה הפסד חריג של 58 מיליון דולר מול הפסד של 15.5 מיליון דולר ב-2019. ההפסד הגבוה בשנה שעברה נבע מהוצאה פיננסית של 41.5 מיליון דולר על עדכון השווי ההוגן של אופציות בחברה. רווח ה-EBITDA של קלטורה, שאינו כולל מסים והפחתות פיננסיות, הסתכם ב-4.3 מיליון דולר בשנה שעברה, בדומה ל-2019. בשנים הקודמות קלטורה לא הייתה רווחית גם במונחי EBIDTA. בסוף 2020 היו לחברה יתרות מזומנים של 27 מיליון דולר וההפסד הצבור עומד על רבע מיליארד דולר.

קלטורה פועלת בשני תחומים מרכזיים: תחום המדיה ותחום החינוך והארגונים. מהתשקיף עולה שתחום החינוך והארגונים הוא התחום הדומיננטי מבחינת המכירות, והוא הניב הכנסות של כ-80.4 מיליון דולר. בתחום המדיה רשמה החברה כ-40 מיליון דולר הכנסות. הוצאות המו"פ של החברה עמדו על 29.5 מיליון דולר ב-2020 - עלייה של כ-22% לעומת 2019. בין לקוחותיה של החברה: אורקל, ברליץ, וולס פארגו, בלומברג, וודאפון ועוד.