איטורו מפנטזת על הכנסות של 2.5 מיליארד דולר ב־2025

מניית הספאק, שאליו תמוזג חברת הפינטק הישראלית לפי שווי של 10.4 מיליארד דולר, זינקה ב־30% אתמול בפתיחת המסחר בניו יורק עם הפרסום שאישר את חשיפת כלכליסט בדבר השווי בהנפקה. איטורו עקפה את המתחרה רובינהוד במספר הלקוחות

בעוד בישראל משפשפים את העיינים לנוכח תג השווי של 10 מיליארד דולר שקיבלה אתמול חברת איטורו (eToro) בעסקת מיזוג עם ספאק, בהנפקה הגדולה ביותר עד כה עבור חברה ישראלית. ב

עלי המניות

של הספאק (FINTECH ACQUISITION V) הריעו לעסקה, מניית הספאק ניתרה אתמול ב־17% בשעות הראשונות של המסחר עם הפרסום הרשמי שאישר את חשיפת "כלכליסט" בנוגע להנפקה המתוכננת של איטורו. בתקשורת בחו"ל הוצגה איטורו כ"יריבה של רובינהוד" ומכאן שבהשוואה לחברה האמריקאית שמתכננת הנפקה לפי שווי של 20 מיליארד דולר, איטורו, מנופחת ככל שתהיה, נראית כמו מציאה זולה.

איטורו, המפעילה רשת חברתית לניהול השקעות שמאפשרת מסחר בעלויות אפסיות וגם בשברי מניות, הודיעה אתמול כי תתמזג לתוך ספאק בעסקה שתשקף שווי של 10.4 מיליארד דולר לחברה. הספאק, בהובלתה של יזמית ספאקים סדרתית בטסי כהן, שעבורה תהיה זאת כבר העסקה התשיעית, גייס בשלב הראשון 250 מיליון דולר והשלים כעת הנפקת PIPE של 650 מיליון דולר נוספים ממוסדיים, בהם סופטבנק, פידליטי, וולינגטון וקבוצת ION. אחרי השלמת המהלך יהיו בקופת איטורו 800 מיליון דולר. כהן עומדת גם מאחורי הספאק שאמור לקלוט לתוכו את פיוניר, חברת פינטק ישראלית נוספת, לפי שווי של כ־4 מיליארד דולר.

איטורו בחנה גם אפשרות של הנפקה רגילה בוול סטריט, אך קיבלה אינדיקציות לכך שהיקף הגיוס ושווי השוק יוכלו להיות גבוהים משמעותית באמצעות מיזוג עם ספאק. "אנחנו מאמינים בשוק הספאקים", אמר אתמול יוני אסיא, מנכ"ל ואחד ממייסדי החברה במסיבת

עיתונאים שקיימה החברה, "הוא צמח מאוד בשנה האחרונה כי זו דרך חדשנית להביא חברות איכותיות לשוק ההון האמריקאי.

גם הגיוס הלא גדול יחסית שעשה הספאק עצמו מצדיק את רמות הדילול שלנו בהנפקה ומאפשר לנו להגיע לשוק בצורה הנכונה". ההנפקה צפויה לצאת לפועל ברבעון השלישי ותכלול גם הצעת רכש למניות של משקיעים מוקדמים ועובדי החברה ב־300 מיליון דולר. בהנפקות ראשונות רגילות, לא נהוג לרוב לאפשר לבעלי מניות ותיקים לממש כמויות גדולות של מניות, אלא להמתין להנפקה משנית וזה אחד היתרונות שמאפשר הספאק ליזמים ולבעלי מניות בחברות, כמו גם שווי גבוה וגיוס גדול מאשר בהנפקות הרגילות.

המספרים נחשפים חלקית

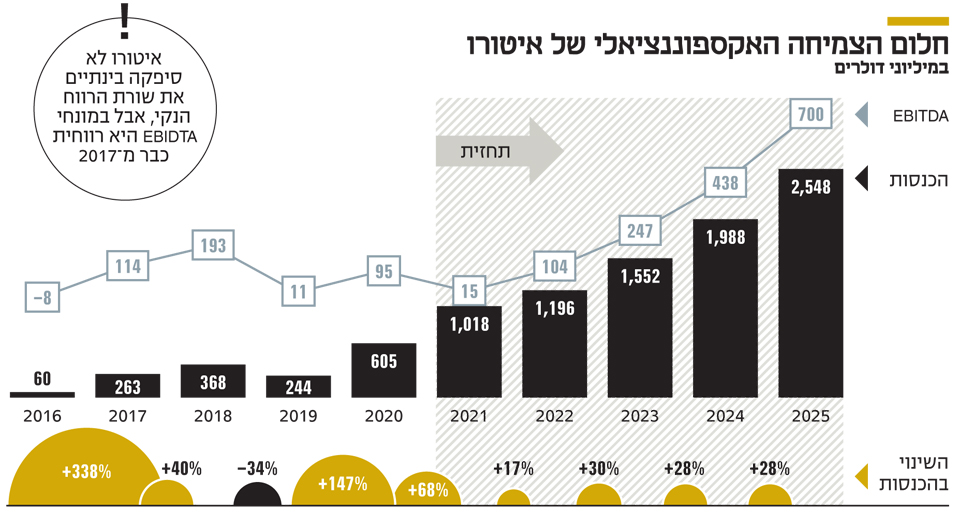

כיצד איטורו תוכל להצדיק שווי של 10 מיליארד דולר, לאחר שרק ב־2020 ערכה סבב השקעה לפי שווי של 2.5 מיליארד דולר "בלבד"? אתמול חשפה איטורו לראשונה מספרים חלקיים שלה, גם אם בינתיים במצגת למשקיעים ולא במסגרת תשקיף ואלה מלמדים בעיקר על קפיצה מהירה בהכנסות ומספר המשתמשים שנרשמה בשנת הקורונה שהפכה את ההשקעה במניות לתחביב נפוץ.

לקראת ההנפקה איטורו גם ממצבת את עצמה כמתחרה של אפליקציית המסחר במניות רובינהוד, עם יותר משתמשים רשומים באיטורו ועם האפשרות לעקוב אחרי תיקי השקעה של משתמשים אחרים. התשואה הממוצעת בקטגוריית המשקיעים הפופולריים של איטורו הגיעה ל־51% בשנה שעברה. בעוד רובינהוד ממוקדת בארה"ב, איטורו קיבלה רישיון לפעול שם רק ב־2020 והשנה תעשה את צעדיה הראשונים בשוק זה, כאשר כל ההכנסות שיצרה עד היום הגיעו משאר העולם, 70% מהן מאירופה. ההכנסות של איטורו ב־2020 זינקו ב־147% לעומת התקופה המקבילה, ל־605 מיליון דולר.

כניסת משקיעים צעירים

"לקח לנו 9 שנים להגיע ל־5 מיליון לקוחות ראשונים, וב־2020 לבדה גייסנו גם 5 מיליון לקוחות", אמר אסיא. המומנטום החזק שרק התגבר בחודשים האחרונים, עם כניסתם המואצת של משקיעים צעירים למסחר מקוון במניות כמו גם התחזקות מחודשת של מטבעות הקריפטו שגם בהם ניתן לסחור באיטורו, הובילה לכך שבינואר 2021 לבדו גייסה החברה יותר ממיליון לקוחות חדשים.

גם היקף הפעילות מזנק חדות, ואם ב־2019 מספר העסקאות החודשי הממוצע בפלטפורמה עמד על 8 מיליון, ב־2020 הוא עלה ל־25 מיליון ובינואר השנה ניתר ל־75 מיליון עסקאות. איטורו לא סיפקה בינתיים את שורת הרווח הנקי, אבל במונחי EBIDTA (רווח לפני מס והפחתות) היא רווחית כבר מ־2017 וזאת על אף שהצמיחה בהכנסות לא היתה עקבית או יציבה.

כך, למשל, ב־2018 כבר רשמה איטורו הכנסות של 369 מיליון דולר ו־EBITDA של 193 מיליון דולר. לעומת זאת, ב־2019 נרשמה צלילה של 34% בהכנסות ורווח של 11 מיליון דולר בלבד. לדברי אסיא, המסחר במטבעות הקריפטו שעדיין מהווה נתח קטן יחסית מההכנסות מתאפיין בשיעור רווח גולמי דומה של 85%-80%. עיקר ההוצאות של איטורו נובעות מעלויות המסחר שמהן נגזרת הרווחיות הגולמית. השיווק והשכר הם הסעיפים המרכזיים בעלויות התפעול שהגיעו ל־230 מיליון דולר ול־100 מיליון דולר בהתאמה ב־2020, שבה נותר לאיטורו רווח תפעולי של כ־100 מיליון דולר.

אף שבאיטורו מודים כי קצב הצמיחה ב־2020 היה חריג, התחזית ל־2021 כבר מניחה קצב צמיחה מתון יותר של 69% שאמור להביא את החברה להכנסות של מיליארד דולר, רף שמעט חברות ישראליות הצליחו לעבור. עם זאת, נוכח הכפלה צפויה בהוצאות השיווק עם הכניסה לשוק האמריקאי, הרווחיות התפעולית תצנח ל־10 מיליון דולר, והקצה של התחזית האופטימית מדבר על הכנסות של 2.5 מיליארד דולר ו־EBITDA של 700 מיליון דולר ב־2025. אסיא תולה את הצמיחה המהירה, שאמורה להסביר גם את השווי שמבוסס על מכפיל של 9.7, בהכנסות שצפויות לעמוד השנה על מיליארד דולר לפי תחזית החברה.

על המרוויחים הגדולים של הנפקת איטורו, מעבר למייסדי החברה, נמנים גם משקיעים וותיקים שהשתתפו במימון שלה משלבי ההקמה הראשונים ב־2007, ובהם ניר ואלי ברקת, באופן אישי ובאמצעות קרן BRM, שמשחזרת כך את ההצלחה ההיסטורית בצ'ק פוינט, והופכת את ניר ברקת לחבר הכנסת העשיר ביותר.

משקיעים פרטיים נוספים בולטים בחברה הם חמי פרס שותף מייסד בקרן הון הסיכון פיטנגו, המשקיע הוותיק מייסד ג'נסיס אדי שלו וגם אבנר סטפק ממיטב, כאשר השניים האחרונות גם מכהנים בדירקטריון איטורו. שמוליק האוזר, לשעבר יו"ר רשות ני"ע וחדוה בר, לשעבר המפקחת על הבנקים, מכהנים בוועדה המייעצת של החברה.