השינוי בתשואות האג"ח עלול להרוס את החגיגה באחוזת בית

הזינוק בתשואות אג"ח ממשלת ארה"ב ועליית מחירי הסחורות מבשרים על חששם של המשקיעים מפני העלאת הריבית וחזרת האינפלציה. מחירי האג"ח הדולריות בת"א, שעלו ביותר מ־4%, בעוד הממשלתיות צונחות, מעידים שהחשש חצה את האוקיינוס

סיכה בבועת המניות? שוק ההון רותח, ויעידו על כך 15 החברות שהשלימו הנפקה ראשונה (IPO) מתחילת השנה, מדד הביומד שזינק ב־41%, מדדי בלוטק וחיפושי הנפט והגז שעלו ב־20%, ומדד SME60 שטיפס ב־18%.

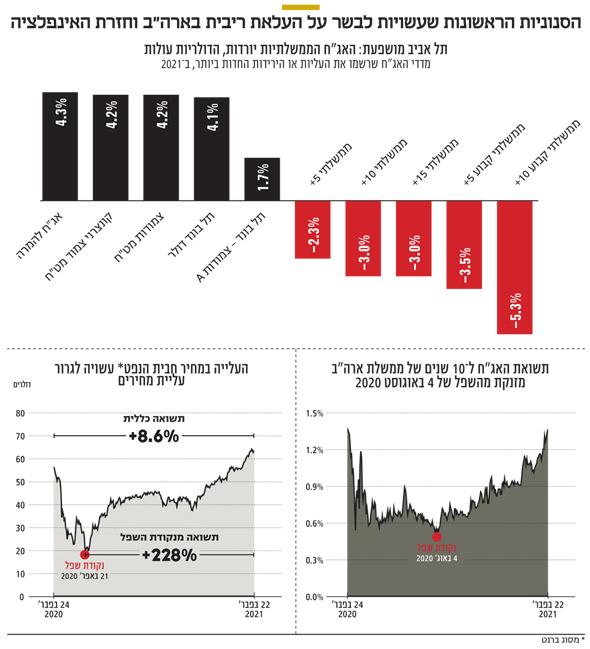

אולם בחגיגה הזאת לא כולם נוטלים חלק, ונראה שדווקא אלו שלא הוזמנו אליה, הם אלו שבכוחם להרוס אותה ולהביא לסיומה. האג"ח הממשלתיות סובלות מתחילת השנה מחולשה שאי אפשר להתעלם ממנה. את טבלת תשואות מדדי האג"ח נועלים מדדי האג"ח הממשלתיות שרשמו מתחילת השנה ירידות של 5.3%-2.3%.

מנגד, בראש הטבלה מככבים מדדי האג"ח הצמודים למט"ח שרשמו עליות שערים של 4.1%. אלו הם שני הצדדים של אותו הסנט. בחודשים האחרונים ניכרת מגמה הדרגתית אך עקבית של עליית תשואות באג"ח האמריקאיות, כאשר אג"ח ממשלת ארה"ב ל־10 שנים שנסחרה באוגוסט 2020 בתשואת שפל של 0.5%, נסחרת היום בתשואה של 1.34%.

זאת, על רקע עליית מחירי הסחורות בעולם ובראשן חבית הנפט (מסוג ברנט) שמחירה כמעט שהכפיל את עצמו באותה תקופה, ועוד יותר מכך: מחיר חבית הנפט זינק ב־228% משפל הקורונה, מ־19 דולר לחבית באפריל 2020 ועד למחיר נוכחי של יותר מ־63 דולר לחבית. עליית מחירי הסחורות גוררת עלייה בציפיות האינפלציה שעשויה להתרחש הן במחירי המזון והן בעלויות הייצור וההובלה.

עקפו את שער החליפין

בשנים האחרונות האינפלציה היתה אפסית ואפשרה את קיומה של ריבית אפסית. אולם בתרחיש שהאינפלציה תתעורר ותרים ראש, הדבר צפוי לגרום לתגובה בדמות העלאה בשיעור הריבית. התופעה הזאת חוצה אוקיינוסים ומכה גלים גם בשוק המקומי והקטן שלנו ובהתאם, גם התשואה של אג"ח ממשלתית שקלית (0330) עלתה באותה תקופה מ־0.6% לתשואה נוכחית של 1.1%.

במקביל, אפשר לראות תופעה מעניינת באיגרות החוב הצמודות למט"ח שרשמו מתחילת השנה עלייה של כ־4% במחירן, בעוד שער החליפין של הדולר עלה רק ב־1.9%. האטרקטיביות של האג"ח הצמודות למט"ח עשויה לסמן ציפיות להתחזקות עתידית של הדולר בתרחיש של העלאת ריבית בארה"ב שתביא לעלייה באטרקטיביות של המטבע האמריקאי.

לא צריך לרחם על המשקיעים באג"ח הממשלתיות, כמו שאין טעם לקנא במחזיקים בצמודות המט"ח. הראשונים נהנו בשנים האחרונות מרווחי הון עצומים שלא היו מביישים משקיעים בשוק המניות, והאחרונים סבלו אשתקד מהתחזקות השקל. הנקודה היא שאותם רווחים באג"ח הממשלתיות שהושגו הודות לירידה בשיעורי הריבית וההפנמה שהיא צפויה להישאר בשפל עוד זמן רב, יהפכו להפסדים בתרחיש שבו הציפיות ביחס לגובה הריבית בארה"ב ישתנו.

בתרחיש שהממשל האמריקאי ישיק את תוכנית התמריצים החדשה שנושקת ל־2 טריליון דולר (12 אפסים אחרי ה־2!), המהלך צפוי להיות ממומן באמצעות הנפקת אג"ח. הגדלת ההיצע מטבעה מביאה ללחץ על המחיר.

לעת עתה, הגלים מארה"ב שוטפים את האג"ח הממשלתיות בלבד ורק מרטיבים את שולי האג"ח הקונצרניות. אולם התופעה הזאת לא יכולה להימשך זמן רב. מחירי האג"ח הקונצרניות מושפעים באופן ישיר ממחירי האג"ח הממשלתיות. עלייה מתמשכת בתשואות האג"ח הממשלתיות תגרור בהכרח גם עלייה בתשואות האג"ח הקונצרניות.

לעליית התשואות בשוק איגרות החוב השפעות שונות על שוק המניות. בטווח הקצר, כל עוד עליית התשואות לא מהותית, מחירי המניות כמעט אדישים. מניות ואג"ח הן מוצרים תחליפיים, ובמידה מסוימת ירידות שערים של האחד מביאות דווקא לעלייה באטרקטיביות של השני.

האג"ח כחוף מבטחים

אולם בטווח הבינוני, ככל שעליית התשואות בשוק האג"ח נעשית משמעותית יותר, יש לכך השלכות גם על השווי של המניות ולכך יש שתי סיבות. ראשית, כשהריבית מגיעה לרמה גבוהה, המשקיעים מעדיפים להשקיע בנכסים בעלי סיכון נמוך יחסית על פני מניות, ומכאן הדרך לסוף החגיגה עלולה להתקצר.

שנית, הערך של המניות מושפע ישירות משיעור הריבית שבאמצעותו מעריכי השווי מהוונים את רווחי החברות וקובעים את ערכן, וככל שהריבית גבוהה, שיעורי ההיוון עולים בהתאם, ומכווצים את שווי החברות.