פיוניר מכוונת לנאסד"ק לפי שווי של 3 מיליארד דולר

חברת הפינטק הישראלית במגעים מתקדמים למיזוג עם חברת ספאק. פיוניר נמצאת בשלב הכנת התשקיף לרשות ני"ע בארה"ב. אם המגעים למיזוג לא יבשילו, פיוניר תבצע הנפקת מניות ראשונית בנאסד"ק בחצי השנה הקרובה

ענקית ישראלית נוספת עושה את דרכה לנאסד"ק. ל"כלכליסט" נודע כי חברת הפינטק הישראלית פיוניר (Payoneer) מנהלת מגעים מתקדמים למיזוג עם חברת ספאק (SPAC), ככל הנראה אמריקאית, למיזוג לפי שווי של 3־2.5 מיליארד דולר.

בימים אלו פיוניר נמצאת בשלב של הכנת התשקיף שיוגש לרשות ני"ע האמריקאית (SEC) במידה והמגעים, שנמצאים בשלבים מתקדמים, יבשילו לכדי עסקה. במידה והמגעים לא יבשילו, בכוונת פיוניר לצאת להנפקה ראשונית של מניותיה (IPO) בנאסד"ק. כך או כך, הליך הפיכת החברה לציבורית צפוי להיות מושלם בחצי השנה הקרובה, והנהנית העיקרית מכך תהיה קרן ויולה, שהיא המשקיעה הגדולה בחברה.

בחנה הנפקה בעבר

זו לא הפעם הראשונה שבה פיוניר מכוונת להנפקה בנאסד"ק. ב־2015 היא בחנה את האפשרות, שבסופו של דבר לא יצאה לפועל. בתחילת 2019 פיוניר קיימה פגישות עם בנקי השקעות במטרה להתניע שוב את ההנפקה, אולם גם הפעם המהלך לא הבשיל. כעת, בשל שוק ההנפקות הרותח, הוחלט פעם נוספת לצאת להנפקה.

פיוניר, בדומה לחברות טכנולוגיה ופינטק אחרות, נהנית מתהליך הדיגיטציה המואץ, שמתרחש בשל משבר הקורונה, כאשר חברות כמו אמזון ו־וולמארט, שנמנות על לקוחותיה, עושות שימוש גובר במוצריה. עדות לצמיחה ניתן לראות בעובדה שבשיא משבר הקורונה פיוניר גייסה עובדים.

כפי שפורסם ב"כלכליסט" באוגוסט האחרון, החברה יצאה לגיוס של 150 עובדים בישראל ומספר דומה של עובדים לסניפיה ברחבי העולם. עוד לפני הגיוס, פיוניר העסיקה 1,500 עובדים ברחבי העולם, מתוכם 900 בישראל. פיוניר מנוהלת על ידי סקוט גאליט, שהחליף את המייסד יובל טל כמנכ"ל ב־2010, אז טל עבר לכהן כנשיא. כמנכ"לית פיוניר ישראל מכהנת קרן לוי.

פיוניר, שהוקמה ב־2005, פיתחה פלטפורמה טכנולוגית שמאפשרת העברת תשלומים באופן בטוח בין מדינות ומימון עסקאות ללקוחות קיימים. בחודשים האחרונים החברה פועלת על מנת להיכנס לעולם סליקת האשראי לעסקים. כיום החברה פועלת ביותר מ־200 מדינות ומשרתת יותר מ־4 מיליון לקוחות.

מאז שהוקמה, פייוניר גייסה 245 מיליון דולר. בתחילת הדרך השקיעו בחברה שלל אנג'לים כמו איש הנדל"ן יגאל אהובי וזוהר גילון, ממשקיעי ההון סיכון הבולטים בישראל. בהמשך, הצטרפו להשקעה קרנות ההון סיכון ויולה, גריילוק, TCV, ססקואנה, וינטאג', וולינגטון וחברת הביטוח הסינית פינג אן.

טל פרש מפיוניר באוגוסט האחרון וכיום הוא משמש כיועץ. טל פרש לטובת הקמת קרן פינטק, יחד עם מנכ"לית בנק לאומי לשעבר רקפת רוסק־עמינח ורונן אסיא, ממקימי חברת אי־טורו.

2020: שנת שיא לספאק

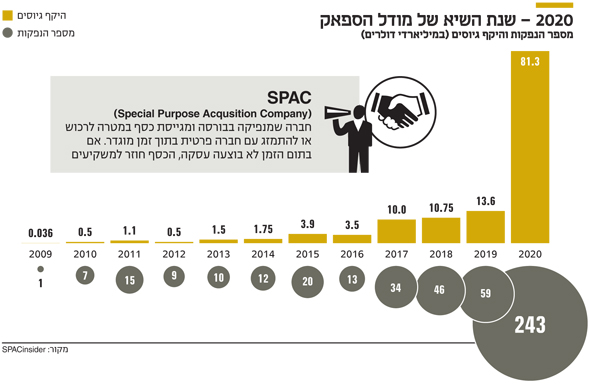

הדרך שבה פיוניר בוחנת כניסה לנאסד"ק הפכה פופולרית במיוחד השנה. חברות ספאק הן מעין שלדים בורסאיים, שמגייסים כסף במטרה לרכוש או למזג פעילות של חברה פרטית קיימת לתוכן.

לחברות ספאק יש זמן קצוב להכנסת פעילות לתוכן, בד"כ שנתיים. אם בתום הזמן לא הוכנסה פעילות, החברה מחזיקה למשקיעים את הכסף. מתחילת השנה הונפקו 242 חברות ספאק (יותר מחצי ממספר החברות המונפקות) שגייסו 81 מיליארד דולר - פי 6 בהשוואה ל־2019.

חברה ישראלית נוספת שמנהלת מגעים על מנת להיכנס לנאסד"ק באמצעות ספאק היא טאבולה.חברה נוספת היא יצרנית החיישנים לרכב אינוויז, שהודיעה החודש שתתמזג עם ספאק לפי שווי של 1.4 מיליארד דולר.