השווי של מאגר תמר לפי המחזיקות בו: כשל שוק או פצצה מתקתקת

שתי המחזיקות במאגר תמר נסחרות מתחת להון העצמי שלהן. בישראמקו, המחזיקה 28.75%, קיים כשל שוק ופוטנציאל השבחה גדול, בעוד שבתמר פטרוליום, המחזיקה 16.75%, יש סיכוי לירידה נוספת בשווי

מגזר האנרגיה ספג ירידת ערך משמעותית עקב משבר הקורונה, ובפרט צנח שווי החברות המחזיקות במאגר תמר. המאגר מציג רווחיות ותזרימי מזומנים גבוהים, ונהנה מיציבות הודות להסכמי Take Or Pay, שבהם הלקוח מתחייב לרכישה בהיקף מסוים מהספק, ואם ירכוש בפחות מהיקף זה, ישלם פיצוי עבור הפער.

הפיצוי המוסכם הוא בגובה מחיר הרכישה או נמוך ממנו. הסכם מסוג זה מבטיח לספק תזרים מזומנים יציב, והוא נפוץ בתעשיית האנרגיה, ובפרט במכירה של גז טבעי. לתמר צבר הזמנות מובטח לשנים הבאות מלקוחות דוגמת חברת החשמל, צרכני חשמל פרטיים, לקוחות תעשייתיים וחברות שיווק של גז טבעי, והוא מכוון בעיקרו לשוק המקומי.

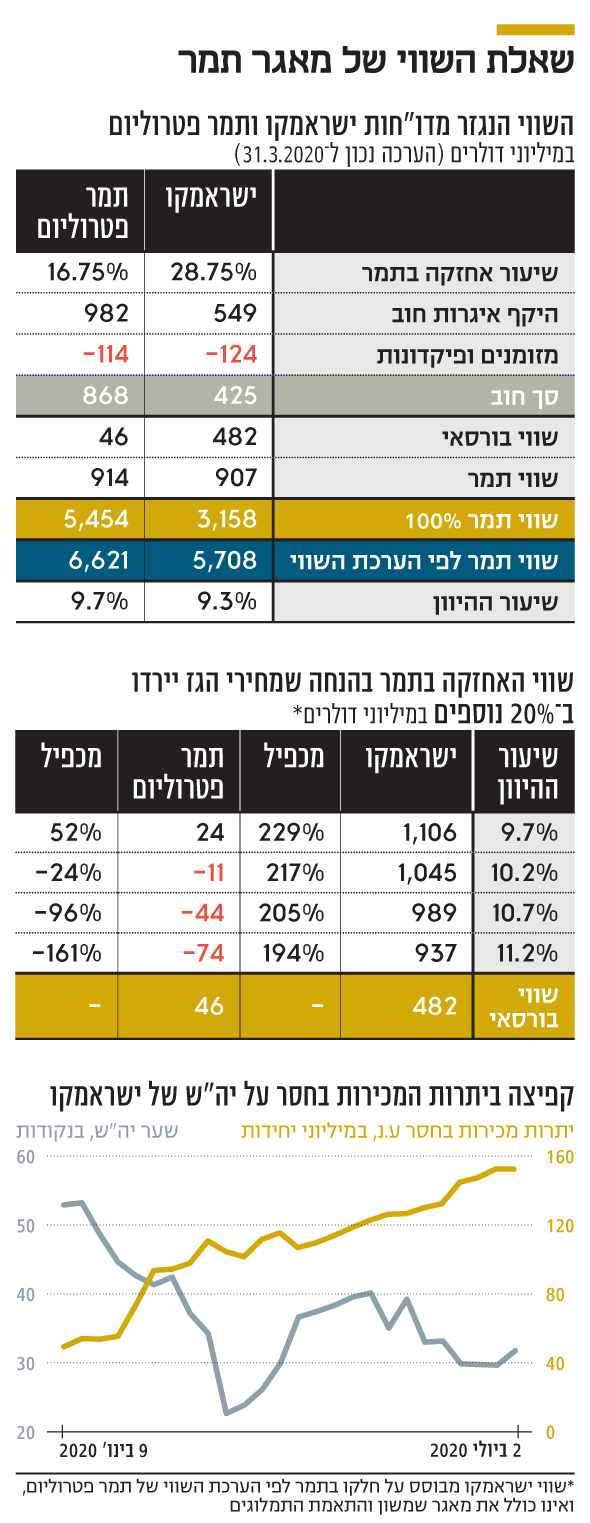

ניתן ללמוד על שווי המאגר משתי חברות בורסאיות המחזיקות בו: ישראמקו המחזיקה ב־28.75% ותמר פטרוליום עם 16.75%. תמר פטרוליום צירפה לדו"חותיה הרבעוניים שפורסמו לאחרונה הערכת שווי מפורטת, שהכינו ב־GSE (גיזה זינגר אבן) לצורך בחינת ירידת ערך. זאת מאחר ושווי השוק של תמר פטרוליום היה, סמוך למועד פרסום הדו"ח, נמוך מההון העצמי בספרי החברה. הערכת השווי התבססה, בין היתר, על דו"ח עתודות מעודכן ועל תזרים מהוון של אחזקות החברה בתמר.

מהערכת השווי עולה כי הערך הנוכחי של תזרימי המזומנים הצפויים מחלקה של תמר פטרוליום במאגר, בהתבסס על שיעור היוון של 9.3% עד שנת 2056, נאמד ב־1.1 מיליארד דולר. כלומר, שווי של 6.6 מיליארד דולר למאגר כולו.

מצירוף החובות הפיננסים נטו ל־31 במרץ 2020 לשווי השוק, ניתן להגיע לאומדן שווי המאגר אצל המחזיקות בו. לפי שווי השוק של אחזקות תמר פטרוליום וישראמקו במאגר תמר, ובהנחה כי החוב בשתיהן יפרע במלואו, ישנו ערך של 5.5 מיליארד דולר בתמר פטרוליום לעומת 3.2 מיליארד דולר בלבד בישראמקו.

בהערכת השווי שצירפה לדו"חות כללה תמר פטרוליום תרחישים שונים לשווי המאגר, בהתאם לשיעור ההיוון. בשיעורי היוון בין 9.7% ל־11.2%, בהתבסס על תזרימי המזומנים המהוונים, יעמוד שווי המאגר על 6.6-5.9 מיליארד דולר בהתאמה. הסיכון הגלום בתמר פטרוליום בא לידי ביטוי בתרחיש המתייחס לירידת מחירים של 20%. בשיעור היוון של 9.7%, שווי השוק של ישראמקו צונח ל־1.1 מיליארד דולר - יותר מכפול מהשווי הבורסאי; זאת בעוד בתמר פטרוליום השווי עומד על 24 מיליון דולר בלבד - נמוך מהשווי הבורסאי.

בשיעור היוון של 11.2%, שווי השוק של ישראמקו יורד ל־ 0.9 מיליארד דולר - כפליים השווי הבורסאי, בעוד בתמר פטרוליום השווי של חלקה במאגר קטן מהערך ההתחייבותי של האג"ח שלה. בגלל המינוף הגבוה ניתן לומר שמניית תמר פטרוליום מהווה אופציה על שווי המאגר בהתאם למחיר הגז ולכמותו.

ניתוח הרגישות שמסביר את התמונה

הסיכון הגלום במינוף הגבוה של תמר פטרוליום ניכר גם מביצוע ניתוח רגישות לשווי השוק של שתי החברות בהתאם לשווי מאגר תמר. בהנחה ששווי המאגר בין 4 ל־5 מיליארד דולר, הרי שחלקה של תמר פטרוליום בו קטן מהערך ההתחייבותי של האג"ח שלה. במידה ושווי המאגר עומד על 6 מיליארד דולר, שווי תמר פטרוליום יותר מכפול משווייה בבורסה. ואם שוויו 7 מיליארד דולר, שווי תמר פטרוליום גבוה כמעט פי שישה משווייה בבורסה.

בישראמקו, בכל אחד מהתרחישים לגבי שווי המאגר מ־ 4 עד 7 מיליארד דולר, השווי בפועל גבוה מהשווי הבורסאי. במסגרת דו"חות הרבעון הראשון השנה, בהתבסס על שיעור היוון של 9.3%, העריכה ישראמקו את חלקה במאגר תמר ב־1.64 מיליארד דולר. כלומר, להערכת החברה שווי המאגר באחזקה מלאה הוא 5.7 מיליארד דולר. נתון זה משקף שווי של יותר מפי 2.5 מהשווי שבו נסחרת ישראמקו.

השווי הנמוך של ישראמקו בבורסה עלול להעיד על כשל שוק ביחס להערכת השווי, ומעורר תהיות רבות על השווי האמיתי של תמר. ייתכן שהשוק מתמחר את המאגר בשווי נמוך מזה שנקבע בהערכת השווי, עקב ירידה זמנית בביקושים ובמכירות כתוצאה ממשבר הקורונה. עם זאת, גם אם כך הדבר, אין בכך כדי להסביר את הפער במלואו.

במידה והשוק מתמחר נכון את שווי המאגר בהתאם לשווי הבורסאי של ישראמקו, עולה צורך בהפחתה מהותית של שווי המאגר בספרי תמר פטרוליום. חמור מכך, תמר פטרוליום לא תוכל לפרוע את מלוא יתרת האג"ח שלה, מצב המשתקף גם במחיר שבו הן נסחרות.

איתות מכיוון המכירות בחסר

ניתן למצוא הסבר לירידה המהותית בשווי יחידות ההשתתפות של ישראמקו בתנועת יתרות המכירות בחסר (שורט) עליהן. יתרות אלה שולשו מתחילת 2020: מכ־49 מיליון ע.נ ל־152 מיליון. הקפיצה במכירות בחסר בתקופה זו הביאה עמה ירידה במחיר יחידת השתתפות מ־53 אגורות ל־30 אגורות.

ייתכן שהקפיצה ביתרות המכירות בחסר נובעת מהיערכות למשבר הקורונה, ואולי אף מציפייה לגל שני.

נימוק נוסף ומעניין יותר קשור לדלק קידוחים. ייתכן שמקור הקפיצה היא בהיערכות לרכישת חלקה של דלק קידוחים בתמר (22%), ושימוש במכירה בחסר לעסקה הונית שבה יוקצו יה"ש של ישראמקו בתמורה לחלקה של דלק קידוחים בתמר.

בדלק קידוחים הודיעו לאחרונה על פירעון חלקי של תמר בונד ב־240 מיליון דולר, מעודפי המזומנים שנצברו בחשבונות הייעודיים של המאגר. יתרת החוב לאחר פירעון זה תעמוד על 720 מיליון דולר, כך שבכל אחת מההנחות לגבי שווי המאגר, צפוי כי יִוָּתֵר לדלק קידוחים עודף תזרימי חיובי ממכירתו.

אף שישראמקו ותמר פטרוליום נסחרות מתחת להון העצמי שלהן, נראה שבמקרה של ישראמקו קיים כשל שוק ופוטנציאל השבחה משמעותי. זאת בעוד שבתמר פטרוליום מנגנון הפצצה המתקתקת עשוי לפעול ולהוביל לירידת ערך נוספת בשוויה.

השורה התחתונה

מבחינת שתי המחזיקות במאגר עולה תמונה שונה, והתמחור של ישראמקו יותר אטרקטיבי

הכותב הוא רואה חשבון, בעבר כמנהל כספים בחברת אדמה. גילוי נאות: הכותב מחזיק בני"ע של ישראמקו ודלק קידוחים ואין בכך המלצה למכור או לרכוש ניירות אלה