ויגודמן ודשא חייבים להתחיל לספק הסברים

טבע שמתהדרת בשיפור בתחום תרופות המקור קוצרת כעת את הפירות שזרע המנכ"ל הקודם, ארז ויגודמן; מנגד, ויגודמן והנהלת החברה ב־2015 גם חפרו את בור החוב שטבע מתקשה להיחלץ ממנו, והפכו את מניית העם לסתם מניה; הגיע הזמן שהשותפים למחדל רכישת אקטביס יישברו את קשר השתיקה

ענקית התרופות טבע מהווה את אחד הסיפורים המרתקים של הכלכלה הישראלית, שבו מי שהיתה חברת תרופות מצליחה ומניבה, הגיעה בעיניים פקוחות של הנהלתה אל סף קריסה מוחלטת. גודל הכישלון רק מועצם לנוכח העובדה שההנהלה והדירקטוריון היו מודעים בזמן אמת לנתונים, החליטו את כל ההחלטות השגויות ורכשו את אקטביס בעסקה הגדולה אי פעם שלביצעה חברה ישראלית. וכך הביאו את טבע למקום שבו היא נמצאת כעת.

את שני העשורים האחרונים של טבע ניתן לחלק לשלוש תקופות. העשור הראשון (2009-2000), אופיין בצמיחה מואצת. שבו טבע השיגה רווחים גדולים מתקופת הבלעדיות הניתנת לחברה הראשונה שמשיקה גרסאות גנריות לתרופות בארה"ב ובמקביל ההכנסות והרווחיות של הקופקסון הלכו וגדלו. בעשור זה מניית טבע השיגה תשואה של 583% והפכה להיות מניית העם. באותו עשור, תחת אלי הורביץ כמנכ"ל (עד 2002) וכיו"ר (עד 2010) טבע ביצעה שלוש רכישות גדולות, של סיקור, איווקס ובאר.

בתקופה השנייה, מ־2010 עד אמצע 2015, טבע המשיכה לקטוף את פירות העשור הקודם וחיפשה אסטרטגיה חדשה לעתיד. ב־2010 היא רכשה את רציופארם וב־2011 את ספאלון, רכישות אלה, שנועדו ליצור תחום תרופות מקור חזק לטבע, לא הובילו לפריצת דרך, והפירות שנוצרו בעשור הראשון עמדו לדעוך. התקופה השלישית, מאמצע 2015 ועד 2109, החלה ברכישות הכושלות של אקטביס ורימסה, שהובילו לקריסה של טבע ולמאבק ההישרדות שמתחיל להראות סימני הצלחה בחודשים האחרונים.

ב־27 ביולי 2015 טבע הכריזה על רכישת אקטביס תמורת 33.75 מיליארד דולר במזומן ועוד 100 מיליון מניות טבע שערכן במועד פרסום העסקה היה 6.75 מיליארד דולר. את אותו יום מסחר בארה"ב סיימה מניית טבע במחיר שיא של 72 דולר. בעת הרכישה מנכ"ל החברה היה ארז ויגודמן, סמנכ"ל הכספים היה אייל דשא, ומנכ"ל תחום התרופות הגנריות היה סיגורדור אולפסון. 5 שנים אחרי אותה רכישה כושלת שלושתם עדיין שומרים על שתיקה לגביה. אז נטען שטבע מבצעת רכישה גדולה כדי להיות גדולה מספיק ולא להירכש בעצמה.

אך להערכתנו, ב־2015 טבע לא היתה יעד לרכישה כיוון שקטרי הצמיחה שלה עמדו לדעוך. הרבעונים הראשונים של 2015 מציגים נתונים הקרובים לשיא במכירות של הקופקסון, של תרופות המקור הנוספות ושל התרופות הגנריות בארה"ב. לכאורה, ניתן לראות בכך סימן שרכישת אקטביס נעשתה מתוך עמדת כוח. אך לדעתנו ההסבר הנכון הוא בדיוק הפוך. הנהלת טבע ידעה להעריך שהירידה הצפויה בתוצאות בשנים הבאות אכן תתממש, וניסתה למנוע את הירידה הצפויה באמצעות רכישת אקטביס.

הבעיה היתה שלחברה הנרכשת היו בעיות גדולות לא פחות. טבע רכשה פעילות שהיתה בשיאה. ב־2014 אקטביס השיגה רווח תפעולי של 1.85 מיליארד דולר, וכבר ב־2015, עוד לפני השלמת הרכישה, הרווח התפעולי שלה ירד ל־1.7 מיליארד דולר. הנהלת טבע לא ניצלה את הירידה בתוצאות של אקטביס כדי לבצע שינויים בהסכם הרכישה. וכך, בתוספת הנסיגה בפעילות המקורית שלה, טבע מצאה את עצמה עם חוב פיננסי עצום וצפי לירידה חדה ברווחיות.

הדחייה בתחרות לפרת המזומנים

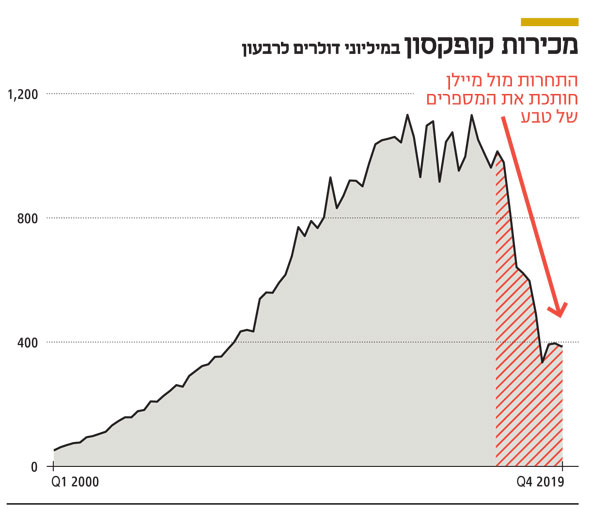

טבע נהנתה מעלייה רצופה של מכירות הקופקסון במהלך העשור ראשון. מ־49 מיליון דולר ברבעון הראשון של 2000 ועד ל־747 מיליון דולר ברבעון הרביעי של 2009. הדבר נבע משילוב של עליית מחיר, עלייה בנתח השוק של הקופקסון מבין התרופות לטרשת נפוצה, ועלייה במספר המטופלים במחלה. עד מרץ 2008 סאנופי שווקה עבור טבע את הקופקסון בארה"ב והיתה זכאית ל־50% מההכנסות. חודש לאחר מכן השיווק עבר לידי טבע, ששילמה לסאנופי בשנתיים הראשונות 25% מההכנסות.

מכיוון ששיעור הרווחיות של הקופקסון גבוה מאוד המעבר לשיווק עצמאי הגדיל מהותית את רווחי טבע בשתי מדרגות זמן עיקריות — באפריל 2008 (המעבר לשיווק ישיר), ובאפריל 2010, אז הפסיקה לשלם תמלוגים לסאנופי על המכירות בארה"ב. תהליך דומה אירע גם לגבי המכירות בכמה שווקים עיקריים באירופה. טבע נכנסה לעשור הקודם עם הכנסות עצומות מהקופקסון, ועם שיעור רווח תפעולי של 85% ממכירות התרופה. העובדה שעד 2013 טבע לא שלמה כלל מס על הקופקסון, ורק החל מ־2014 היא החלה לשלם בישראל מס בשיעור של 9% על הרווחים מתרופת הדגל, הפכה אותה לפרת מזומנים שתרמה יותר מ־50% מהרווח התפעולי של טבע ב־2015-2011.

טבע נכשלה בניסיונה לפתח את הדור הבא של תרופות לטרשת נפוצה, תרופה אוראלית בשם לקווינימוד, והתלות העצומה בקופקסון נשארה. הפטנטים המגנים על הקופקסון בארה"ב ובאירופה פקעו ב־2014 וב־2015 בהתאמה, וטבע נערכה למלחמה על שמירת פרת המזומנים שלה. סאנדוז ומומנטה השיקו גרסה גנרית לקופקסון באמצע 2015, אך השקה זו כמעט ולא פגעה במכירות של טבע שהחלה לשווק קופקסון במינון כפול שניתן בזריקה שלוש פעמים בשבוע במקום זריקה יומית, והצליחה לדחות את התחרות בשנתיים ולשמור על ביצת הזהב שלה. התחרות האמיתית לקופקסון החלה באוקטובר 2017 כאשר מיילן השיקה גרסה גנרית הניתנת שלוש פעמים בשבוע, והחל מהרבעון הרביעי של 2017 חלה ירידה חדה בהכנסות טבע מהקופקסון. טבע מעריכה את מכירות הקופקסון השנה ב־1.2 מיליארד דולר.

טבע עומדת בפני מצוק פטנטים

טבע מפרטת בדו"חות את מכירות תרופות המקור המהותיות בלבד, שמלבד הקופקסון הן כוללות את איזילקט לטיפול בפרקינסון ואת תחום מוצרי הנשימה מתחילת 2006, עם רכישת אייוקס; את תחום מוצרי בריאות האישה מתחילת 2009 עם רכישת באר; את תרופות הפרוביגיל והנוביגיל (לטיפול בישנוניות) וטריאנדה (לטיפול בסרטן) מהרבעון הרביעי של 2011 עם רכישת ספאלון; ואת האג'ובי לטיפול במיגרנה ואוסטדו לטיפול בהנטיגטון ובדיסקינזיה מאוחרת.

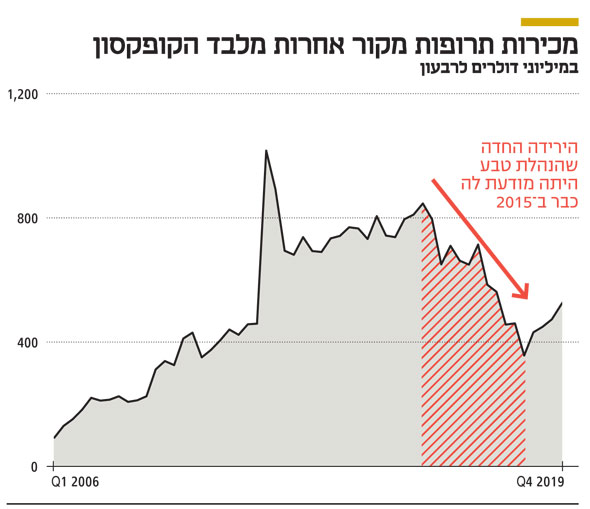

הזכויות לשתי תרופות אלו נרכשו על ידי טבע בשנים 2014 ו־2015 בהתאמה כאשר עדיין היו בשלב הניסויים הקליניים. מכירות תרופות המקור, ללא קופקסון, עלו בהדרגה עד לרבעון השלישי של 2011. רכישת ספאלון, שבוצעה בעיקר בשביל תרופות המקור שפיתחה, הקפיצה את המכירות ברבעון הרביעי של 2011, והן התייצבו על רמה של 700 מיליון דולר. אך רכישת ספאלון לא השיגה את היעד העיקרי שלה. צבר התרופות בפיתוח של ספאלון אכזב, מרביתן נכשלו להגיע לשוק, והמעט שהצליחו לא הגיעו למכירות מהותיות. במקביל גם הפיתוח של תרופות מקור מהותיות נוספות ע"י טבע נכשל.

בינואר־יוני 2015 טבע עמדה בפני מצוק פטנטים של תרופות המקור שלה. בשנים 2016 ו־2017 החלה תחרות גנרית לנוביגיל ואיזילקט בהתאמה, בנוסף היה חשש שתתחיל תחרות גנרית למשאף פרואייר (ממוצרי הנשימה של טבע) ולטריאנדה לקראת סוף העשור - סיכון שעדיין לא התממש. תרופות המקור החדשות של טבע, אג'ובי ואוסטדו, צפויות היו לצבור מכירות משמעותיות רק לקראת סוף העשור.

אין ספק שבהנהלת טבע ידעו כבר בתחילת 2015 ששנה זו צפויה להיות שנת שיא בתחום תרופות המקור (מלבד הקופקסון), וב־2016 תתחיל ירידה שהתעצמה ב־2018 כאשר טבע נאלצה למכור את תחום בריאות האישה כדי לתמוך בנזילות האוזלת. ממכירות של יותר מ־800 מיליון דולר ברבעון בתחילת 2016 הן קרסו ל־519 מיליון דולר ברבעון הרביעי של 2019, שנה שבה החלה התאוששות בעקבות הצמיחה החדה במכירות האוסטדו. מכירות תחום תרופות המקור, מלבד קופקסון, צפויות השנה לצמיחה מחודשת בזכות האוסטדו והאג'ובי שיגיעו למכירות של 650 מיליון דולר ו־250 מיליון דולר בשנה בהתאמה.

אובדן ההובלה בהשקות בבלעדיות

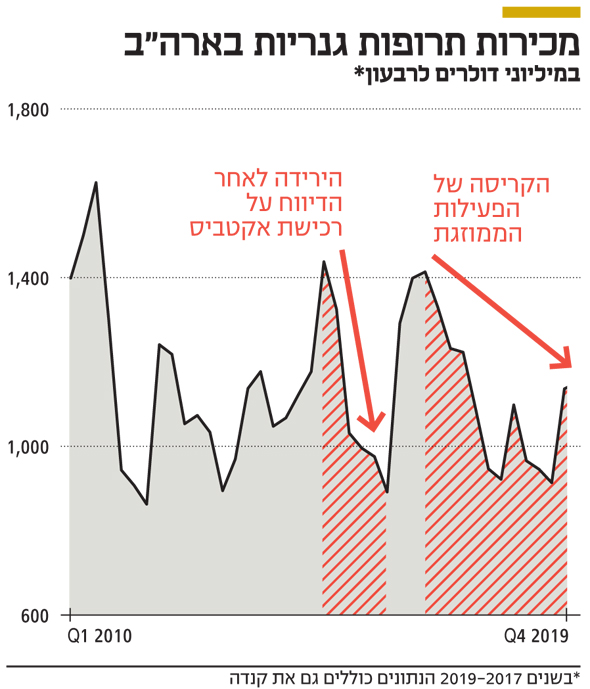

תחום התרופות הגנריות בארה"ב היה תחום הפעילות העיקרי של טבע בעשור הראשון של המאה. טבע לא פרסמה את היקף המכירות בתחום באותו עשור, אך סביר להניח שכבר ב־2006 הן הגיעו ל־700 מיליון דולר עד מיליארד דולר בממוצע ברבעון. מכירות אלו מאופיינות בתנודתיות רבה בעקבות התזמון של השקות תרופות גנריות חדשות שזוכות לבלעדיות, שהיו הלחם והחמאה של טבע בעשור הראשון של המאה. טבע היתה חברת התרופות המובילה בארה"ב בקבלת בלעדיות לחצי שנה שניתנה לחברה הגנרית הראשונה שקבלה אישור לשיווק התרופה.

באותו עשור מרבית התרופות שהפטנטים שהגנו עלייהן פקעו היו קלות יחסית לייצור, ועיקר התחרות היתה בזיהוי ההזדמנות העסקית ובתקיפת הפטנט. אך כללי המשחק השתנו בהדרגה. הבלעדיות שנתנה בעבר לחברה בודדת הוחלפה בבלעדיות משותפת לכמה חברות שהגישו סביב אותו מועד את הבקשה לאישור לשיווק, ובכך הערך הכלכלי שלה פחת בהרבה. בנוסף, התרופות שהפטנטים המגנים עליהן פגו, הפכו בהדרגה למורכבות יותר, והתחרות השתנתה ודרשה יותר יכולת פיתוח וייצור מאשר צוות כלכלי ומשפטי, וטבע איבדה את הבכורה.

2010 היתה שנת שיא של טבע בתחום התרופות הגנריות בארה"ב בזכות כמה השקות רווחיות מאוד, עם מכירות של 1.63-1.3 מיליארד דולר ברבעון באותה שנה. אך ברבעונים הבאים כמות ההזדמנויות של טבע פחתו, והמכירות בארה"ב פחתו ב־2014-2011 ל־863 מיליון דולר ברבעון נטול השקות גנריות עם בלעדיות עד ל־1.24 מיליארד דולר ברבעון הטוב ביותר. המגמה השלילית נעצרה זמנית ברבעון הראשון והשני של 2015 בהם המכירות היו 1.44 מיליארד דולר ו־1.33 מיליארד דולר בהתאמה.

הגורם העיקרי לזינוק במכירות היתה השקעה עם בלעדיות לגרסה גנרית לתרופה נקסיום לטיפול בצרבת. אין ספק שבטבע ידעו שתוצאות שני רבעונים אלו היו חריגות. ברבעון השלישי של 2015 המכירות כבר ירדו ל־1.03 מיליארד דולר, והן המשיכו בירידה גם בשלושת הרבעונים הבאים — עד להשלמת עסקת אקטביס בתחילת אוגוסט 2016. התוצאות המלאות של אקטביס מופיעות במלואן בדו"חות טבע החל מהרבעון הרביעי של 2016, אך גם לאחר השלמת הרכישה המשיכה הירידה מרבעון לרבעון במכירות התרופות הגנריות של טבע בארה"ב עד לשפל ברבעון השלישי של 2018.

ב־2019 התייצבו מכירות התרופות הגנריות בצפון אמריקה על מיליארד דולר לרבעון — נמוך מהמכירות של טבע ערב רכישת אקטביס. אחד הגורמים העיקריים לירידה החדה היה מיעוט השקות של תרופות גנריות מהותיות עם בלעדיות בחצי השני של העשור הקודם, וסביר שהנהלת טבע היתה מודעת לירידה הצפויה כבר בתחילת 2015.

ברבעון הרביעי של 2019 חל שיפור במכירות התרופות הגנריות בצפון אמריקה שעמדו על 1.137 מיליארד דולר. עיקר השיפור נבע מהשקת תרופת הביו־סימילאר טרוקסימה, לטיפול בסוגי סרטן שונים, שנועדה להתחרות בתרופת המקור ריטוקסאן המשווקת על ידי רוש עם מכירות של מיליארד דולר ברבעון. הטרוקסימה שפותחה על ידי סלטריון משווקת בצפון אמריקה על ידי טבע במסגרת ההסכם בין החברות.

טבע היתה הראשונה להשיק את הביו־סימילאר בארה"ב, אך כבר בינואר פייזר השיקה ביו־סימילאר נוסף לתרופה זו, והתחרות בתחום צפויה להתעצם. בחודש הבא טבע צפויה להשיק גרסת ביוסימילאר להרצפטין, שלה כבר יש כמה מתחרות בארה"ב. חרף שתי השקות הביו־סימילאר טבע צופה שמכירות התרופות הגנריות בארה"ב יעמדו על 4 מיליארד דולר השנה, בדומה לשנה הקודמת. כלומר, תחום חשוב זה של טבע עדיין רחוק מלהתאושש.

הרכישה העצימה את הקריסה ברווח

הרווח התפעולי של טבע אופיין בתנודתיות שנבעה בעיקר מכמה השקות של תרופות גנריות מהותיות עם בלעדיות. ב־2010 נרשם שיא ברווח התפעולי עד לאותה תקופה בזכות השילוב של ההשקות וההכרה בכל המכירות של הקופקסון בארה"ב. הרבעון הרביעי של 2011 והראשון של 2012 הכילו רווח תפעולי חריג בזכות הפרוביגיל של ספאלון, ערב השקת תחרות גנרית לתרופה. בעקבות השקה זו טבע אולצה ב־2015 לשלם קנס של 512 מיליון דולר בעקבות טענה שספאלון עכבה את התחרות. קנס זה דומה בהיקפו לרווחים שנוצרו לטבע מהתרופה, אך בעוד שהרווחים נכללו בדו"חות המתואמים, הקנס נכלל רק בדו"ח החשבונאי.

ברבעון השני של 2015 רשמה טבע שיא נוסף ברווח התפעולי, בעיקר בזכות הגרסה הגנרית לנקסיום. לאחר אותו רבעון חלה נסיגה קלה ברווח התפעולי, עד להשלמת רכישת אקטביס באוגוסט 2016, כאמור. רכישת אקטביס תרמה לרווח התפעולי ברבעונים הראשונים, אך במקביל, הוצאות המימון של טבע זינקו, וגם הרווח למניה ירד בעקבות העלייה בכמות המניות הרשומות (שנבעה ממתן מניות לאלרגן ומהנפקת מניות טבע לציבור כחלק ממימון הרכישה). הירידה החדה ברווח התפעולי, שהחלה כבר בינואר־מרץ 2017, נבעה מחולשת הפעילות המשותפת של טבע ושל אקטביס ומהירידה במכירות תרופות המקור הנוספות של טבע והתעצמה עם תחילת התחרות הגנרית לקופקסון במינון הכפול. התייצבות ברווח התפעולי החלה רק במהלך 2019, שבה הוא עמד על 4.14 מיליארד דולר, דומה לרווח התפעולי החזוי ב־2020.

התיאבון לרכישה הוביל להתפשרות

אנחנו יכולים רק להעריך מה התרחש בישיבות ההנהלה של טבע, בהובלת ארז ויגודמן, במחצית הראשונה של 2015, שבסופן הוחלט לרכוש את אקטביס. התוכנית האסטרטגית של טבע בחצי הראשון של העשור לפתח רגל חזקה של תחום תרופות מקור באמצעות רכישות ופיתוח בתוך טבע כשלה. מצוק הפטנטים של הקופקסון ושל תרופות מקור נוספות היה מעבר לפינה ובתחום התרופות הגנריות היתה צפויה נסיגה בהמשך העשור. זאת בניגוד מוחלט לתוצאות המעולות בשני הרבעונים הראשונים של 2015, ולמחיר המניה שהגיע לרמות שיא, ששיקפו את התוצאות הצפויות בטווח הקצר, ולא את הירידה שניתן להעריך שההנהלה צפתה שתתרחש בשנים הבאות.

הפתרון האפשרי במצב כזה הוא לבצע רכישת ענק, שבה טבע תנצל את מחיר המניה הגבוה שלה כדי לרכוש תמורת מניות נכס שיאפשר צמיחה מחודשת. באפריל 2015 הגישה טבע למיילן הצעת רכישה תמורת 20 מיליארד דולר במזומן ועוד מניות טבע בשווי 20 מיליארד דולר. מיילן היא אחת משלוש המתחרות הגדולות של טבע בתחום התרופות הגנריות בעולם.

הנהלת מיילן התנגדה להצעת הרכישה, הפעילה גלולת רעל שהקשתה מאוד על השתלטות עוינת מצד טבע, וזו נסוגה מהעסקה. בכך הנהלת מיילן יצרה נזק עצום לבעלי המניות במיילן, שנסחרת כעת לפי מחיר הנמוך ב־45% מרכיב המזומן שהוצע לה בעסקה. גם אם טבע היתה רוכשת את מיילן סביר שהיה נוצר לה נזק עצום בגלל הנסיגה בתוצאות של מיילן, אך נזק זה היה נמוך מזה של רכישת אקטביס בגלל רכיב המזומן הנמוך יותר בעסקה.

באותם ימים סוערים טבע החליטה לשנות כיוון ולרכוש את אקטביס – החטיבה הגנרית של חברת אלרגן שמתמחה בתרופות מקור. למעשה, רק כמה חודשים קודם לכן אקטביס השלימה את רכישת אלרגן, בעסקה ש־40% מהתמורה בה היתה מניות של אקטביס והיתרה מזומן. סביר להניח שהנהלת טבע ניסתה להגיע בעסקה זו לתמורה שמחציתה במזומן ומחציתה במניות טבע, כך שהעלייה במינוף תהיה מתונה יחסית. אך העסקה כללה תמורה שעיקרה (83.3%) מזומן ורק 16.7% מהתמורה היתה במניות, וטבע, שמצאה עצמה במרוץ לרכישה גדולה, התפשרה ונכנסה לחוב פיננסי גדול.

פורטפוליו תרופות איכותי פחות

מכירות התרופות הגנריות של טבע בצפון אמריקה מלמדות עד כמה רכישת אקטביס היתה כושלת. ברבעון הראשון של 2017 עמדו מכירות אלה על 1.4 מיליארד דולר, בדומה לרמת המכירות של תרופות גנריות בארה"ב על ידי טבע לבדה ערב חתימת העסקה. קצב המכירות הממוצע ב־2019 היה 990 מיליון דולר לרבעון, והקצב הצפוי השנה הוא כמיליארד דולר לרבעון. לקריסה זו יש שלוש סיבות. הראשונה היא שטבע רכשה פעילות בנסיגה. עיקר הרווח של אקטביס התבסס על תרופה אחת, גרסה גנרית מאושרת לקונצרטה לטיפול בהפרעות קשב וריכוז עם מכירות מוערכות שנעו בין 800 מיליון דולר למיליארד דולר ב־2016-2014.

ב־2017 החלה תחרות גנרית נוספת לקונצרטה והמכירות שלה ירדו בהדרגה. בנוסף, כדי לעמוד בדרישות ההגבלים העסקיים לעסקה טבע נאלצה למכור חלק מהתרופות הרווחיות יותר של אקטביס תמורת 2.3 מיליארד דולר, ונשארה עם פורטפוליו תרופות גנריות איכותי פחות.

מכירת חלק מהפעילות אומנם הפחיתה את עלות רכישת אקטביס, אך גם נגסה מהותית בנכס הנרכש. אקטביס התפארה בצבר התרופות הגנריות בפיתוח שלה, אך בצבר זה היתה חפיפה רבה לזה של טבע עצמה, ומספר ההשקות המשמעותיות של תרופות גנריות בארה"ב על ידי טבע לאחר המיזוג היה נמוך. לכך התווסף לחץ מחירים כבד על תרופות גנריות בארה"ב שפגע ברווחיות של כל החברות הגנריות שפועלות בארה"ב.

לעסקה הכושלת של אקטביס מתווסף גם הסיכון המשפטי שנובע מפרשת האופיואידים, כאשר מרבית הסיכון נובע לטבע מהפעילות של אקטביס. הפתרון של טבע למשבר הגיע בדמות קיצוץ חד של 3 מיליארד דולר בשנה בהוצאות. אולם טבע, תחת המנכ"ל החדש קור שולץ, מראה כעת סימני התאוששות בעיקר בזכות שלוש פעולות שבוצעו בתקופתו של ויגודמן: רכישת הזכויות לתרופות אוסטדו ואג'ובי ושיתוף הפעולה עם סלטריון.

אך הנזק מרכישת אקטביס גבוה בהרבה מהתרומה של פעולות אלו. עסקת אקטביס היתה העסקה הגדולה ביותר שבוצעה על ידי חברה ישראלית. אין חולק על כך שעסקה זו מהווה כשלון ענק. הגיע הזמן שהבכירים בהנהלת טבע מאותה תקופה יספרו את הסיפור, את הסיבות לעסקת ענק זו, ואת התנהלות ההנהלה והדירקטוריון באותם חודשים מכריעים ב־2015.

הכותב הוא כלכלן בחברת הייטק