מניית אפל נכנסה לראלי: השווי כמעט הוכפל ב־2019

בזכות אייקלאוד ואפל מיוזיק: המניה של יצרנית האייפונים נסחרת במכפיל רווח גבוה מהממוצע של מכפילי חברות מדד S&P 500, לראשונה מאז 2008

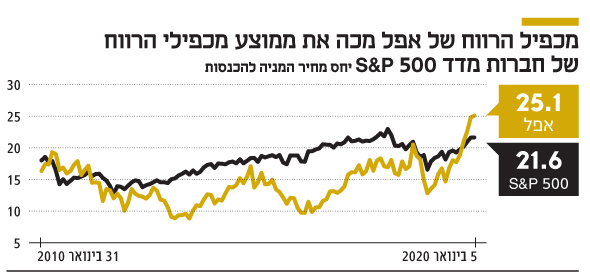

המשקיעים לא העריכו במיוחד את מניית אפל. לפחות לא עד עכשיו. לראשונה מאז 2011, ובמשך כמה חודשים, נסחרת המניה של יצרנית האייפונים במכפיל רווח גבוה יותר מאשר ממוצע המכפילים של החברות הנסחרות במדד 500 S&P, וזאת בשנה שבה שווי המניה הוכפל כמעט. מדובר בהיפוך מגמה לעומת תשע השנים שקדמו ל־2019, תקופה שבה החששות מפני היעדר חדשנות קיבעו את המניה במחיר חסר יחסית לשוק.

את השינוי בסנטימנט המשקיעים אפשר לייחס להתמקדות של אפל בניצול מערכת אקולוגית של כ־1.5 מיליארד משתמשים בקירוב, על מנת לייצר זרם יציב של רווחים. התרומה הגדלה והולכת משירותים כמו אייקלאוד (iCloud) ואפל מיוזיק הופכים את פעילותה ליציבה יותר, ולפיכך לכזו הזכאית למכפיל רווח גבוה יותר, כך לפי ג'ין מונסטר, אנליסט אפל ותיק ומייסד לופ ונצ'רז (Loup Ventures). "המשקיעים מתחילים להרגיש בהדרגה יותר בנוח עם התפיסה שחברה המציעה שילוב בין חומרה, תוכנה ושירותים יכולה להיות עסק אמין", קובע מונסטר.

בהתאם מעריכים אנליסטים כי הכנסות אפל צפויות לצמוח מדי רבעון בשלוש השנים הבאות. לפי נתונים שריכזה סוכנות בלומברג, לא נרשם באפל רצף צמיחה ארוך כל כך מאז 2012. הרווחים צפויים לזנק ב־10% בשנה הפיסקאלית 2020 ולשמור על קצב הצמיחה הזה במהלך השנתיים הבאות.

הצפי לצמיחה יציבה הוא בין הסיבות שיגרמו למשקיעים לשלם עבור מניות אפל אף שרווחי החברה צנחו בשני רבעונים ברצף בשנה שעברה. אחרי שהתחזקה ב־86% בשנה החולפת, נסחרת כעת המניה במכפיל רווח של 25 — הרמה הגבוהה ביותר מאז 2008. זאת לעומת מכפיל של 21.7 עבור S&P 500.

הראלי סייע לאפל לסגור פערים מול ענקיות טכנולוגיה כמו פייסבוק, אבל היא עדיין משתרכת מאחורי חברת אלפאבית (Alphabet), עם מכפיל רווח של 31 במהלך 12 החודשים החולפים, וגם מאחורי מיקרוסופט, עם מכפיל של 32. מונסטר מעריך כי המכפיל של אפל ימשיך לטפס, זאת הודות לעובדה שמספר גדל והולך של משקיעים יביעו אמון בהתרחבות של החברה לתחומים נוספים חוץ מסמארטפונים.

חברות תוכנה זוכות, בדרך כלל, למכפילי רווח גבוהים יותר, משום שהלקוחות מתחייבים לרכישת שירותים לפרק זמן ארוך יותר, דבר שהופך את המכירות לצפויות. אנליסטים שוריים טוענים כי בסיס המשתמשים הרחב של אפל מספק גם הוא זרם הכנסות יציב מסוג זה.

עוצמת הראלי של אפל ב־2019 הציפה חששות כי המניה צפויה עתה לנסיגה. שבעה מתוך 49 אנליסטים המכסים את אפל, שנסקרו על ידי בלומברג, נתנו למניה המלצת מכירה — השיעור הגבוה ביותר בתשע שנים לפחות. ביום שישי האחרון היה מחיר הסגירה כבר גבוה ב־10% ממחיר המטרה הממוצע של וול סטריט.

אחד הטיעונים הדוביים הוא כי מחצית מהכנסות אפל נשענות עדיין על האייפונים. תגי מחיר של 1,000 דולר ויותר למכשיר סלולרי הופכים את החברה פגיעה להאטות כלכליות. הרווח צנח ב־2016, ושוב באמצע השנה שעברה, בעיקר בגלל היחלשות הביקושים בסין.

נתח ההכנסות מאייפונים הולך ומתכווץ בשנים האחרונות, אף כי זוהי תוצאה של האטה במכירות הסמארטפונים והיצע השירותים המתרחב בהתמדה. בנוסף לעמודי תווך, כמו שירותים לאפ־סטור ואפל־קר, השיקה החברה את שירות הסטרימינג TV+, זאת לצד שירות הגיימינג אפל ארקייד.

ההכנסות משירותים צפויות לעלות ל־54 מיליארד דולר בשנה הפיסקאלית 2020 ולהוות חמישית מכלל מכירות החברה לעומת 18% בתחילת 2019. כך לפי נתונים של בלומברג. השירותים של אפל והצלחת המוצרים הלבישים, כמו איירפודס ואפל ווטש, גורמים למשקיעים לשלם עבור המניה, אומר קווין וולקוש, מנהל תיקי השקעות בחברת ינסן אינווסטמנט מנג'מנט, שמחזיקה במניות אפל. "עסקי השירותים באמת התקדמו", והמוצרים הלבישים "נהנים מצמיחה חזקה", אמר בראיון. "כשלוקחים צעד אחורה, רואים את הזדמנויות הצמיחה השונות, אבל גם את האפשרות להרחבת המערכת האקולוגית, ואת התוקף שמעניקים השירותים למערכת האקולוגית", סיכם.