שנת שיא - וקוץ בה: האם מתפתחת בועה באג"ח הממשלתיות?

למשקיעים אין מה להתלונן על ביצועי המניות והאג"ח השנה. אבל האנומליה המסתמנת בתשואת האג"ח הממשלתיות - שממשיכות בדרך מטה, בעוד המקבילות במערב החלו לעלות - מדליקה נורה אדומה, והיא עשויה להשליך גם על רווחי החברות, מחירי המניות והחוסכים לפנסיה

2019 מסתמנת כשנת שיא למשקיעי שוק ההון. מדד ת"א־90 זינק עד כה בכ־39% ומדד ת"א־35 הסתפק בעלייה של כ־15%, בעיקר בגלל הקריסה במניות טבע ואופקו. אך הסיפור המרכזי השנה הוא שוק איגרות החוב.

מדד אג"ח ממשלתי כללי זינק בכ־9% מתחילת השנה, והזינוק במחירי האג"ח מהווה ירידה בתשואה העתידית שתהיה למחזיקים באג"ח עד לפירעונן. אג"ח היא נייר ערך, שנותן למשקיע זרם תקבולים קבוע. לכן, כאשר מחיר האג"ח מזנק, פוחתת התשואה שנותרת למחזיק בעתיד. הירידה בתשואות האג"ח היא שתדלקה את העליות במדדי המניות.

בסוף 2018 נסחרה אג"ח ממשלתית שקלית ל־10 שנים בתשואה של 2.29% - היום היא נסחרת בתשואה של 0.8%. מי שהחזיק את האג"ח השקלית, שתשלם את הקרן שלה בספטמבר 2028, זכה בתשואה מרשימה של כ־16% מתחילת השנה (אג"ח זו נבחרה לניתוח זה כיוון שבתחילת השנה משך החיים שלה היה הקרוב ביותר ל־10 שנים).

אך הצד השני של המשוואה הוא שהתשואה הממוצעת הצפויה למחזיקי אג"ח זו בשנים הבאות היא 0.8% בשנה בלבד. כלומר, אג"ח זו צפויה לייצר תשואה כוללת של 7.5% בתשע השנים הבאות עד לפקיעתה - פחות ממחצית התשואה שהיא ייצרה בשנה זו בלבד.

שנה קריטית לחוסכים לפנסיה

2019 תהיה גם שנה קריטית לחוסכים לפנסיה. אלה מהם שהגיעו לצבירה גבוהה עד תחילת השנה נהנו בה מתשואות גבוהות ביותר, ששיפרו את מצבם באופן מהותי. מנגד, תשואות האג"ח הנמוכות באופן קיצוני יפגעו בתשואה הצפויה לחוסכים לפנסיה בשנים הבאות, ויגרמו בעיה קשה לאלה שעדיין לא צברו חיסכון בהיקף משמעותי עד עתה.

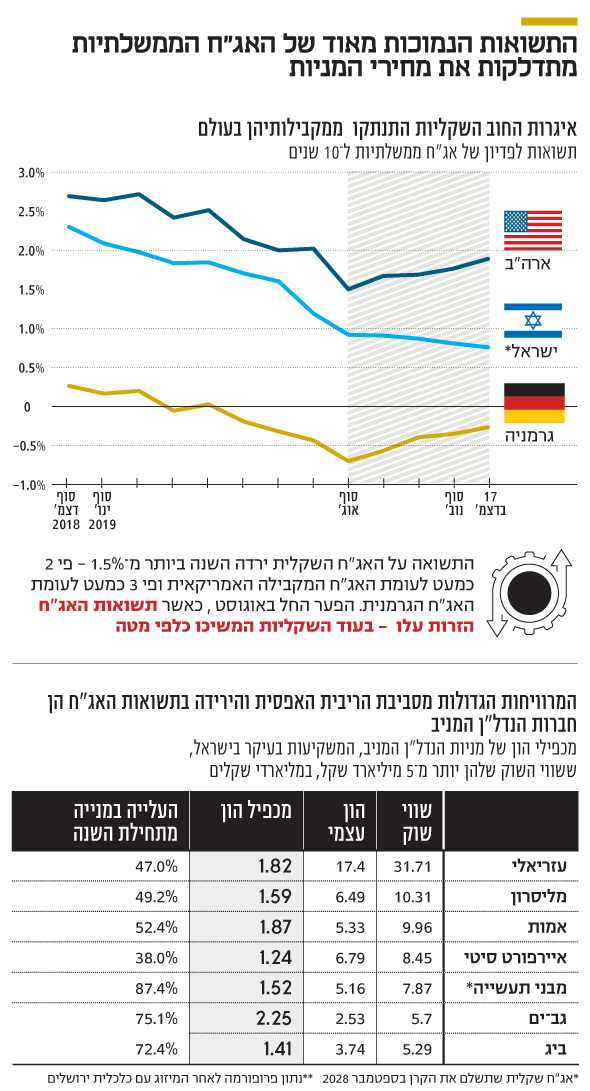

חלק מהירידה בתשואת האג"ח הממשלתית השקלית נבע מירידת תשואות מקבילה באג"ח הממשלתיות בעולם המערבי. אך בעוד תשואת האג"ח הממשלתית האמריקאית ל־10 שנים ירדה ב־0.797% מתחילת השנה, וזו של ממשלת גרמניה ירדה ב־0.54%, הרי שתשואת האג"ח הממשלתית השקלית המקבילה ירדה ב־1.49%.

בשנים האחרונות נמצאת תשואת האג"ח הממשלתית השקלית ל־10 שנים בין תשואת האג"ח האמריקאית המקבילה לבין תשואת האג"ח הגרמנית. אך במרבית התקופה היא היתה קרובה בהרבה לתשואת האג"ח האמריקאית.

למשל, בסוף 2018 היתה תשואת האג"ח הישראלית שווה ל־84% כפול תשואת האג"ח האמריקאית ועוד 16% כפול תשואת האג"ח הגרמנית.

היום תשואת האג"ח השקלית נמצאת באמצע בין התשואות של האג"ח בארה"ב ובגרמניה, כלומר, היא שווה ל־50% מתשואת האג"ח האמריקאית ועוד 50% מתשואת האג"ח הגרמנית (יש לציין שתשואת האג"ח הממשלתית הגרמנית כעת היא שלילית).

הפאזל בנתונים אלה נובע מכך שהתחזקות האג"ח הישראליות יחסית לאג"ח המקבילות בעולם מגיעה במקביל לעלייה חדה בגירעון הממשלתי הישראלי ולכניסה למערכת בחירות שלישית ברצף, על חשבון משלם המסים הישראלי.

אחת הסיבות להתחזקות האג"ח הישראליות היא הכניסה הצפויה שלהן למדד האג"ח העולמיות של FTSE בסוף חודש מרץ 2020. כניסה זו צפויה להוביל לביקושים חד־פעמיים בהיקף של כמה מיליארדי שקלים לאג"ח הממשלתיות הישראליות, שאותם יזרימו קרנות הסל שעוקבות אחר מדד זה.

אך קשה להצדיק באמצעות ביקוש נקודתי זה את הזינוק החד באג"ח הממשלתיות. הפאזל מתעצם, כיוון שמאז סוף אוגוסט האחרון חלה עלייה בתשואת האג"ח הממשלתיות של ארה"ב ושל גרמניה, ומנגד המשיכה הירידה בתשואה של האג"ח הממשלתיות הישראליות.

התנודות האלה לכיוונים מנוגדים מרמזות על תחילת היווצרותה של בועה במחירי האג"ח הממשלתיות השקליות, ולא מן הנמנע שבמהלך הרבעון השני של 2020, לאחר כניסת האג"ח למדדי FTSE, תהיה ירידה מסוימת במחירן של האג"ח הממשלתיות השקליות ועלייה קלה בתשואות עליהן.

סביר להניח כי הציפייה לביקוש לאג"ח הממשלתיות השקליות שיזרימו קרנות הסל המבוססות על מדדי FTSE תומכת כעת במחירי האג"ח, אך ציפייה זו תחלוף עם התממשות הביקוש, ואז תיתכן ירידה במחירי האג"ח.

איגרות חוב ומניות הן אמצעי השקעה אלטרנטיביים. משקיע באג"ח צפוי לקבל את התשואה של האג"ח, זאת בהנחה שלא תהיה בעיה בהחזר החוב. התשואה עבור משקיע במניות תלויה במכפיל הרווח של המניה ובציפיות לשינויים העתידיים ברווחיות החברה. מכפיל הרווח הוא התוצאה המתקבלת מחלוקת שווי השוק של המניה ברווח השנתי שלה. המשמעות הכלכלית של מכפיל הרווח היא תוך כמה שנים הרווח הנקי של המניה ישתווה לערך השוק הנוכחי שלה.

כאשר תשואות האג"ח הממשלתיות גבוהות, למשל ברמה של 4%, משקיעים ימנעו מרכישת מניות של חברות יציבות עם מכפיל רווח של 25, כיוון שהאג"ח מקנות להם תשואה זהה לתשואת הרווח הנקי של המניה יחסית לערך השוק ללא סיכון - ובנוסף, המניה צפויה לחלק רק חלק מהרווח כדיבידנד.

אך כאשר התשואה על האג"ח יורדת ל־2%, חברות יציבות עם מכפיל רווח 25 נהפכות לאלטרנטיבת השקעה שאפשר לבחון אותה, ואם תשואת האג"ח יורדת אל מתחת ל־1% - אותן חברות כבר נהפכות להשקעה מעניינת.

זה הסיפור של שוק ההון הישראלי השנה. רווחיות החברות לא השתנתה בצורה מהותית, אך המשקיעים מוכנים לרכוש את המניות במחירים גבוהים יותר, שמשקפים מכפילי רווח גבוהים יותר, בגלל התשואה האלטרנטיבית הנמוכה של האג"ח הממשלתיות.

תשואת האג"ח וענף הנדל"ן המניב

לתשואת האג"ח הממשלתית יש גם השפעה גדולה על התוצאות של החברות שנסחרות בבורסה. הריבית על האג"ח — ועל הלוואות נוספות שהחברות לוקחות - תלויה בתשואת האג"ח הממשלתית, ועל פי רוב הריבית מחושבת לפי תשואה זו בתוספת פרמיית סיכון לאותה חברה. ירידת תשואת האג"ח הממשלתית מפחיתה את הריבית על הלוואות חדשות שהחברות לוקחות.

הדבר מהותי מאוד לחברות הנדל"ן המניב, שהתשואה שלהן תלויה במרווח בין תשואת ה־NOI (ההכנסות משכירות בניכוי הוצאות ישירות על ההשכרה חלקי שווי הנכס במאזן) לבין הריבית על החוב. הדבר מהותי לא פחות עבור חברות המשקיעות בתשתיות, שמשתמשות באשראי רב, וגם עבור יזמיות נדל"ן, שהוצאות המימון על הקרקע שנרכשה משפיעות מאוד על תשואת פרויקט הנדל"ן.

ואכן, מניות התשתיות, האנרגיה הנקייה והנדל"ן הובילו את עליות השערים בשנה החולפת.

האם המחיר הנוכחי של המניות סביר לאחר העלייה האחרונה, או שמתחילים סימנים של בועה? קשה מאוד לענות על שאלות אלה בזמן אמת.

בחינת מכפילי ההון של שבע חברות הנדל"ן המניב הגדולות בבורסת תל אביב, שמשקיעות בעיקר בישראל, מעידה כי הם נעים בין 1.23, מכפיל ההון של איירפורט סיטי, לבין 2.23 - מכפיל ההון של גב־ים.

המשמעות של מכפיל הון גבוה מאוד הוא ששווי השוק של המניה גבוה מההפרש בין שווי הנכסים במאזני החברה לבין ההתחייבויות שלה. הסיבה לכך היא רישום שמרני של שווי הנכסים, שמרביתם מתומחרים לפי תשואת NOI של 6% עד 7.5%, אף שתשואה זו יוצרת פער עצום של כ־5% מעל העלות הנוכחית של גיוס חוב של אותן חברות.

סביר להניח כי בדו"חות השנתיים, שיפורסמו במהלך הרבעון הראשון של 2020, ישוערכו כלפי מעלה שוויי הנדל"ן המניב, וההון העצמי של החברות יצמח בהתאם.

גב־ים נסחרת גבוה מעל ההון העצמי

כדי לבדוק אם התמחור של חברות הנדל"ן המניב סביר, נבחנה חברת גב־ים, שמחזיקת המניות הגדולה בה היא נכסים ובניין שבשליטת אדוארדו אלשטיין. מכפיל ההון של גב־ים הוא הגבוה ביותר מבין חברות הנדל"ן המניב הגדולות בבורסה המקומית. לגב־ים הון עצמי המיוחס לבעלים של 2.53 מיליארד שקל.

הנדל"ן להשקעה (לא כולל קרקעות ונדל"ן בהקמה) של החברה רשום לפי שווי של 6.62 מיליארד שקל, והוא ייצר לחברה NOI של 125 מיליון שקל ברבעון השלישי השנה. על פי דו"ח סולו מורחב של גב־ים, שמנטרל את זכויות המיעוט בנדל"ן, שווי הנדל"ן להשקעה הוא 5.51 מיליארד שקל, והוא יצר NOI של 103 מיליון שקל ברבעון השלישי - תשואת NOI גבוהה מאוד של 7.5% בשנה.

עסקאות אחרונות בנדל"ן מניב, במיקומים שבהם מחזיקה גב־ים בנכסים, בוצעו לפי תשואת NOI של 5% עד 6%. לכן הנכסים של גב־ים מתומחרים באופן שמרני מדי. שוק ההון הפנים זאת, וזו הסיבה העיקרית לכך שהמניה נסחרת בשווי שוק של 5.64 מיליארד שקל — גבוה באופן מהותי מההון העצמי.

אם גב־ים היתה מתמחרת את הנדל"ן המניב לפי תשואת NOI של 5.5%, הרי ששווי הנדל"ן (בדו"ח סולו מורחב) היה מזנק ב־1.98 מיליארד שקל ומסתכם ב־7.49 מיליארד שקל. בעקבות שיערוך זה ההון העצמי של החברה היה עולה בכ־1.525 מיליארד שקל, ובנוסף העתודה למס היתה עולה ב־455 מיליון שקל.

העתודה למס היא התחייבות לתשלום מס עתידי, במקרה של מימוש הנכסים. העתודה למס הנוכחית של גב־ים (סולו מורחב) היא 753 מיליון שקל, וכאמור, היא תזנק למעט יותר מ־1.2 מיליארד שקל אם יבוצע שיערוך חד של נכסי החברה. כיוון שלגב־ים אין כוונה לממש בעתיד הנראה לעין את מרבית נכסיה, העלות הכלכלית האמיתית של ההתחייבות הזו נמוך באופן מהותי מערכה במאזן.

במסגרת התרגיל התיאורטי, ובהנחה שהעלות הכלכלית של העתודה למסים נדחים היא מחצית מערכה במאזן, הרי שההון העצמי של גב־ים יעלה בכ־600 מיליון שקל נוספים. לגב־ים יש גם נדל"ן בהקמה, שסביר כי ערכו גבוה מזה שבמאזן. הערך הכלכלי של גב־ים, לפי תשואת NOI של 5.5% ועלות כלכלית של העתודה למסים נדחים של כמחצית מערכה במאזן, הוא כ־4.65 מיליארד שקל.

לכך, כאמור, יש להוסיף שווי הנובע מהנדל"ן בהקמה. אך גם לאחר תוספת זו סביר שהשווי שיתקבל יהיה נמוך משווי השוק של החברה, שעומד על 5.64 מיליארד שקל. לפיכך, לפי הניתוח הזה, מניית גב־ים אינה זולה.

אבל נקודת המפתח של הניתוח היא תשואת ה־NOI שנבחרה. שימוש בתשואת NOI נמוכה יותר היה מעלה את השווי של החברה.

תשואת NOI, שעל פיה מתמחרים חברות, תלויה בתשואה שעל פיה מבוצעות עסקאות דומות, ברמת הסיכון של תחומי הנדל"ן - במקרה של גב־ים, בעיקר משרדים - ובעלויות גיוס החוב, שתלויות בתשואה על האג"ח הממשלתית. אם התשואה על האג"ח ל־10 שנים תישאר ברמה נמוכה מ־1%, ובמקביל תימשך היציבות הכלכלית, גם תשואת NOI של 5% על נדל"ן מניב למסחר או למשרדים תהיה סבירה.

מנגד, עלייה בתשואות האג"ח הממשלתיות, או פגיעה ביציבות הכלכלית בישראל, תמנע את האפשרות לתמחר את מניות הנדל"ן המניב לפי תשואת NOI נמוכה מאוד, ואז תהיה צפויה ירידה במחיריהן.

הקריסה בתשואות ורווחי החברות השנה

כתוצאה מהקריסה בתשואת האג"ח הממשלתית והזינוק במחירה נרשמו רווחים לחברות שהחזיקו בכאלה במאזניהן, או באג"ח קונצרניות, שגם המחירים שלהן מושפעים מהשינוי במחיר של האג"ח הממשלתית. גם הזינוק במחירי המניות תמך ברווחי חלק מהחברות. הבעיה היא שאותן הכנסות מימון נאות שהופיעו ב־2019 יוצרות מראית עין של רווחיות גבוהה, אך סביר להניח כי בשנה הבאה הכנסות המימון יהיו נמוכות בהרבה.

דוגמה בולטת לכך אפשר למצוא בדו"חות בורסת תל אביב. הרווח שלה לפני מס בשלושת הרבעונים הראשונים, בנטרול הוצאה על אופציות להנהלה, היה 23.4 מיליון שקל.

רווח זה כולל הכנסות מימון נטו של 9.3 מיליון שקל, שנבעו מתשואה חיובית על נכסים פיננסיים שבהם החזיקה הבורסה - בעיקר אג"ח. כלומר, כ־40% מהרווח של הבורסה לפני מס נבע מהכנסות המימון, שמרביתן היו כתוצאה מהעלייה החריגה במחירי האג"ח השנה. יש להניח כי ב־2020 הבורסה תיאלץ להסתפק בהכנסות מימון נמוכות בהרבה.

הזינוק במחירי האג"ח תמך גם ברווחי הבנקים. בשלושת הרבעונים הראשונים של השנה רשמו הפועלים, לאומי ודיסקונט רווח לפני מס של 220 מיליון שקל, 279 מיליון שקל ו־129 מיליון שקל בהתאמה על אחזקה ומימוש של אג"ח. מזרחי והבינלאומי רשמו על סעיף זה רווחים פחות מהותיים של 43 מיליון שקל ו־9 מיליון שקל בהתאמה.

בעוד התשואות הנמוכות על האג"ח הממשלתיות פוגעות ברווחי הבנקים, בגלל השפעתן השלילית על מרווח האשראי שלהם, תהליך ירידת התשואות דווקא תרם במעט לרווחי הבנקים השנה. הסקטור העיקרי שנפגע מירידת התשואות הן חברות הביטוח, שנאלצו להגדיל את עתודות הביטוח - הגדלה שמחקה חלק ניכר מרווחיהן השנה.

2019 היתה אכן שנה חלומית למשקיעים במניות ובאג"ח בישראל. הבעיה היא שבעקבותיה נמצאות תשואות האג"ח בשפל היסטורי, וחלק ניכר מהמניות מתומחרות גבוה. התשואה הנמוכה מאוד על האג"ח הממשלתית ממשיכה לתדלק את מדדי המניות — בעיקר את סקטורי הנדל"ן והתשתיות, המושפעים מאוד לטובה מריבית נמוכה.

אם התשואה על האג"ח השקליות תישאר ברמה הנמוכה הזו במהלך כל שנת 2020, יהיה למניות דלק נוסף לעליות, בעקבות המשך של שיערוך שווי הנכסים כלפי מעלה. אך הסיכון הגדול עבור שוק המניות הוא תרחיש של ירידות שערים באג"ח הממשלתיות, או במילים אחרות, עלייה בתשואה שלהן, שעלולה להשפיע באופן שלילי על מחיר מרבית המניות.

הכותב הוא כלכלן בחברת הייטק