אלשטיין יתחייב לדלל את עסקאות בעלי העניין כדי לקבל שקט

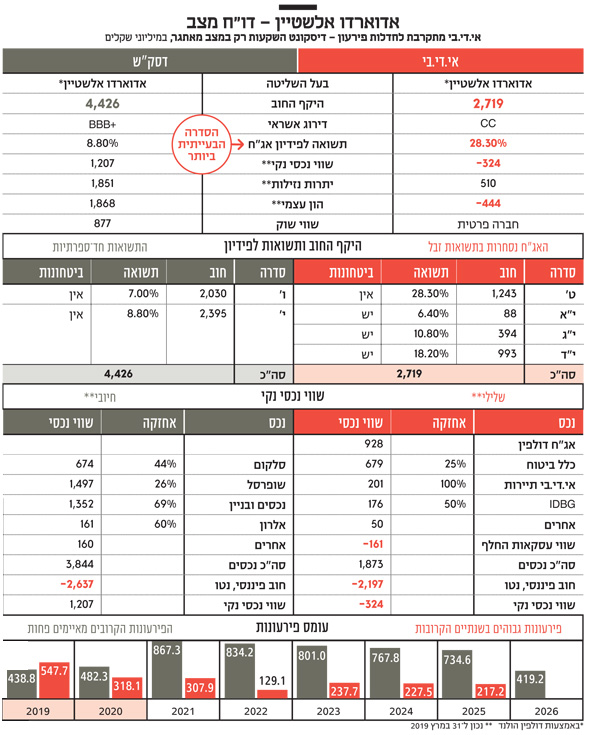

בעלי אי.די.בי ינסה לגבש עד אסיפת המחזיקים מחר תוכנית פעולה, שככל הנראה תתבסס על מרכיבים הנוגעים לחברה־הבת דסק"ש. מחזיקי האג"ח הגדולים של דסק"ש הבהירו באחרונה כי לא יסכימו שבעיית הריכוזיות תיפתר באמצעות שימוש בהון ובמזומן שבידיה

אדוארדו אלשטיין מנסה לגבש תוכנית בת כמה סעיפים, בניסיון להרגיע את מחזיקי האג"ח של אי.די.בי פתוח. הוא ינסה לגבש את התוכנית עד לאסיפת מחזיקי האג"ח של אי.די.בי, שצפויה להתכנס מחר, אם כי היא תכלול, ככל הנראה, בעיקר מרכיבים שנוגעים לחברה־הבת דיסקונט השקעות (דסק"ש), שמניותיה משמשות ביטחון להלוואה שהעניקה אי.די.בי לחברת דולפין של אלשטיין.

ל"כלכליסט" נודע כי אלשטיין נוטה להסכים להתחייב לא לבצע בקבוצה עיסקאות בעלי עניין, שבהן מעורבים נכסים בחו"ל, אם כי טרם קיבל החלטה סופית לגבי סעיף זה.

סוגיית צמצום השכבה נושפת כבר בעורף

שאלת פתרון בעיית הריכוזיות נהפכת למהותית ביותר בקבוצה, שכן עד סוף השנה היא אמורה לצמצם שכבה נוספת בפירמידה של דסק"ש. הנושא עמד גם במרכזה של אסיפת מחזיקי האג"ח של דסק"ש סדרה ו', שהתכנסה ביום חמישי האחרון במשרדי החברה. יריב פילוסוף, מנכ"ל גיזה זינגר אבן, המייעצת לאי.די.בי, נשאל במהלך האסיפה מה יקרה אם החברה לא תצליח לפתור את בעיית הריכוזיות, וענה: "ימונה כונס נכסים לגב־ים, והוא ימכור אותה".

הפירמידה של דסק"ש כוללת את החברה־האם נכסים ובניין והחברה־הבת גב־ים, שישפרו ומהדרין הן אחזקות־אחיות לה, אך פתרונן קל יחסית בשל שוויין הנמוך. גב־ים נסחרת בשווי של 4 מיליארד שקל, ומסתמן כי אי.די.בי תבחר לצמצם את הפירמידה באמצעות עסקת בעלי העניין, שעליה דווח ב"כלכליסט" בשבוע שעבר. במסגרת העסקה תרכוש דסק"ש את חלקן היחסי של מניותיה בגב־ים מידי נכסים ובניין, וגב־ים תעבור להיות חברה־אחות לנכסים ובניין. דסק"ש תצטרך להשקיע במהלך כ־1.4 מיליארד שקל, חלקן בהלוואת מוכר. פילוסוף אמר באסיפה: "כל האירוע שנקרא גב־ים יעלה במקסימום 2 מיליארד שקל. אנחנו גם יכולים לפנות לבנק ולבקש מימון לרכישת גב־ים, ואם נכסים ובניין תרכוש את גב־ים, היא תוכל לחלק דיווידנד".

אולם, מחזיקי אג"ח גדולים של החברה הבהירו באחרונה כי לא יסכימו שבעיית הריכוזיות תיפתר באמצעות שימוש בהון ובמזומן שבידי דסק"ש או בדרך של הגדלת המינוף של החברה. "אלשטיין אשם בכך שחיכה עם הרבה סוגיות לדקה ה־90. הוא אמנם לא התנהל בכוחניות כמו נוחי דנקנר, והביא הרבה מאוד כסף. אבל למרבה הצער, מסתכלים קדימה ולא אחורה. בלתי אפשרי לפתור היום את בעיית הריכוזיות, מבלי לפתור את בעיית האג"ח", אמר מחזיק מהותי באג"ח אי.די.בי פתוח.

עוד נודע ל"כלכליסט" כי בפגישות שקיימה החברה עם מחזיקי האג"ח המהותיים, הם דרשו ממנו מאלשטיין להזרים הון לחברה. "גם הזרמה סמלית של 20–30 מיליון דולר יכולה להרגיע את השטח בתקופה הזו", אמר אותו מחזיק מהותי, "אבל אנחנו לא יודעים אם יש לו היכולת להביא את זה".

דרישה נוספת של המוסדיים הגדולים היא למנות ועדה משותפת להם ולחברה, לצורך מכירת השליטה בכלל ביטוח. בפגישות הם אמרו לסאול זאנג, שייצג את אלשטיין, כי הם מציעים להקים ועדה משותפת לחברה ומחזיקי האג"ח, שתתחיל בהליך למכירת השליטה. אלשטיין ממתין לקבלת היתר מרשות ני"ע לשליטה בכלל, ולדבריהם, אם ההיתר לא יתקבל התהליך של הוועדה יימשך, ואם הוא יתקבל עד ספטמבר־אוקטובר, הוא יופסק.

"צריך להתנצל בפניכם על עסקת בית הליפסטיק"

לגבי הניסיון של אלשטיין לבצע עסקת בעלי עניין לרכישת בניין הליפסטיק בניו יורק, אמר פילוסוף באסיפת המחזיקים: "כל העסקה נתפשה על ידיכם כמזימה, אבל לא היתה כאן כל מזימה. צריך להתנצל בפניכם שזה קרה כפי שזה קרה, ולשכוח מהעסקה".