התשואות בארה"ב מלמדות כי תם עידן ארוחות החינם שסיפקו הבנקים המרכזיים

עליית התשואות בארה"ב מכבידה על שוקי האג"ח בעולם, ומייצרת סביבה מאתגרת יותר למשקיעים שנשארו עם מעט רכיבים מאזנים

הביצועים המרשימים של שוקי המניות ברבעון השלישי של השנה היו יכולים להוות סוג של רמז מקדים לכך שהמציאות הטובה מדי למשקיעים נמצאת לקראת סיום. השילוב של כלכלה אמריקאית שצומחת בקצב גבוה מ־3% עם שוק עבודה חזק (שיעור האבטלה הנמוך ביותר מאז 1969), אינפלציה של יותר מ־2% והבנק הפדרלי, שנמצא בעיצומו של תהליך העלאת ריבית, היה אמור לגרום לתשואות האג"ח לחצות את רף ה־3% כבר מזמן. להערכתנו, מה שמנע מהתשואות הארוכות לנסוק היה החשש שהכלכלה האמריקאית תושפע לרעה מהאטה בצמיחה באירופה, יפן וסין ומהמשברים החמורים שתקפו כמה מדינות מתפתחות. מעל כל אלו מרחפת גם מלחמת הסחר שמנהל הנשיא דונלד טראמפ שמקווה להגיע להסכמי סחר צודקים יותר עבור ארה"ב.

השתטחות העקום בארה"ב

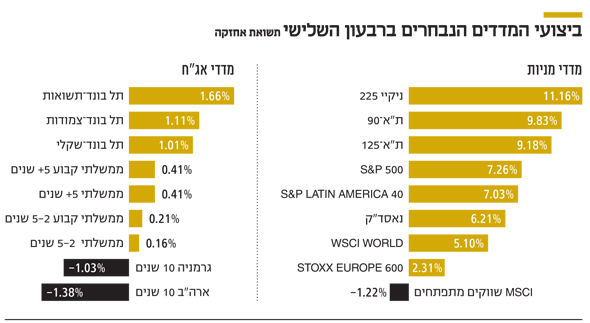

החשש להאטה בצמיחה העתידית, שתחייב הורדת ריבית, בא לידי ביטוי בהשתטחות עקום התשואות האמריקאי. ניתוח ביצועי הרבעון השלישי מלמד שהפחדים של משקיעי החוב לא ממש ריגשו את משקיעי המניות, ואולי אפילו עזרו להם ליהנות מעוד כמה חודשים של עלויות מימון נמוכות. כך, למשל, עלה מדד S&P 500 ב־7.3%, ניקיי היפני הוסיף 11%, מדדי המניות באירופה עלו ב־2.3% ואפילו מדדי המניות בישראל הגדילו לעשות כשעלו ביותר מ־9%. אין ספק שמדובר בביצועים מרשימים שהפתיעו לטובה. המשקיעים בישראל נהנו גם מירידת תשואות באג"ח, ומדדי תל בונד הניבו רווח של יותר מ־1%. זאת, אף שהתשואות בארה"ב עלו מ־2.85% בתחילת הרבעון ל־3% בסופו.

הפד משדר ביטחון גבוה

העוצמה של השווקים הפיננסיים בשילוב הנתונים המאקרו־כלכליים החיוביים בארה"ב הובילה את חברי הוועדה המוניטרית של הבנק הפדרלי להעלות את הריבית ולהסיר מההודעה הנלווית את השורה שאומרת שהמדיניות של הפד נשארת מרחיבה. מדובר בשורה שמאז החל תהליך העלאת הריבית בארה"ב נכנסה באופן קבועה להודעות הנלוות כדי לשדר למשקיעים שהעלאת הריבית תהיה אטית, מתונה, ותשמור על התנאים המוניטריים המרחיבים.

התחזית הכלכלית החציונית המעודכנת של 16 חברי הפד משדרת ביטחון גבוה ביחס לעתידה של הכלכלה הגדולה בעולם. על פי חברי הוועדה, שגם מצביעים בסופו של דבר על גובה הריבית בפועל, כלכלת ארה"ב צפויה לצמוח בכ־3.1% בשנה הנוכחית, ב־2.5% בשנה הבאה וב־1.8% לאורך זמן. הנקודה היותר מעניינת מבחינת משקיעי האג"ח היא שבפד צופים שהריבית תגיע ל־3.1% בסוף 2019 ול־3.4% במהלך 2020. זאת בזמן שהם מעריכים שהריבית הניטרלית, שאינה תומכת בצמיחה אך גם אינה מרסנת אותה, היא 3% בלבד. במילים אחרות, בפד מתכוונים להעלות את הריבית קצת מעבר לרמה הניטרלית.

אם נוסיף לכך את העובדה שהפד ממשיך לצמצם את מלאי האג"ח שהוא מחזיק במאזן, את ההרחבה הפיסקאלית שמוביל ממשלו של טרמפ (הקטנת מסים והגדלת גירעון) ואת נתוני המאקרו החזקים בארה"ב, אז אפשר להבין את המשקיעים שהחליטו לתמחר זאת בתשואות. התשואות לעשר שנים הגיעו בסוף השבוע לרמה של 3.23%, הרמה הגבוהה ביותר מאז מאי 2011. במקביל עלתה התשואה ל־30 שנים לרמה של 3.4%. עליית התשואות בקצה הארוך של העקום האמריקאי שברה את נקודת האדישות והחלה להשפיע לרעה גם על התשואות ברחבי העולם, וגרוע מכך, גם על מחירי המניות. לריבית הארוכה משקל משמעותי בתמחור נכסים פיננסיים וריאליים — ככל שהתשואות נמוכות יותר, כך ערך הנכסים גבוה יותר, ולהפך. בשנים האחרונות הירידות במניות יוחסו בעיקר לעלייה ברמת הפחד ולחשש לקצב הצמיחה העולמי. תסריטי הפחד של המשקיעים ב־10 השנים האחרונות הריצו אותם אל האג"ח וגרמו לכך שהפד לא יוכל להעלות את הריבית. עודף הביקוש לאג"ח גרר ירידת תשואות ותמחור אטרקטיבי יותר למניות ולנכסים ריאליים. הפעם הירידה בשוק המניות מגיעה כתוצאה מעליית התשואות באג"ח, ולכך השלכות קשות יחסית על תיקי ההשקעות שנשארו עם מעט רכיבים מאזנים.

הרגישות של שוק המניות

מה שיקבע את גובה הריבית הם הנתונים בפועל ולא תחזיות הפד, שטובות למועד שבו הן פורסמו. אם האינפלציה בארה"ב תתחזק, קצב העלאת הריבית יהיה גבוה יותר וההשפעה על האג"ח תהיה שלילית. אם הירידות בשוקי ההון יימשכו, ובפד יחששו שהתנאים הפיננסיים מתחילים להכביד על קצב הצמיחה, הם בוודאי ידחו את העלאת הריבית והאג"ח יחזרו לשגשג. בינתיים המשקיעים צריכים לרכוש אג"ח שבהן התשואות יגיעו לרמה אטרקטיבית ולחפש רכיבים נוספים שיגנו על תיקי ההשקעות. זאת במיוחד נוכח המחירים הגבוהים יחסית שבהם נסחרות מניות רבות, מה שהופך את שוק המניות לרגיש יותר לעליית התשואות.

השורה התחתונה

עליית התשואות בקצה הארוך של העקום האמריקאי שברה את נקודת האדישות והחלה להשפיע לרעה גם על התשואות ברחבי העולם, וגרוע מכך, גם על מחירי המניות

דרור גילאון הוא כלכלן ראשי באזימוט בית השקעות ומתכנן פיננסי אישי. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות