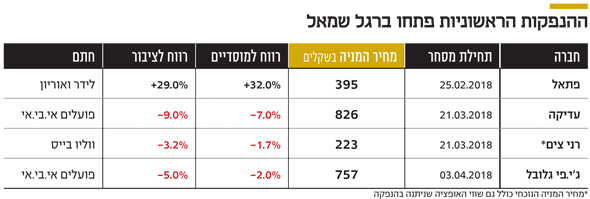

משקיעי עדיקה איבדו 9%, משקיעי פתאל מורווחים 29%

המניות של עדיקה, רני צים מרכזי קניות וגלובל פאוור ירדו אל מתחת למחירי ההנפקה שלהן. מניית רשת המלונאות פתאל זינקה מאז הונפקה בסוף פברואר, ושווי השוק הנוכחי שלה כבר עבר את השווי שבעל השליטה חלם עליו בתחילת הרוד שואו

שלוש מתוך ארבע ההנפקות הראשוניות (IPO), שבוצעו בבורסת תל אביב מתחילת השנה, הסבו למשקיעיהן הפסד עד כה, כך עולה מבדיקת "כלכליסט". המפסידה הגדולה ביותר למשקיעיה היא אתר מכירות האופנה עדיקה שבשליטת (69%) גולף, שנפלה מההנפקה לפני שלושה שבועות בכ־9%.

ההפסד למשקיעים המוסדיים, שקיבלו עמלת התחייבות מוקדמת של 2.5% (הנחה שניתנת למוסדיים לאור העובדה שהם מתחייבים לרכוש את הנייר מראש), עומד על 7%. זאת לאחר שעדיקה נאלצה להפחית עוד את שווייה ב־25% רגע לפני ההנפקה בעקבות בקשות של מוסדיים.

המרוויח הגדול הוא אלטשולר שחם

מנגד, רשת המלונאות פתאל החזקות, שבשליטת דוד פתאל, רשמה בניגוד לשאר המנפיקות השנה עלייה חדה של כ־30% מאז ההנפקה לשווי נוכחי של 5.7 מיליארד שקל. המוסדיים, שרכשו בהנפקה ונהנו מעמלת התחייבות מוקדמת של 2.5%, רשמו כבר רווח אדיר של 32% על ההשקעה. המרוויח הגדול ביותר הוא בית ההשקעות אלטשולר שחם, שהזמין שליש מהיקף המניות בהנפקה בשווי של כ־150 מיליון שקל, וכעת רשם לעצמו רווח על הנייר של 50 מיליון שקל בתוך חודש וחצי בלבד. שווי אחזקותיו של דוד פתאל בחברה הגיע ל־3.65 מיליארד שקל.

ימים ספורים לפני שפתאל הנפיק את רשת המלונאות שלו, בפברואר האחרון, הוא נאלץ להפחית את השווי המבוקש במיליארד שקל, בעקבות בקשות של הגופים המוסדיים, שטענו כי השווי המבוקש מופרז. פתאל החל את הרוד שואו שלו עם תג מחיר של 4.5 מיליארד שקל לפני הכסף, ורגע לפני המכרז המוסדי הוריד את השווי המינימלי ל־3.4 מיליארד שקל בלבד. במכרז המוסדי השווי עלה כבר ל־3.85 מיליארד שקל, ובשלב הציבורי השווי טיפס ל־3.93 מיליארד שקל לפני הכסף.

היום החברה נסחרת לפי שווי של 5.7 מיליארד שקל. כלומר, אם מנטרלים את 507 מיליון השקלים שהחברה גייסה מהמשקיעים, השווי האפקטיבי שלה לפני הגיוס עומד על 5.2 מיליארד שקל — מעל לשווי הראשוני שפתאל חלם עליו בתחילת התהליך. מה שלא ידעו המשקיעים של פתאל אז — והם יודעים היום — הוא שהתוצאות הכספיות ברבעון האחרון של 2017 הציגו שיפור, ובנוסף החברה נמצאת בשלבים אחרונים של עסקה חדשה לרכישת 13 בתי מלון בהולנד.

מקורבים נאלצו לסייע בהנפקת רני צים

במקרה של רני צים, שהנפיק את רשת המרכזים המסחריים שלו צים סנטרס, הנפילה החדה בשווי התרחשה עוד לפני ההנפקה. מאז שהונפקה החברה בתל אביב, לפני שלושה שבועות, המניה הסבה הפסד של 1.7% למשקיעים המוסדיים והפסד של 3.2% לציבור. ההפסד הזה מביא בחשבון את רכיב האופציה שקיבלו המשקיעים בהנפקה, שמוערך כעת בכ־4.5 שקלים.

אבל בין השווי הנוכחי של החברה לבין השווי שלפיו רצה צים להנפיקה בבורסה פעורה תהום עמוקה. צים דיבר בתחילת הרואד שואו על שווי של 300 מיליון שקל לפני הכסף למרכזים המסחריים שלו. אך בסופו של יום בוצעה ההנפקה לפי שווי של 200 מיליון שקל בלבד, ירידה של שליש בשווי המבוקש — וגם זה לאחר שחברים, מקורבים וחתמי ההנפקה נאלצו לבלוע מחצית מהסחורה, כדי להבטיח את הצלחתה.

הנפקה נוספת, שעברה בשקט יחסי מתחת לרדאר, היא זו של חברת ג'י.פי גלובל פאוור של אהוד בן ש"ך וניסן כספי. חברת האנרגיה, שנמצאת בימים אלה בהליכי הקמה של 20 תחנות כוח, הסבה מאז הנפקתה בתחילת אפריל הפסד של 5% לציבור ושל 2% למשקיעים שרכשו במסגרת מכרז המוסדי.