במלכודת הבטיחות

פרופ' עמנואל פרחי הפך לכוכב עולה בזכות מחקריו על הגורם הנסתר שתוקע את הכלכלה העולמית: המחסור בנכסים בטוחים. בראיון לכלכליסט פרחי מתאר את המנגנון העוצמתי שגרר לתחתית את הריביות בעולם, מתעקש שדווקא הגירעון יכול להציל את הכלכלה, ואפילו מרחיק וקובע: "הריביות בעולם גבוהות מדי ולכן אין מספיק השקעה וצמיחה"

מדובר במספרים שעד לא מכבר נחשבו לבדיוניים. לפני חודשיים הנפיקה ממשלת גרמניה אג"ח ל־10 שנים, בריבית שלילית של 0.05%. מי שיחזיק במשך עשור באג"ח האלה יקבל במועד הפירעון פחות ממה שהשקיע. ובכל זאת המשקיעים קנו. גרמניה לא היתה הראשונה, במרץ השנה יפן הנפיקה אג"ח בריבית שלילית, ובאפריל שוויץ הלכה בעקבותיה. לפני חודש, באמצע אוגוסט, נסחרו בעולם אג"ח בסכום דמיוני של יותר מ־13 טריליון דולר בתשואה שלילית. "זה סוריאליסטי", הכריז ב"פייננשל טיימס" מנהל השקעות מתוסכל מענקית הקרנות פידליטי.

יש מי שקצת פחות מופתע מהתפתחויות אלה. למשל פרופ' עמנואל פרחי, שכותב על המגמה הזאת עוד מלפני המשבר הפיננסי של 2008. "יש בעולם ירידה מתמשכת בשערי הריבית מאז תחילת שנות השמונים ועד היום, ואפשר לראות אותה ברוב המדינות המפותחות", אומר פרחי (Farhi), פרופסור לכלכלה באוניברסיטת הרווארד. "אפשר לראות את המגמה הזאת בשערי הריבית לטווח ארוך ולטווח קצר. אפשר לראות אותה בשערי הריבית הנומינליים והריאליים. בדרך יש עליות וירידות כמובן, אבל נראה שיש כאן גורמים תשתיתיים בפעולה. זו לא רק תופעה מחזורית שדוחפת את שערי הריבית למטה, וזה לא רק המיתון הגדול. בכלכלה העולמית פועלים כוחות שגורמים לשערי הריבית לרדת".

אז מה כן מסביר את הירידה בריבית? את התשובה של פרחי אפשר לסכם בשלוש מילים: מחסור בנכסים בטוחים. המרדף של המשקיעים אחרי הנכסים האלה, כמו למשל האג"ח הגרמניות או האמריקאיות, הוא שדוחף את שערי הריבית כלפי מטה ובדרך מוביל את הכלכלה העולמית להאטה. פרחי, יחד עם חוקרים נוספים שאיתם הוא משתף פעולה באופן קבוע, פירט בשנים האחרונות את התיאוריה הזאת בסדרת מאמרים שזכו לתהודה גוברת. במיוחד ככל שהתברר שהכלכלה העולמית ממשיכה לדשדש, ועלה החשד שההסבר להאטה העולמית טמון בגורמי עומק, ושהיא לא תחלוף כל כך מהר.

גם מקבלי ההחלטות מקשיבים: רק בחודשים האחרונים, למשל, צוטטו המחקרים של פרחי ועמיתיו בידי ג'ון ווילאמס, נשיא הפדרל ריזרב של סן פרנסיסקו, ווויטור קונסטנציו, סגן יו"ר הבנק המרכזי האירופי, שהקדישו שניהם נאומים לירידת הריביות המתמשכת. פרחי (37) עצמו היה לכוכב עולה בקרב כלכלני המאקרו הבינלאומיים. הכלכלן הצרפתי, אשף מתמטי עם תארים ממוסדות יוקרה כמו ה'אקול נורמל סופריור' ו־MIT, זכה בשנים האחרונות לשורת פרסים ואף נבחר על ידי קרן המטבע בתור "אחד הכלכלנים מתחת לגיל 45 שמשנים את האופן שבו אנחנו חושבים על הכלכלה הגלובלית".

בראיון ל"כלכליסט" פרחי מתאר את המנגנון הכלכלי המורכב שבאמצעותו ההסתערות על הנכסים הבטוחים מתורגמת להאטה כלכלית, מנמק למה הריבית בעצם צריכה להיות נמוכה עוד יותר ומסביר למה המציאות הסוריאליסטית שעליה המשקיעים מתלוננים עשויה ללוות אותנו עוד זמן רב.

שקט נפשי זה דבר יקר

נתחיל בהתחלה: מה זה בכלל נכסים בטוחים ומדוע פרחי קובע שיש מחסור בנכסים כאלה? "אנחנו מדברים למשל על אג"ח לטווח קצר של ממשלת ארה"ב, או על אג"ח כאלו לטווח ארוך", הוא מסביר. "אלה נכסים בטוחים יחסית, בכלכלות המפותחות, שאין לגביהם יותר מדי סיכון אשראי". זה סוג הנכסים שמשקיעים סולידיים בכל העולם אוהבים להחזיק משום שהמחיר שלהם לא נוהג להשתולל והם נזילים. כלומר, קל למצוא להם קונים ואין הרבה סיכון שתיתקע איתם כשהשוק נכנס לפאניקה ואתה צריך למכור. נכסים בטוחים נותנים למשקיעים שקט נפשי והם גם ממלאים תפקיד מפתח בתפקוד השוטף של מערכת הפיננסית.

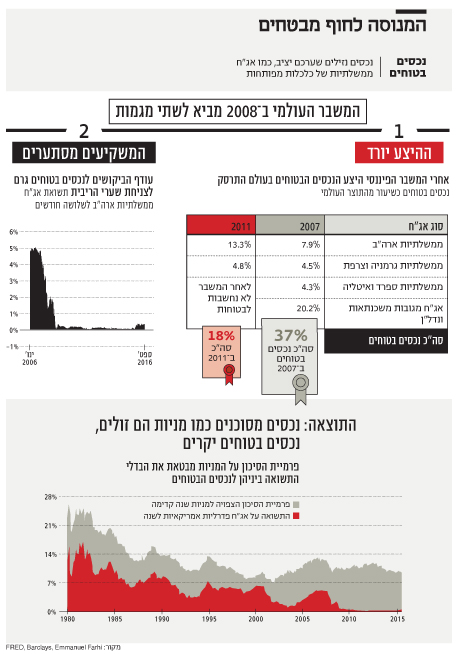

אם מסתכלים בפרספקטיבה ארוכת טווח, פרחי ממשיך, אפשר לזהות "דפוס של ירידה מתמשכת בתשואה על נכסים כאלה מאז שנות השמונים". כך, למשל, אם ב־1986 אג"ח אמריקאיות ל־10 שנים נסחרו בתשואה של 7%, ב־1996 התשואה כבר ירדה ל־6%, בשנת 2006 היא הגיעה ל־5%, והשנה התשואה על אג"ח כאלה עומדת על שפל של 1.5% בלבד.

אבל בזמן ששערי הריבית על אג"ח סולידיות כמו של ארה"ב או שוויץ הלכו וירדו, התנהגות נכסים אחרים בשוק היתה שונה. "לא כל הנכסים נולדו שווים", אומר פרחי, "ואפשר לראות את זה כשמסתכלים על שיעור התשואה הצפויה על נכסים מאוד מסוכנים, למשל מניות".

"באופן היסטורי, שיעור התשואה על מניות היה תמיד גבוה יותר מהתשואה על נכסים בטוחים", פרחי מסביר. "זה מה שנקרא פרמיית הסיכון במניות". זה הגיוני: מי שמשקיע במניות לוקח סיכון גדול יותר ולכן הוא מצפה לקבל על כך פרמיה, כלומר עוד קצת תשואה.

מה שפרחי מצא הוא שבעוד זה שנים התשואה על נכסים בטוחים הולכת ויורדת, ואחרי המשבר של 2008 הגיעה לאפס, הרי שבשוק המניות העניינים מתנהגים אחרת. "משנות השמונים המוקדמות ועד לתחילת שנות האלפיים התשואה הצפויה על מניות יורדת במקביל לתשואה על נכסים בטוחים. אבל הדפוס הזה משתנה בתחילת שנות האלפיים. מאז, התשואה הצפויה על מניות נותרה גבוהה יחסית. היו כמובן עליות וירידות ותנודות בשוק, אבל באופן בסיסי לא נרשמה אותה מגמת ירידה שראינו בשערי הריבית. כתוצאה אנחנו רואים עלייה בפרמיית הסיכון על מניות, שמתרחבת ברגע שאנחנו נכנסים למיתון הגדול. אם לנסח את זה במונחים פשוטים, נכסים בטוחים הפכו למאוד יקרים, ואילו נכסים מסוכנים הם דווקא לא מאוד יקרים".

מאחורי התופעה הזאת, אומר פרחי, "עומד מחסור בנכסים בטוחים. המחיר הגבוה שלהם מלמד שהם נדירים יחסית, ואילו נכסים מסוכנים, להבדיל, הם לא כאלה נדירים והם זולים יחסית". אלה חוקי השוק בפעולה: "אם אתה רואה את שערי הריבית יורדים למטה, ואת המחיר עולה למעלה, זה אומר שהביקושים עולים על ההיצע".

אין היצע, יש ביקוש

מה מסביר את המחסור בנכסים בטוחים? למשל, העובדה שבעקבות המשבר הפיננסי, חלק ניכר מההיצע שלהם פשוט התאדה. "האנליסטים של בנק ברקליס", מספר פרחי, "עשו תרגיל חשבונאות מאוד מעניין. לפי החישובים שלהם, בשנת 2007 היו בעולם נכסים בטוחים בהיקף של 36% מהתוצר העולמי. כשחוזרים על התרגיל הזה, ב־2011, בעיצומו של המשבר, מגלים שהיתה קריסה בהיצע הנכסים הבטחים, מ־36% מהתוצר ל־18%".

מה שקרה, מסביר פרחי, הוא ש"נכסים שנתפסו כבטוחים לפני המשבר כבר לא נתפסו כבטוחים אחריו. זה נכון במיוחד לגבי האג"ח הממשלתיות של מדינות בדרום אירופה, כמו פורטוגל, ספרד ואיטליה. מרווחי הריבית על החוב של המדינות האלה זינקו עם המשבר האירופי. הם אמנם ירדו מאז, אבל לא חזרו לרמתם מלפני המשבר. כך שברקליס מחק מרשימת הנכסים הבטוחים חלק מהחוב הממשלתי של מדינות הפריפריה. דבר דומה קרה לאג"ח מגובות משכנתאות שיוצרו על ידי תעשיית האיגוח בארה"ב. אנשים חשבו שאלה נכסים בטוחים, והתברר שהם לא כאלה. התוצאה, לפי ברקליס, היא קריסה של היצע הנכסים הבטוחים".

אבל בעוד היצע הנכסים הבטוחים ספג פגיעה קשה אחרי המשבר, הרי שבצד הביקושים קרה הדבר ההפוך. "כשהמשבר היכה היתה מנוסה לחוף המבטחים, אנשים נבהלו וזה הגדיל את הביקוש לנכסים בטוחים". והחששות בשווקים לא דעכו בשנים האחרונות: אחרי המשבר בוול סטריט הגיע המשבר באירופה, ואחריו חששות מהאטה בסין, ממיתון ב־2016 והרשימה עוד ארוכה. שרשרת האירועים האלה שלחה את המשקיעים העצבניים לאגור נכסים בטוחים.

אבל גם המשבר של 2008, פרחי מדגיש, הוא לא נקודת הפתיחה לסיפור. ההסתערות על הנכסים הבטוחים החלה הרבה יותר מוקדם. "יש כאן היבט בינלאומי חשוב מאוד, הביקוש לנכסים בטוחים מגיע גם משאר העולם. זו התופעה שמכונה לפעמים 'חוסר האיזון העולמי'. מצד אחד יש גירעון גדול במאזן השוטף של ארה"ב, ומצד שני עודף במאזן של מדינות כמו סין, שווקים מתעוררים באסיה, מדינות מפיקות נפט ובימינו גם גרמניה. באופן בסיסי, חוסר האיזון העולמי מגיע ממדינות שחוסכות הרבה, אבל חוסכות בצורה של נכסים בטוחים. תחשוב, למשל, על הבנק המרכזי של סין, הוא מחזיק בכמויות אדירות של אג"ח ממשלתיות של ארה"ב ומשקיע מעט מאוד במניות אמריקאיות".

"חוסר האיזון העולמי הזה", ממשיך פרחי, "התחיל אחרי המשבר הפיננסי באסיה בסוף שנות התשעים. המדינות שנכוו במשבר החליטו שהן חייבות לצבור הרבה רזרבות. בהמשך, השילוב של סין במערכת הפיננסית העולמית הואץ, והחריף עוד את חוסר האיזון העולמי. ואליהן התווספו מפיקות הנפט שצברו הרבה עושר מעבר לים. כך שמצד אחד יש ביקוש אדיר לנכסים בטוחים, ומצד שני יש מעט מאוד ספקים של נכסים בטוחים. ארה"ב, במיוחד, היא ספקית מאוד גדולה של נכסים כאלה. אם אתה מסתכל על הרכב הרזרבות של בנקים מרכזיים ברחבי העולם, 60% מהרזרבות בעולם, גם כיום, הן בדולרים. זו אינדיקציה לתפקיד המאוד מיוחד שארה"ב עדיין משחקת".

תקועים במלכודת הבטיחות

ההתפתחויות שעליהן מדבר פרחי מתרחשות בעולם הפיננסי, בשוקי ההון שבהם נסחרות אג"ח. אבל ההשלכות של ההתפתחויות האלה, הוא טוען, מורגשות היטב בכלכלה הריאלית. למעשה, המחסור בנכסים בטוחים משחק תפקיד משמעותי בדשדוש המתמשך של הכלכלה העולמית.

"כשאין מספיק נכסים בטוחים ויש יותר ביקוש מהיצע, משהו חייב לקרות", פרחי מסביר. "בדרך כלל מה שקורה הוא שהמחיר של הנכסים הבטוחים עולה. עודף הביקוש דוחף את המחיר כלפי מעלה, עד שהשוק מגיע לשיווי משקל חדש". במחיר הנכון המוכרים והקונים נפגשים. כך עובד מנגנון האיזון של השוק.

כשמדובר באג"ח, המחיר והריבית נעים בכיוונים הפוכים: ככל שהמחיר של האג"ח עולה, כך הריבית שהן נושאות יורדת. לכן, ריבית נמוכה יותר היא המפתח לאיזון בין הביקוש להיצע. במקרה של נכסים בטוחים, פרחי ממשיך, "מה שצריך לרדת הוא שער הריבית הבטוח, כלומר שער הריבית שנקבע על ידי הבנק המרכזי". אבל כאן יש בעיה: התהליך הזה לא יכול להימשך לנצח. שערי הריבית יורדים ויורדים, עד שבשלב מסוים הם מגיעים לתחתית, לאפס. ובשלב הזה העסק מפסיק לעבוד. אנחנו מגיעים לנקודה הקריטית, למכשול שעוצר את הכלכלה העולמית. "כשאנחנו מגיעים לשער ריבית אפס, או מעט מתחת אליו, מנגנון האיזון מתקלקל".

תסביר.

"נניח שהבנק מרכזי רואה עלייה בביקוש לנכסים בטוחים, שלא מלווה בגידול בהיצע של הנכסים הבטוחים. בדרך כלל, במצב כזה הבנק המרכזי יוריד את שערי הריבית. כך, מנגנון ההסתגלות יוכל לפעול ולתת למחיר של הנכסים הבטוחים לעלות. אבל הבנקים המרכזיים לא יכולים להוריד את הריבית הרבה מתחת לאפס, אפילו אם הם יכולים לעשות קצת ניסויים עם ריביות שליליות". זו הבעיה שמטרידה כיום לא מעט בנקאים מרכזיים – אם שערי הריבית יירדו יותר מדי, המשקיעים פשוט יעברו למזומן.

"בזמנים רגילים", ממשיך פרחי, "הבנקים המרכזיים היו צריכים להוריד את שערי הריבית, כלומר לנהל מדיניות מוניטרית מרחיבה. אבל כששערי הריבית נמצאים בגבול התחתון שלהם, הם לא יכולים לעשות את זה". כשהריבית מגיעה לאפס, הכלכלה נכנסת למה שהכלכלנים נוהגים לכנות "מלכודת הנזילות", מונח שדובר בו רבות מאז המשבר הפיננסי. פרחי ועמיתיו, ששמים דגש על התפקיד המרכזי שמשחקים הנכסים הבטוחים, קוראים למצב הזה "מלכודת הבטיחות" (כותרתו של מאמר מדובר שפרחי פרסם במאי השנה עם פרופ' ריקרדו קבלרו מ־MIT). בשורה התחתונה, במצב העניינים הזה, "שער הריבית גבוה יותר ממה שהוא צריך היה להיות והתוצאה היא מיתון".

בדרך כלל נהוג לומר שהבנק המרכזי מוריד את הריבית עד למשל לרמה שבה לחברות משתלם להשקיע.

"על זה בדיוק אני מדבר. הרמה שאתה מדבר עליה כנראה שלילית כרגע. והסיבה שהיא שלילית היא בגלל המחסור בנכסים בטוחים. למה אנחנו לא רואים זינוק בהשקעות אף ששערי הריבית נמוכים? ההסבר שאני עוסק בו הוא ששיעור התשואה על השקעות שאנשים משתמשים בו כדי לבצע הערכות שווי הוא גבוה יחסית. השקעה היא מסוכנת ושיעור התשואה הדרוש להשקעה יחסית גבוה בימינו, אף על פי ששערי הריבית הם מאוד נמוכים. וזו הסיבה לכך שאתה לא רואה זינוק בהשקעות".

מה יכול היה לשכנע חברות להשקיע?

"שיעור התשואה הנדרש על השקעות", מסביר פרחי, "הוא בעצם שער הריבית ועוד פרמיית סיכון. יש שתי דרכים שבאמצעותן אפשר להוריד אותו: על ידי הורדת שערי הריבית, או על ידי הורדת פרמיית הסיכון. אם לא היה גבול תחתון שמגביל את הריבית, הבנקים המרכזיים היו צריכים לקבוע ריבית שלילית שלילית (וכך להוריד עוד יותר את שיעור התשואה הנדרש ולהפוך את ההשקעות לכדאיות — א"פ). אבל הם לא יכולים לעשות את זה. כתוצאה, המדיניות המוניטרית 'הדוקה' מדי. ולכן אין מספיק השקעה".

"הסיבה למצב הזה", פרחי מוסיף, "היא המחסור בנכסים בטוחים. למי שלא מקבל את התמונה של המחסור בנכסים בטוחים ופרמיית הסיכון שתיארתי, קשה להסביר הגיונית למה ההשקעה לא מזנקת, כי שיעורי התשואה אמורים להיות נמוכים, וצריכים להיות הרבה פרויקטי השקעה רווחיים". ופרחי מוסיף שבמצב הזה גם הצריכה יורדת: "אנשים לא רוצים לצרוך מספיק, ובמקום מנסים לחסוך יותר מדי, באמצעות נכסים בטוחים".

את העדויות לתהליך שהוא מתאר, אומר פרחי, אפשר למצוא לא רק בכלכלה המקרטעת, אלא גם בהרבה מהתופעות הבולטות בשווקים הפיננסיים."החל משנות האלפיים המוקדמות אנחנו רואים עליה במינוף של המגזר הפרטי. למה? בגלל שנכסים בטוחים הם יחסית יקרים, ולכן לחברות יש תמריץ גדול להנפיק חוב. אתה הרי מנפיק דברים יקרים. אותו הדבר נכון גם לטרנד הרכישות החוזרות של מניות. חברות קונות בחזרה את המניות שלהן, ומממנות את זה על ידי הנפקת חוב. למה? כי בראייתם הון המניות הוא זול, והחוב יקר". המחסור בנכסים בטוחים, במילים אחרות, הוא חלק מההסבר לכך שאפל, החברה שמובילה את הטרנד הזה, כבר הנפיקה השנה יותר מ־20 מיליארד דולר כדי לרכוש בחזרה מניות.

איך יוצאים מזה?

בתמונה שאותה משרטטים פרחי ועמיתיו, המחסור בנכסים בטוחים גרר למטה את שערי הריבית בעולם כולו ובהמשך גרר את כלכלת העולם להאטה. השאלה היא איך יוצאים מזה. זו שאלה שפרחי, שבין היתר שימש בעבר אחד היועצים הכלכליים לראש ממשלת צרפת, עוסק בה רבות ויש לו מגוון הצעות. למשל, להקטין את הביקוש לנכסים בטוחים. "מה גורם לביקוש הזה? סיבה אחת היא שהרבה אנשים מפחדים, ויש הרבה סיכון בכלכלה. אי אפשר לעשות יותר מדי לגבי זה. אולי, אם היו מצליחים לשכנע את הציבור שלממשלות או למגזר הפרטי יש יכולת טובה לעמוד במשברים נוספים, זה היה עשוי לגרום לאנשים להירגע מעט. אבל זה לא באמת קרה".

אם קשה להקטין את הביקוש לנכסים, אולי אפשר פעול מהכיוון השני, של ההיצע. "קודם כל", אומר פרחי, "צריך לזכור שהממשלה נמצאת בעמדה שמאפשרת לה לספק נכסים בטוחים. ממשלות שיש להן מרחב תמרון פיננסי יכולות להגדיל את כמות החוב שלהן (כלומר להנפיק עוד אג"ח וכך ללוות עוד, בדיוק ההפך מהיעד השגור של הורדת הגירעון — א"פ), וזה יגדיל את האספקה של הנכסים הבטוחים. הן יכולות גם להשקיע בנכסים מסוכנים, וזה מה שנקרא באופן עקרוני הקלה כמותית. בתוכנית ההקלה הכמותית הראשונה בארה"ב (QE1), הפדרל ריזרב קנה נכסים פרטיים מסוכנים כמו משכנתאות ובתמורה הנפיק רזרבות. כלומר, הוא קנה נכסים מסוכנים והנפיק נכסים בטוחים. זה גם מה שהבנק המרכזי האירופי עושה עכשיו: הוא קונה חוב תאגידי ומנפיק רזרבות. כך הוא מגדיל את היצע הנכסים הבטוחים".

"יש עוד צעדים שאפשר לחשוב עליהם", ממשיך פרחי. "למשל, לתמוך ביצירה של נכסים בטוחים פרטיים, שגם את זה ה־ECB מנסה לעשות: להתניע את תעשיית האיגוח, וכך לאפשר למגזר הפרטי לספק את הנכסים הבטוחים. במקרה של אירופה, אני חושב שלשם כך צריך גם להזריק הון לבנקים. ובשלב הבא אפשר גם לקנות את התוצרים של תעשיית האיגוח במחירים מנופחים כדי לתמוך במחירים שלהם ולעודד את הבנקים ליצור אותם".

"לבסוף", מזכיר פרחי, "עוד דבר שהממשלה יכולה לעשות הוא לנסות ולהעלות את יעד האינפלציה. זה יעזור להוריד את שערי הריבית הריאליים (בקיזוז האינפלציה), אפילו עם שער הריבית הנומינלי תקוע באפס".

אבל לא נראה שקובעי המדיניות בכלל בכיוון. באיחוד האירופי למשל מתנגדים נחרצות להזרמת הון לבנקים.

"זה תלוי. אני חושב שחלק מהצעדים של ה־ECB שדיברתי עליהם הם בכיוון הנכון. אבל אף על פי שאני לא היחיד שמציע את הדיאגנוזה שפירטתי בפניך, זה לא אומר שכולם מקבלים אותה. יש אנשים שלא מסכימים איתי. ואתה יודע, יש הרבה כוחות בכלכלה הפוליטית שמעורבים בעניין, והאמת שזה הופך אותי ללא אופטימי".

כוחות בכלכלה הפוליטית? למה הכוונה?

"באירופה כל צורה של תגובה תקציבית למשבר הוקפאה בשלב מאוד מוקדם. באופן עקרוני, גרמניה היא קול חזק מאוד באירופה, והממסד הגרמני לא ממש חולק את ההשקפה הקיינסיאנית הזאת על המשבר. הם מתנגדים עקרונית לצעדים כאלה באופן מאוד אפקטיבי".

איפה זה שם אותנו?

"במקום בעייתי. עמיתי פרופ' לארי סאמרס (שר האוצר האמריקאי לשעבר, ועמיתו של פרחי במחלקה לכלכלה בהרווארד — א"פ) מסתובב בעולם ומדבר על קיפאון מתמשך ופתרונות אפשריים, וזה לא שמקבלי ההחלטות ממלאים את ההמלצות שלו באדיקות. אני חושב שהדבר היחיד שאפשר לעשות הוא לדחוף את הרעיונות האלה, לדון בהם ולנסות לשכנע בכל דרך אפשרית. לדעתי מדובר בבעיה שתלווה אותנו לא רק בשנה הקרובה. זו בעיה ארוכת טווח. לכן אני חושב שהחלק החשוב ביותר מהמאבק האינטלקטאולי יהיה ליצור דוקטרינה ותשתית מוצקה שתשכנע סטודנטים וגם מקבלי החלטות. זה פרויקט ארוך טווח".

בעצם אתה אומר שהמצב לא הולך להשתנות בקרוב?

"אין לי כדור בדולח שמאפשר לי לומר מה יהיה בעתיד. אבל כרגע נראה כאילו יש כאן יותר מתופעה מחזורית. יש כאן מגמה מתמשכת וכוחות מתמשכים שלא הולכים לשנות כיוון סתם כך. אני בטוח ששערי הריבית יעלו מעל האפס בשלב מסוים. אבל אני לא יודע כמה גבוה הם יצליחו לעלות, והמשבר הבא עשוי לקחת אותנו בחזרה לאפס או מעט מתחת לו. כך שיש אפשרות שאנחנו הולכים לחיות בסביבה של שערי ריבית מאוד נמוכים למשך הרבה מאוד זמן".

ומצד שני הפדרל ריזרב מאותת על רצונו להעלות שוב את הריבית.

"קודם כל, אני לא רואה מה כל כך דחוף להעלות את שיעור הריבית. הרגע הזה עשוי להגיע בעתיד הקרוב, אבל הטיעונים בעד העלאת ריבית לא נראים כל כך משכנעים כרגע. מעבר לכך, אני לא יודע כמה גבוה הריבית באמת תעלה. אם מסתכלים על הפד בשנים האחרונות, מגלים שבאופן עקבי הם היו אופטימיים מדי".