האפיק הקונצרני מהווה את אות החיים היחיד בבורסת ת"א הרדומה

בעוד היובש בשוק המניות המקומי הולך ומעמיק ומנהלי הפנסיה מקצים יותר נכסים להשקעות בחו"ל, שוק הנפקות החוב חווה פריחה וחברות רבות מנצלות את הריבית הנמוכה כדי להגדיל את נזילותן. גם המשקיעים נהנים מהתופעה

בשבוע שעבר פורסם ב"כלכליט" כי כימיקלים לישראל שוקלת להימחק מהמסחר בבורסה בתל אביב ולהמשיך להיסחר בניו יורק בלבד. עבור הבורסה המקומית המשמעות עלולה להיות הרבה מעבר להפסד של חברה הנסחרת בשווי שוק של יותר מ־20 מיליארד שקל ומהווה כ־3% מנפח המסחר היומי. מדובר באחת ממניות העוגן בתיקים של הגופים הפנסיוניים הגדולים, ובלעדיה התחושה ששוק המניות המקומי עומד בפני העמקת הייבוש רק מתחדדת. בשנים האחרונות צברו מנהלי הפנסיה ניסיון בהשקעות בחו"ל, לא מעט בעידוד רגולטורי משמעותי. מחלקות ההשקעה בחו"ל התרחבו ואיתן היקף הנכסים המוקצים להשקעות מעבר לים. מדובר בבשורה טובה לציבור החוסכים בישראל שכן ההטיה המקומית ההיסטורית לא היתה מוצדקת והעמידה את כספי הפנסיה בסיכון גבוה ביחס להיום. פריצת הגבול ההשקעתית ויצירת התמחות בחו"ל יצרו מצב שבו היתרון, הנוחות ותחושת "המוכר" של הבורסה המקומית הולכים ומתפוגגים, והחשש שלמוסדיים לא יהיה הרבה מה לחפש במדדי המניות של הבורסה המקומית הולך וגדל.

דעיכת שוק המניות

בניגוד לשוק המניות שנמצא בדעיכה אטית ומתמשכת שוק החוב בישראל מפותח למדי, ומבחינות מסוימות אפילו משוכלל יותר בהשוואה למקביליו בחו"ל. זאת, בעיקר נוכח שיטת המסחר הרציף המקובלת בארץ לעומת שיטת מסחר מעבר לדלפק (OTC) שמקובלת בעולם. במילים אחרות, המשקיעים בישראל נהנים משקיפות גדולה יותר ומעלויות עסקה נמוכות יותר. יתרונות אלו מתחדדים עבור גופים קטנים ובינוניים.

בשבוע שעבר השלימו ארבע חברות גיוס חוב חדש מהציבור, ובצנרת נמצאות 15 חברות נוספות הנמצאות סביב השלב המוסדי. מרבית ההנפקות שייכות לחברות הנדל"ן היזמי אשר מנצלות את הריבית הנמוכה לגיוון מקורות המימון בתקופה שבה הבנקים מעלים ריביות בהלוואות לנדל"ן.

באופן מפתיע, לכאורה, גל ההנפקות הנוכחי הגיע זמן קצר בלבד לאחר משאל העם בבריטניה, מה שנראה בהתחלה כאיום רציני על השווקים. אלא שבפועל, ירידת התשואות העולמית באג"ח הממשלתיות דרבנה את המשקיעים לחפש אלטרנטיבות השקעה עם תשואה גלומה גבוהה יותר, ולכן שוקי המניות והאג"ח הקונצרניות עלו בצורה מרשימה.

נקודה חיובית נוספת מבחינת יכולת החברות במשק לגייס חוב בשוק ההון היא היעדרותן של המתחרות מארה"ב. בשנתיים האחרונות פקדו את השוק המקומי חברות נדל"ן אמריקאיות שהציגו מאזנים משופרים ביחס לחברות המקומיות, קיבלו דירוגי השקעה גבוהים והנפיקו סדרות ענק של אג"ח ביחס לשוק המקומי. משבר האמון שיצרו חלק מהחברות שהנפיקו ואכזבו את המשקיעים דחקו הצדה את צבר ההנפקות של חברות זרות והשאירו את הבמה, לדאבונם של החתמים שנהנו מעמלות שמנות, לחברות הישראליות שנוהגות להשאיר עמלות נמוכות בהרבה. מבחינת המשק, שוק החוב הוא המקום היחיד שעוד מאפשר גיוס כסף שלא באמצעות הבנקים.

| |||

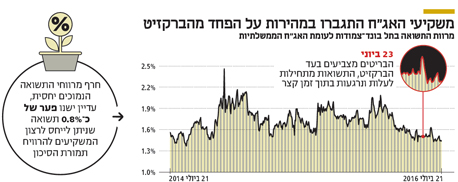

המהירות שבה מתרחשים הדברים בשוקי ההון הובילה למעבר מהיר מפאניקה של יום וחצי בשוק הקונצרני, לאחר הברקזיט, ל"הפיכת אבנים" כדי לחפש הזדמנויות. הציבור שבשנים האחרונות דווקא מכר קרנות נאמנות המתמחות באג"ח קונצרניות חזר לצד הרוכש וגם זה עוזר מאוד לחברות לגייס כסף. אם נסתכל על מרווחי התשואה במדד תל בונד־צמודות מדד הכולל 153 אג"ח, נראה מגמת ירידה במרווחי התשואה שהתעצמה בשבועות האחרונים והביאה את המרווחים לרף התחתון של השנתיים האחרונות.

אי אפשר לנתק את הירידה במרווחים מהירידה בתשואות האג"ח הממשלתיות. לפי אחת התיאוריות המקובלות לבדיקת מרווחי התשואה הנדרשים באג"ח קונצרניות, על בסיס מקרי חדלות הפירעון ההיסטוריים, נראה שהתשואות בשוק עדיין מספקות תוספת תשואה נאה ביחס לסיכון, זאת בהתבסס על סיכוי ממוצע לחדלות פירעון של 1.1% בשנה למשך חמש שנים באג"ח בדירוג ממוצע של AA מקומי, המקביל לדירוגים ממוצעים של BBB- ו־+BB בעולם.

פער תשואה טבעי

על פי תיאוריה זו, תשואת אג"ח קונצרנית נגזרת מתשואת האג"ח הממשלתית המקבילה בתוספת ההסתברות לחדלות פירעון, כפול ההפסד בהינתן חדלות פירעון (תוחלת ההפסד בהינתן חדלות פירעון). אם נציב את תשואת האג"ח הממשלתית שעמדה נכון לסוף השבוע על 0.27%-, והנחת הפסד בהינתן חדלות פירעון של 60% (40% ריקברי), נגיע לתשואה נדרשת של 0.38%. זאת בעוד התשואה של מדד תל בונד־צמודות עומדת על כ־1.17%. כלומר, חרף מרווחי התשואות הנמוכים יחסית, עדיין ישנו פער של כ־0.8% תשואה שניתן לייחס לרצון המשקיעים להרוויח תמורת הסיכון. מדובר בפער טבעי, שכן לולא היה מתקיים, והתשואה הגלומה במדד תל בונד־צמודות מדד היתה זהה לסיכון הגלום בחדלות הפירעון ההיסטורית, ההשקעה באפיק הקונצרני היתה מיותרת.

השורה התחתונה

התחזקות החברות והתשואות הנמוכות באפיק הממשלתי מזרימות ביקושים לאג"ח הקונצרניות, כך שלפחות בזירת החוב, הבורסה המקומית ממשיכה לתפקד במרץ

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים.

דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות