כל הכוח נמצא בידי כימצ'יינה

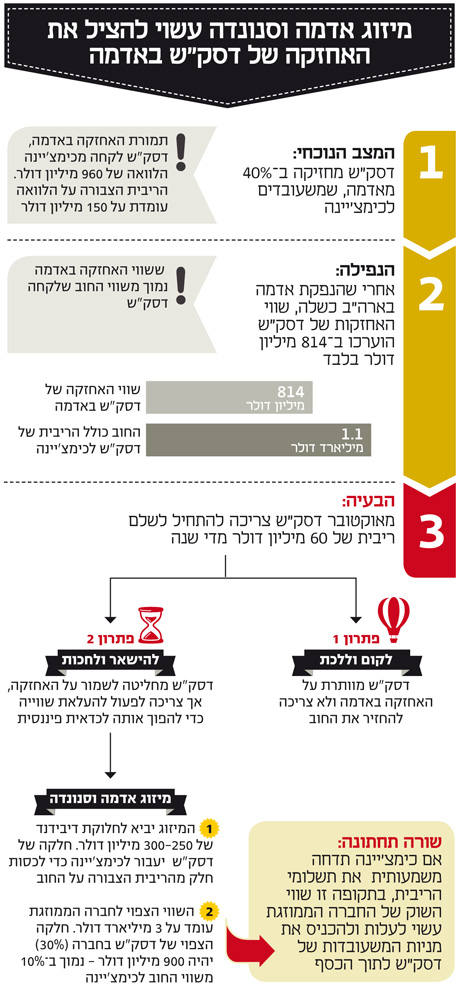

הבעיה: החוב על המניות המשעובדות שמחזיקה דסק"ש באדמה גבוה ב־19% משוויהן. כל עוד השווי לא עולה, אין כדאות פיננסית באחזקה. הפיתרון: מיזוג אדמה עם סנונדה ודחיית תשלום הריבית. האותיות הקטנות: בעלת השליט הסינית באדמה חייבת להסכים

השבוע האחרון היה רווי בהתרחשויות בקבוצת אי.די.בי. העיקריות שבהן היו בחינת מתווה למיזוג בין החברה־הנכדה אדמה ובין החברה הסינית סנונדה והצעה שהגישו נאמני הסדר החוב חגי אולמן ואייל גבאי.

1. עסקת אדמה סנונדה

דסק"ש, החברה־הבת של אי.די.בי פתוח (73.9%), מחזיקה ב־40% באדמה. כנגד אחזקה זו נתן הבנק הסיני אקסים, שמשמש כמתווך בעסקה, לדסק"ש הלוואה של 960 מיליון דולר, כאשר לדסק"ש יש זכות להמנע מהחזר החוב תמורת הויתור על האחזקה שלה באדמה. אם דסק"ש תותר על האחזקה, היא תעבור לכימצ'יינה, שקבעה את תנאי ההלוואה, והיא תכסה את החוב לבנק. הריבית על החוב נצברת ולא משולמת בפועל עד לאוקטובר השנה והיקף הריבית הצבורה עומד כעת על כ־150 מיליון דולר.

הבעיה של דסק"ש נובעת מכך שניסיון ההנפקה של אדמה בארה"ב לפי שווי של 2.2 מיליארד דולר לפני הכסף נכשל, ושהחל מאוקטובר היא צריכה לשלם ריביות על החוב בהיקף של כ־60 מיליון דולר בשנה. פירמת רואי החשבון דלויט העריכה את שווי האחזקות של דסק"ש באדמה ב־814 מיליון דולר בלבד (שווי של 2 מיליארדד דולר לאדמה כולה) אחרי כישלון ההנפקה. כלומר, שווי של האחזקה של דסק"ש באדמה נמוך בהרבה מהשווי של החוב שעומד מול אחזקה זו. על רקע מצב זה לדסק"ש יש אינטרס להגיע לעסקה שתאריך בפועל את האופציה הניתנת לה על אדמה, כל עוד היא לא תדרש להשקיע בכך כסף. אחרת כבר באוקטובר יהיה כדאי לדסק"ש להמנע מתשלום הריבית ולוותר על האחזקה באדמה. זה הרקע הדרוש כדי לבחון את ההסכם מיזוג אדמה לתוך סנונדה.

סנונדה פועלת בתחום האגרוכימיה ומתמקדת בעיקר בסין. אדמה מתמחה בפיתוח, ייצור ושיווק של קוטלי עשבים במדינות רבות בעולם. הסינרגיה האפשרית בין החברות היא ניצול מערך המכירות של סנונדה למכירת מוצרי אדמה בסין ומנגד ניצול מערך המכירות הגלובלי של אדמה למכירת מוצרי סנונדה מחוץ לסין. אך אדמה לא מספקת הערכה לשווי האפשרי של סינרגיה זו.

כימצ'יינה, המחזיקה ב־60% ממניות אדמה, מחזיקה גם באופן ישיר ב־20.1% ממניות סנונדה ואדמה עצמה מחזיקה ב־10.6% ממניות החברה. על פי ההסכם המתגבש, בשלב הראשון אדמה תחלק דיבידנד בהיקף של 300-250 מיליון דולר, ולאחר מכן תתמזג בהסכם החלפת מניות עם סנונדה. כיוון שהשווי של אדמה גבוה מהותית מהשווי של סנונדה, שעומד על 813 מיליו דולר, כימצ'יינה ודסק"ש יקבלו את השליטה בחברה הממוזגת שמניותיה יסחרו בבורסות בסין.

הבעיה הבסיסית היא שכל עוד שהשווי המוערך לאדמה נמוך מ־2.8 מיליארד דולר שווי האחזקה של דסק"ש באדמה נמוך משווי החוב של כלפי הבנק. את הבעיה הזו משחקים פיננסים לא יפתרו. כל הדיבידנד שיחולק (כל עוד יהיה נמוך מ־375 מיליון דולר) יגיע לכימצ'יינה כיוון ועל פי ההסכם בין החברות הדיבידנדים יכסו קודם כל את הריבית הצבורה על החוב. לכן לעסקה לא תהיה השפעה תזרימית מיידית מבחינת דסק"ש. בהנחה שהדיבידנד יעמוד על־275 מיליון דולר החוב של דסק"ש לבנק יפחת למיליארד דולר. חלקה של דסק"ש בחברה הממוזגת יעמוד על 30% והשווי הצפוי לחברה הממוזגת (לאחר תשלום הדיבידנד) יעמוד על כ־3 מיליארד דולר. כלומר, שווי המניות שבידי דסק"ש (900 מיליון דולר) עדיין צפוי להיות נמוך ב־10% משווי החוב.

לעסקה זו יהיה ערך עבור דסק"ש רק אם היא תאפשר לחברה דחייה מהותית בתשלומי הריבית לכימצ'יינה. דחייה זו תאריך באופן מעשי את משך החיים של האופציה של דסק"ש על מניית אדמה, ולהארכה זו ערך פיננסי. בנוסף, דסק"ש תצטרך להאריך את המועד להחזר ההלוואה לכימצ'יינה כיוון ואם העסקה תושלם כנראה שהיא תהיה מנועה מלמכור את האחזקה שלה בחברה הממוזגת במשך שלוש שנים. לכן, התנאי העיקרי מבחינת דסק"ש לביצוע העסקה הוא ויתור מהותי של כימצ'יינה על תנאי האשראי שנתנה לדסק"ש.

המזומנים של דסק"ש יספיקו עד אמצע 2016

בסוף מאי השווי הנכסי הנקי של דסק"ש ירד לרמה שלילית. אך מאז חל זינוק במחיר האחזקות הסחירות של החברה, וכעת השווי נכסי נקי של החברה חיובי ועומד על 634 מיליון שקל. בעקבות העליה בשווי הנכסים המינוף של החברה ירד ל־85%, אך עדיין מדובר במינוף גבוה.

קופת המזומנים של דסק"ש מצטמצמת במהירות והיא עומדת כעת על כמיליארד שקל. המזומנים צפויים להספיק עד לאמצע 2016. הבעיה הבסיסית של דסק"ש היא שמבין החברות המוחזקות רק נכסים ובניין צפויה לחלק דיבידנדים בשנתיים הקרובות, ואלו צפויים להיות נמוכים מהותית מהוצאות המימון סולו הצפויות לדסק"ש ועומדות על 300-250 מיליון שקל בשנה. לכן, למרות העליה בשווי הנכסים עדיין יש בדסק"ש צורך במימוש נכס מהותי או לחלופין בגיוס הון.

דסק"ש בוחנת הנפקת זכויות שיתנו למחזיקי המניות ארבע סדרות של אופציות להמרה למניות החברה, כאשר אי.די.בי פתוח התחייבה לנצל אופציות בהיקף 92 מיליון שקל עד לסוף השנה הנוכחית. לאור הזינוק במחיר מניית דסק"ש אם סדרות אופציות אלו אכן יונפקו הן צפויות להיות עמוק בכסף, ובסבירות גבוהה יהיה מימוש מלא של האופציות שיפקעו עד לסוף השנה על ידי אי.די.בי פתוח ועל ידי הציבור בהיקף כולל של 125 מיליון שקל. מימוש זה צפוי לשפר את הנזילות של דסק"ש.

עסקת אדמה סנונדה יכולה לשפר את השווי של דסק"ש על ידי יצירה מחודשת של שווי לאופציה לרכישה עתידית של מניות אדמה.

2. אי.די.בי פתוח

השווי והנזילות של אי.די.בי פתוח תלויים בתזמון ובמחיר בו תמכר השליטה בכלל ביטוח (54.96%), שמהווה את הנכס העיקרי של החברה. לאחר מכן הנכס העיקרי של החברה תהיה השליטה בדסק"ש. ההתאוששות במחירי מניות כלל ביטוח ודסק"ש העלו את השווי נכסי נקי של אי.די.בי פתוח לערך חיובי. השווי נכסי נקי המחושב לפי ערכי שוק הוא 353 מיליון שקל, ואם כלל ביטוח תמכר לפי ההון העצמי שלה (בפרמיה על שווי השוק) השווי יעלה ל־654 מיליון שקל. למרות המעבר לשווי נכסי נקי חיובי, רמת המינוף של החברה גבוהה מאוד והנזילות תלויה בהשלמת מכירת כלל ביטוח.

שווי השוק של אי.די.בי פתוח, שעומד על 1.5 מיליארד שקל, גבוה בהרבה מהשווי הנכסי הנקי שלה, והוא מתבסס בעיקר על השווי הצפוי למחזיקי המניות מהצעות הרכש החלקיות שבעל השליטה אדוארדו אלשטיין ובעל השליטה לשעבר מוטי בן־משה מחוייבים להציע בסוף השנה הנוכחית ובסוף השנה הבאה. הבעיה היא שאלשטיין יכול לדלל מהותית את חלק הציבור בהצעת הרכש על ידי הפצת מניות שהוא מחזיק באמצעות חברה אחרת שבבעלותו, שלא מחוייבת שלא למכור את אותן מניות ערב הצעת הרכש, או באמצעות הנפקת מניות גדולה באי.די.בי פתוח לפני ביצוע הצעת הרכש.

איום מרומז זה יכול לשחוק בצורה חדה את שווי הצעת הרכש כלפי הציבור. אלשטיין הציע למחזיקי מניות המיעוט באי.די.בי פתוח החלפה של ההתחייבות להצעת רכש בהזרמה של כסף על ידיו לתוך החברה (במקום למחזיקי המניות), כאשר החברה תנפיק למחזיקי המניות אג"ח ארוכות באותו היקף. בנוסף הציע אלשטיין לבצע הצעת רכש למניות הציבור ב־30 מיליון שקל ועוד 20 מיליון ע"נ של אג"ח ארוכות. נאמני הסדר החוב של אי.די.בי אחזקות דחו את ההצעה בטענה שהיא נחותה מהותית לעומת ההתחייבות המקורית בהצעת הרכש ולאחר הסירוב, אלשטיין החל להיערך להנפקת זכויות גדולה באי.די.בי פתוח. כעת, הנאמנים מציעים מתווה דומה לזה שאלשטיין הציע להם לפני חודש, אך עם תמורה גבוהה יותר למחזיקי מניות המיעוט.

ההצעה של הנאמנים להזרמת הון לאי.די.בי

הנאמנים מציעים להחליף את ההתחייבות של בעל השליטה אדוארדו אלשטיין להצעות רכש עתידיות במתווה של הזרמות כסף לתוך אי.די.בי פתוח והמרת המניות של המיעוט בחברה לאג"ח. לפי ההצעה אלשטיין יזרים לתוך אי.ד.בי פתוח 512 מיליון שקל וירכוש את כל מניות הציבור תמורת הנפקה של 512 מיליון ע"נ אג"ח ט' של אי.די.בי פתוח ותמורת 90 מיליון שקל נוספים. ההצעה מותנית בכך שלא יהיה דילול באמצעות הנפקה לחלקם של מחזיקי מניות המיעוט, אך הצעה אין דרישה למנוע מאלשטיין למכור מניות המוחזקות על ידו. מכירה כזו יכולה לצמצם מהותית את השווי שיקבל הציבור לפי ההצעה של הנאמנים כיוון והתמורה המוצעת תתחלק על יותר מחזיקי מניות.

שווי התמורה הצפויה בהצעה זו, לפי המחיר הנוכחי של אג"ח ט' (81.5 אגורות), הוא 507 מיליון שקל. הציבור מחזיק היום ב־127.7 מיליון מניות (19.3%) אי.די.בי פתוח ועוד ב־20.7 מיליון כתבי אופציות מסדרות 4, 5 ו־6 שצפויים להיות מומרים למניות אם הצעה תתממש, ולכן התמורה תתחלק בין 148.4 מיליון מניות. השווי למניה המגולם בהצעה זו עומד על 3.4 שקל למניה, 54% מעל למחיר המניה הנוכחי. לכן, אם ההצעה תתקבל צפויה עלייה חדה במחיר המניה.

אך אין ודאות שאלשטיין יסכים להצעה זו. כיוון והפארי של אג"ח ט' עומד על כ־122 אגורות לע"נ, המשמעות של ההצעה היא שאלשטיין יזרים לחברה 512 מיליון שקל, אך אי.די.בי פתוח תיקח על עצמה התחייבות של 624 מיליון שקל. סביר שאלשטיין יתעקש על כך שלכל היותר יונפקו 420 מיליון ע"נ אג"ח ט' שערך הפארי שלהן הוא 512 מיליון שקל. במתווה זה התמורה למחזיקי המניות יורדת ל־2.9 שקל למניה. בנוסף, הצעה זו דורשת מאלשטיין הזרמה כוללת של 602 מיליון שקל בתוך פחות מחצי שנה, וספק אם הוא יהיה מוכן לכך.

אורי טל טנא הוא כלכלן בחברת הייטק