"מפחיד לחזור שוב למיטה חולה עם מוריס"

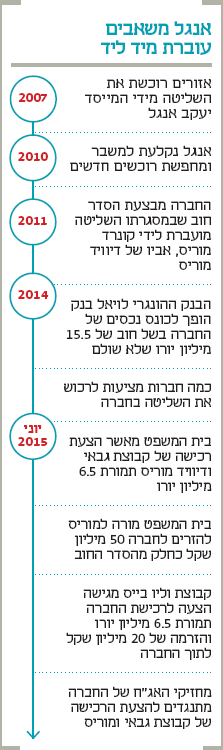

מחזיקי האג"ח של אנגל משאבים מתנגדים להצעת הרכישה שהגישו בעל השליטה לשעבר דיוויד מוריס וקבוצת גבאי. ביהמ"ש אמנם אישר את הצעת הרכישה אך קבע כי מוריס פעל בניגוד לטובת החברה

מחזיקי האג"ח של חברת הנדל"ן אנגל משאבים מתנגדים להצעת הרכישה שהגיש בעל השליטה לשעבר דיוויד מוריס בשיתוף עם קבוצת גבאי, כך נודע ל"כלכליסט". מחזיקי האג"ח יתכנסו ביום חמישי הקרוב, וכעת הם דורשים מבעל השליטה להציג הצעה משופרת.

מבדיקת אתר סטוקר עולה כי המחזיקים הגדולים באג"ח של אנגל הם פסגות, מיטב דש, מגדל וקרן ברוש.

"יש הליך משפטי שמתנהל נגד מוריס ולחזור איתו שוב פעם לאותה מיטה חולה, אחרי שהוא כבר לא החזיר חובות, זה מפחיד וצריך שההצעה תבטיח את האג"ח בצורה חזקה", אמר אחד המוסדיים בשיחה עם "כלכליסט". מוסדי אחר אמר כי "אנחנו רוצים הרבה מעבר למה שהוא מציע. רוצים הגבלה על דיבידנדים, תנאים משופרים לפירעון מיידי ועוד כמה הטבות".

וליו בייס גם מעוניין באנגל

ביום ראשון שעבר אישר בית המשפט המחוזי בתל אביב את הצעת הרכישה של 53% ממניות החברה (שהיו באחזקתו של מוריס וכעת נמצאות בידי כינוס נכסים) תמורת תשלום מזומן של 6.5 מיליון יורו. אלא שמאז התרחשו שתי התפתחויות שהביאו את המחזיקים לשקול מחדש את ההצעה. באותו היום שבו אישר בית המשפט את ההצעה של קבוצת גבאי ומוריס, הוא קבע כי מוריס פעל בארבע שנים האחרונות בניגוד לטובת החברה כשלא עמד בחלקו בהסדר החוב שבוצע ב־2011, הסדר שבמסגרתו עברה השליטה לידיו של מוריס מידיו של שעיה בוימלגרין.

התנאי העיקרי של ההסדר היה הזרמה של 50 מיליון שקל לתוך החברה. הסכום לא הוזרם עד היום בטענה כי ההזרמה היתה יוצרת ניגוד עניינים, כך שטובת מחזיקי האג"ח היתה עדיפה על פני טובת החברה. ביהמ"ש פסל את הטענה וקבע כי מוריס יצטרך להעביר 50 מיליון שקל ולפצות את החברה על הנזקים שנגרמו לאור הפרת הסדר הרכישה. חמישה ימים לאחר מכן הגיעה גם הצעת רכישה למניות החברה מידי בית ההשקעות וליו בייס (Value Base). בית ההשקעות, שבשליטת ויקטור שימריך ועידו נויברגר, הציע, בנוסף לתשלום של 6.7 מיליון יורו, להזרים 20 מיליון שקל לתוך החברה.

לאנגל משאבים יש חובות של 245 מיליון שקל: 170 מיליון שקל למחזיקי האג"ח ו־75 מיליון שקל לבנקים אגוד, הפועלים ולאומי. בקופת החברה, נכון לסוף הרבעון הראשון, מצויים 32 מיליון שקל. בנוסף, אנגל חייבת למוריס 30 מיליון שקל בשל הלוואת בעלים, ומחזיקי האג"ח דורשים כי ההלוואה הזו תהיה נחותה לחוב האג"ח.

למוריס עצמו ישנו חוב של 15.5 מיליון יורו לבנק ההונגרי לויאל בנק (Loyal Bank). הבנק, שתומך בעסקת הרכישה של מוריס וקבוצת גבאי, הפך בינואר 2014 לכונס הנכסים של 53% ממניות אנגל שהיו באחזקתו של מוריס. זאת לאחר שמוריס לא פרע את ההלוואה לבנק.

אנגל ממשיכה להפסיד

אנגל משאבים, בראשות היו"ר עודד שמיר, עוסקת בייזום וניהול נכסים מניבים הקמת פרויקטים למגורים בישראל, וכן בנדל"ן במזרח אירופה. שווי הנכסים המניבים של החברה מוערך ב־250 מיליון שקל, ושווי הקרקעות למגורים בישראל מוערך ב־90 מיליון שקל. את הרבעון הראשון של השנה סיימה אנגל בגירעון של 148 מיליון שקל בהון החוזר והפסד של 7 מיליון שקל. ברבעון המקביל ההפסד היה 13 מיליון שקל.